第二节 现金与银行存款

金融资产主要包括库存现金、银行存款、应收账款、应收票据、贷款、垫款、其他应收款、应收利息、交易性金融资产、可供出售金融资产、持有至到期投资、衍生金融资产等。

企业应当结合自身业务特点和风险管理要求,将取得的金融资产在初始确认时分为以下几类:(1)以公允价值计量且其变动计入当期损益的金融资产。(2)持有至到期投资。(3)贷款和应收款项。(4)可供出售的金融资产。上述分类一经确定,不得随意变更。

一、现金

为了反映企业库存现金的收支和结存情况,企业应设置现金日记账,按照现金收付业务发生或完成时间的先后,逐日连续登记,用来记录现金的增减变动情况。企业往往每天都会发生现金收付业务,为了了解和掌握现金的收支动态和结存余额,并防止现金收支差错和产生舞弊行为,企业财会部门应每日及时登记现金日记账,进行库存现金的序时核算。

现金日记账的格式一般可以采用三栏式。现金日记账由出纳人员根据审核后的原始凭证和现金收款凭证、付款凭证逐日逐笔序时登记。每日终了,应计算当日现金收入、支出合计数和结存数,并且同库存现金的实存数核对相符,做到日清月结,保证账款相符。月份终了,“现金日记账”的余额应与“现金总账”的余额相符。

有外币现金的企业,应分别按人民币现金、外币现金设置“现金日记账”进行明细核算。

1.现金收入的账务处理。现金收入的来源主要有:从银行提取现金,职工出差报销时交回剩余借款,收取结算起点以下的零星销售收入款,收取对个人的罚款等。收取现金时,借记“库存现金”科目,贷记有关科目。

2.现金支出的账务处理。企业支出现金必须遵守国家有关现金管理制度的规定。支出现金时,借记有关科目,贷记“库存现金”科目。

3.现金清查的账务处理。现金清查是指对库存现金的盘点与核对,包括出纳人员每日终了前进行现金账款核对和清查小组进行的定期或不定期的现金盘点、核对。现金清查一般采用实地盘点法。现金清查发现的有待查明原因的现金短缺或溢余,应通过“待处理财产损溢”科目核算。待查明原因后做如下处理:如为现金短缺,属于应由责任人或保险公司赔偿的部分,应记入“其他应收款”科目,借记“其他应收款”科目,贷记“待处理财产损溢——待处理流动资产损溢”科目;属于无法查明的其他原因,根据管理权限,经批准后计入管理费用,借记“管理费用——现金短缺”科目,贷记“待处理财产损溢——待处理流动资产损溢”科目。如为现金溢余,属于应支付给有关单位或个人的,记入“其他应付款”科目,借记“待处理财产损溢——待处理流动资产损溢”科目,贷记“其他应付款——应付现金溢余”科目;属于无法查明原因的现金溢余,应计入营业外收入,借记“待处理财产损溢——待处理流动资产损溢”科目,贷记“营业外收入——现金溢余”科目。

二、银行存款

(一)银行支付结算办法及账务处理

企业应当严格按照国家有关支付结算办法的规定,正确地进行银行存款收支业务的结算。根据中国人民银行发布的《支付结算办法》的规定,我国企业办理货币资金收付业务可以采用的结算方式有:银行汇票结算方式、银行本票结算方式、商业汇票结算方式、支票结算方式、信用卡结算方式、信用证结算方式、汇兑结算方式、委托收款结算方式及托收承付结算方式等。上述内容中,商业汇票的账务处理将分别在应收票据和应付票据的核算中介绍,银行汇票、银行本票、信用卡和信用证的账务处理将在其他货币资金的核算中说明。下面着重就支票、汇兑、托收承付、委托收款等结算方式的账务处理予以介绍。

1.支票。支票是出票人签发的,委托办理支票存款业务的银行在见票时无条件支付确定的金额给收款人或持票人的票据。支票上印有“现金”字样的为现金支票,现金支票只能用于支取现金。支票上印有“转账”字样的为转账支票,转账支票只能用于转账。支票上未印有“现金”或“转账”字样的为普通支票,普通支票可以用于支取现金,也可以用于转账。单位和个人在同一票据交换区域的各种款项结算,均可以使用支票。支票的提示付款期为自出票日起10日内,超过提示付款期限提示付款的,出票人开户银行不予受理,付款人不予付款。

企业开出支票时,根据支票存根,借记有关科目,贷记“银行存款”科目;企业收到支票并填制进账单到银行办理收款手续后,借记“银行存款”科目,贷记有关科目。

2.汇兑。汇兑是汇款人委托银行将其款项支付给收款人的结算方式。单位和个人各种款项的结算均可使用汇兑结算方式。汇兑分为信汇、电汇两种,由汇款人选择使用。汇入银行对于收款人拒绝接受的款项,应立即办理退汇。汇入银行对于向收款人发出取款通知,经过两个月无法交付的汇款,应主动办理退汇。

付款单位根据银行签发的汇款回单,借记有关科目,贷记“银行存款”科目;收款单位根据银行转来的收款通知,借记“银行存款”科目,贷记有关科目。

3.托收承付。托收承付是根据购销合同由收款人发货后委托银行向异地付款人收取款项,由付款人向银行承认付款的结算方式。使用托收承付结算方式的收款单位和付款单位,必须是国有企业、供销合作社以及经营管理较好、并经开户银行审查同意的城乡集体所有制工业企业。办理托收承付结算的款项,必须是商品交易以及因商品交易而产生的劳务供应的款项。代销、寄销、赊销商品的款项,不得办理托收承付结算。收款人办理托收,必须具有商品确已发出的证件(包括铁路、航运、公路等运输部门签发的运单、运单副本和邮局包裹回执)及其他有效证件。托收承付结算每笔的金额起点为10 000元。新华书店系统每笔结算的金额起点为1 000元。承付货款分为验单付款和验货付款两种,由收付双方选用。验单付款的承付期为3天,从付款人开户银行发出通知的次日算起。验货付款的承付期为10天,从运输部门向付款人发出提货通知的次日算起。

付款企业承认付款后,根据有关凭证,借记“材料采购”、“应交税费——应交增值税”科目,贷记“银行存款”科目。销货企业收到银行转来的收款通知和有关托收结算凭证,借记“银行存款”科目,贷记“应收账款”等科目。

4.委托收款。委托收款是收款人委托银行向付款人收取款项的结算方式。单位和个人凭已承兑商业汇票、债券、存单等付款人债务证明办理款项的结算,均可以使用委托收款结算方式。委托收款在同城、异地均可以使用。委托收款结算款项的划回方式,分邮寄和电报两种,由收款人选用。付款单位接到银行付款通知、审查债务凭证后付出款项时,借记“应付账款”等科目,贷记“银行存款”科目。收款单位收到银行收款通知后,根据有关凭证借记“银行存款”科目,贷记“应收账款”等科目。

(二)银行存款的核对

为了准确掌握银行存款实际金额,防止银行存款账目发生差错,企业应按期对账。银行存款日记账的核对主要包括三个环节:一是银行存款日记账与银行存款收、付款凭证要互相核对,做到账证相符;二是银行存款日记账与银行存款总账要互相核对,做到账账相符;三是银行存款日记账与银行开出的银行存款对账单要互相核对,以便准确地掌握企业可运用的银行存款实有数。为了及时了解银行存款的收支情况,避免银行存款账目发生差错,企业要经常与银行核对存款账。核对时如发现双方余额不一致,要及时查找原因,属于记账差错的,应立即更正。双方余额不一致的原因除记账错误外,还可能存在未达账项。所谓未达账项,是指企业与银行取得有关凭证的时间不同,而发生的一方已经取得凭证登记入账,另一方由于未取得凭证尚未入账的款项。具体有以下四种情况:

1.企业已收款入账,银行尚未收款入账。如企业已将销售产品收到的支票送存银行,对账前银行尚未入账的款项。

2.企业已付款入账,银行尚未付款入账。如企业开出支票购货,根据支票存根已登记银行存款的减少,而银行尚未接到支票,未登记银行存款减少。

3.银行已收款入账,企业尚未收款入账。如银行收到外单位采用托收承付结算方式购货所付的款项,已登记入账,企业未收到银行通知而未入账的款项。

4.银行已付款入账,企业尚未付款入账。如银行代企业支付的购料款,已登记企业银行存款的减少,而企业因未收到凭证尚未记账的款项。(www.daowen.com)

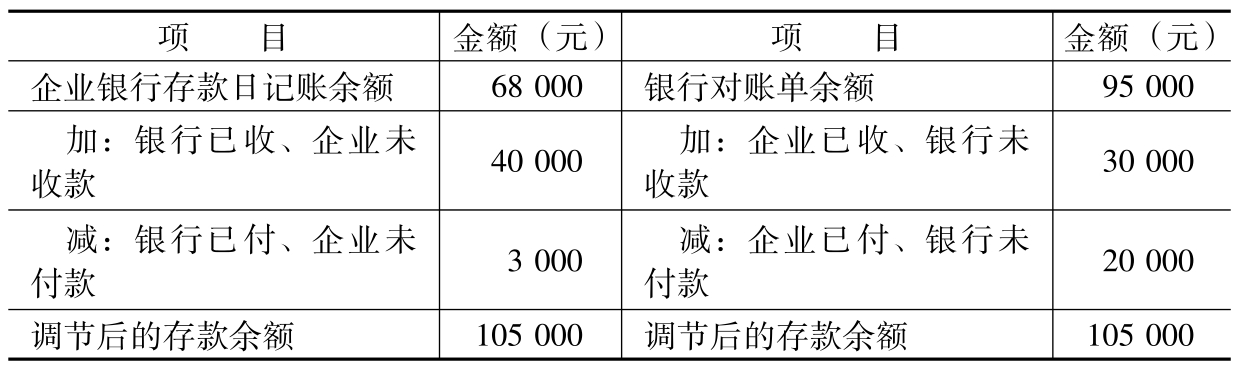

对上述未达账项应通过编制“银行存款余额调节表”进行检查核对,如没有记账错误,调节后的双方余额应相等。需要指出的是,银行存款余额调节表是为了核对账目,并不能作为调整银行存款账面余额的原始凭证。

[例2-1]某企业6月末的银行存款日记账账面余额为68 000元,银行转来对账单的余额为95 000元。经逐笔核对,发现以下未达账项:

(1)企业送存转账支票30 000元,并已登记银行存款增加,但银行尚未记账。

(2)企业开出转账支票20 000元,但持票单位尚未到银行办理转账,银行尚未记账。

(3)企业委托银行代收某公司购货款40 000元,银行已收妥并登记入账,但企业尚未收到收款通知,尚未记账。

(4)银行代企业支付电话费3 000元,银行已登记企业银行存款减少,但企业未收到银行付款通知,尚未记账。

根据上述资料编制“银行存款余额调节表”见表2-1。

表2-1 银行存款余额调节表

三、其他货币资金

其他货币资金是指企业除现金、银行存款以外的各种货币资金,主要包括外埠存款、银行本票存款、银行汇票存款、信用证存款、信用卡存款、存出投资款等。

(一)外埠存款

外埠存款是指企业为了到外地进行临时或零星采购,而汇往采购地所开立的采购专户的款项。企业将款项委托当地银行汇往采购地开立专户时,借记“其他货币资金——外埠存款”科目,贷记“银行存款”科目。收到采购员交来供应单位发票账单等报销凭证时,借记“材料采购”、“原材料”或“应交税费——应交增值税(进项税额)”等科目,贷记“其他货币资金——外埠存款”科目。将多余的外埠存款转回当地银行时,根据银行的收账通知,借记“银行存款”科目,贷记“其他货币资金——外埠存款”科目。

(二)银行本票存款

银行本票是银行签发的,承诺自己在见票时无条件支付确定的金额给收款人或持票人的票据。单位和个人在同一票据交换区域需要支付的各种款项,均可使用银行本票。银行本票可以用于转账,注明“现金”字样的银行本票可以用于支取现金。银行本票分为不定额本票和定额本票两种。定额本票面额为1 000元、5 000元、10 000元和50 000元。银行本票的提示付款期限为自出票日起最长不得超过2个月。在有效付款期内,银行见票付款。持票人超过付款期限提示付款的,银行不予受理。

企业填写“银行本票申请书”、将款项交存银行,取得银行本票后,借记“其他货币资金——银行本票”科目,贷记“银行存款”科目。企业使用银行本票后,根据发票账单等有关凭证,借记“材料采购”、或“原材料”、“应交税费——应交增值税(进项税额)”等科目,贷记“其他货币资金——银行本票”科目。因本票超过付款期等原因而要求退款时,应填制进账单第一联,连同本票一并送交银行,根据银行盖章退回的进账单第一联,借记“银行存款”科目,贷记“其他货币资金——银行本票”科目。

(三)银行汇票存款

银行汇票是指由出票银行签发的,由其在见票时按照实际结算金额无条件支付给收款人或者持票人的票据。银行汇票的出票银行为银行汇票的付款人。单位和个人各种款项的结算,均可使用银行汇票。银行汇票可以用于转账,填明“现金”字样的银行汇票也可以用于支取现金。银行汇票的提示付款期限为自出票日起1个月,持票人超过付款期限提示付款的,银行将不予受理。

企业在填送“银行汇票申请书”并将款项交存银行,取得银行汇票后,根据银行盖章退回的申请书存根联,借记“其他货币资金——银行汇票”科目,贷记“银行存款”科目。企业使用银行汇票后,根据发票账单等有关凭证,借记“材料采购”或“原材料”、“应交税费——应交增值税(进项税额)”等科目,贷记“其他货币资金——银行汇票”科目。如有多余款或因汇票超过付款期等原因而退回款项,根据开户行转来的银行汇票第四联(多余款收账通知),借记“银行存款”科目,贷记“其他货币资金——银行汇票”科目。

(四)信用卡存款

信用卡存款是指企业为取得信用卡按照规定存入银行的款项。企业应按规定填制申请表,连同支票和有关资料一并送交发卡银行,根据银行盖章退回的进账单第一联,借记“其他货币资金——信用卡”科目,贷记“银行存款”科目。企业用信用卡购物或支付有关费用,借记有关科目,贷记“其他货币资金——信用卡”科目。企业信用卡在使用过程中,需要向其账户续存资金的,借记“其他货币资金——信用卡”科目,贷记“银行存款”科目。

(五)信用证保证金存款

信用证保证金存款是指企业为取得信用证按规定存入银行的保证金。企业向银行申请开立信用证,应按规定向银行提交开证申请书、信用证申请人承诺书和购销合同。企业向银行交纳保证金,根据银行退回的进账单第一联,借记“其他货币资金——信用证保证金”科目,贷记“银行存款”科目。根据开证行交来的信用证来单通知书及有关单据列明的金额,借记“材料采购”或“原材料”、“应交税费——应交增值税(进项税额)”等科目,贷记“其他货币资金——信用证保证金”和“银行存款”科目。

(六)存出投资款

存出投资款是指企业已存入证券公司但尚未进行投资的现金。企业向证券公司划出资金时,应按实际划出的金额,借记“其他货币资金——存出投资款”科目,贷记“银行存款”科目;购买股票、债券等时,按实际发生的金额,借记“交易性金融资产”等科目,贷记“其他货币资金——存出投资款”科目。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。