黑马选股盈利口诀欣赏

口诀1:红旗招展波澜起,冲锋号响涨情急

口诀要点

口诀中“红旗招展”其实指的是旗形整理形态,旗形整理形态就如一面小旗,规限于两条平行的直线,股价进入调整,一波比一波低,似是即将反转下跌,但随着成交量放大却突然止跌企稳,放量突破上轨。

口诀详解

对于投资者来说,做好基本面分析,选中某只个股,但由于对大盘的担忧或希望在更低的价位买入,不料该股却突然启动,措手不及未能及时买入,如果认为其中长线仍有一定上升空间,可寻机在该股整理时介入。

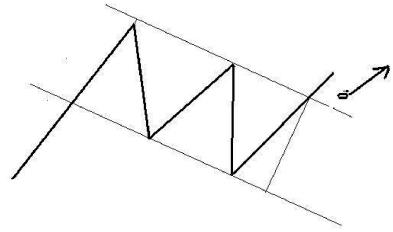

在极端多头市场中,股价大幅攀升至一处压力位,这一段涨幅被称为“旗杆”,然后开始进行旗形整理,其图形会形成由左向右下方倾斜的平行四边形,从某种角度又可以认为是一个短期内的下降通道。在形态内的成交量呈递减,由于旗形(见下图)属强势整理,所以成交量不能过度萎缩,而要维持在一定的水平。但股价一旦完成旗形整理,向上突破的那一刻,必然会伴随大的成交量,而后股价大幅涨升,其上涨幅度将达到旗杆的价差,且涨升速度快,上涨角度接近垂直。一段强势行情,其整理时间必定不会太长,一般在5至10天。如果整理时间太长,容易涣散人气,其形态的力道也会逐渐消失,而不能在将它当旗形看待。

图76 上升突破型旗形整理形态示意图

那么旗形突破形态是怎样形成的呢?股价经过一段陡峭的上升行情后,做空力量开始加强,单边上扬的走势得到遏制,价格出现剧烈的波动,形成了一个成交密集、向下倾斜的股价波动区域,把这一区域中的高点与低点分别连接在一起,就可看出一个下倾的平行四边形即上升旗形。在旗形的形成过程中,成交量逐渐递减,普遍存在惜售心理,市场抛压减轻,新的买盘不断介入,直到形成新的向上突破,完成上升旗形。伴随着旗形向上突破成交量逐渐放大,开始了新的多头行情,形成了“上升——整理——再上升”的规律。因此上升旗形是强势的特征,投资者在调整的末期可以大胆地介入,享受新的飙升行情。

投资者应注意,应用旗形形态捕捉黑马有几个必要条件:

1.成交量必须从左至右逐步递减。

2.股价一定要高于前一波做整理。

3.同时MACD必须金叉。

4.股价突破时必须放量,突破颈线时立即买进。

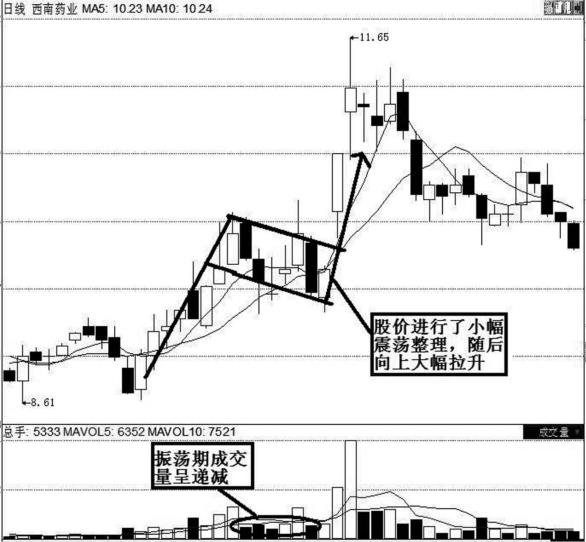

例:西南药业(600666) (见图77)2003年4月21日,突破前期头部后做旗形整理,量能逐步萎缩,4月30日在10日均线上止跌企稳,原先头部的阻力变成支撑,旗面形成。此时便可跟进。次日,果然该股调整结束,高开放量上攻,5日均量交叉10日均量,MACD重新向上发散,股价开始飙升。

从上图中我们可以发现,旗形突破形态有以下特点:

旗形必须在急升或急跌之后出现,并且成交量在形态构成期间不断地显著减少。但由于旗形是一种强势整理,成交量仍能维持在一定的水平,不至于过于萎缩。西南药业拉出旗杆后股价回调,在画出上升旗面时,成交量即开始萎缩,但是萎缩并不等于地量,从图上可看出旗形构成期间成交量虽显著减少,但仍维持相当活跃的水平。

图77 西南药业旗形形态暴涨图解

旗形形态完成后成交量剧增,这一点在下降旗形形态中同样适用。向上突破时放量容易理解,向下破位时放量其原因在于,由于旗形整理的周期相当短,卖家来不及消化,因此股价再度向下破位时将招致恐慌性抛盘的涌出。

口诀点金

一般来说,旗形在上升趋势中出现,会引发下一波的大涨。在下跌趋势中出现旗,会引发下一波的大跌。旗形在这里起到了加速度的作用。投资者在上升趋势中遇到旗形则应加码买进。在下跌趋势中则应及时出局,以免套牢。

口诀2:M ACD在零轴下, 二次翻红出金叉

口诀要点

在捕捉黑马股时不可忽视对MACD指标的运用。MACD指标有两条曲线DIF和DEA来研判行情。当DIF、DEA指标处于O轴以下的时候,如果短期内(8 或13个交易日内)连续发生两次金叉,则发生第二次金叉的时候,股价可能会暴涨。

口诀详解

MACD指标是利用长期(MACD)、短期(DIF)的二条平滑异同移动平均线,并计算两者之间的差离值(DIF-MACD)作为红绿柱长短的数据,使用中主要考虑长短期移动均线的交叉情况和红绿柱长短数值,以此作为判断行情买卖的依据。

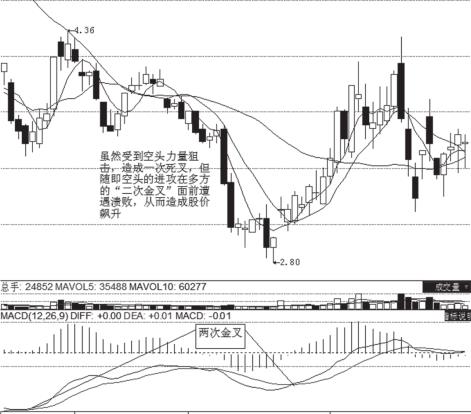

投资者大都了解MACD金叉买入法(见图78),但实战中却往往发现其准确性不够高,事实上如果完全按照金叉买进、死叉卖出,获利较难或还有可能套牢亏损。为了增加MACD金叉的实战应用性,可以使用一种低位两次金叉买进的方法。

MACD在低位发生第一次金叉时,股价在较多情况下涨幅有限,或小涨后出现较大的回调,造成买进的投资者出现套牢亏损情况。但是当MACD在低位第二次金叉出现后,股价上涨的概率和幅度会更大一些。因为在指标经过第一次金叉之后发生小幅回调,并形成一次死叉,此时空方好像又一次地占据了主动,但其实已是强弩之末,这样在指标第二次金叉时,必然造成多方力量的发力上攻。

具体地来说,利用两次金叉买入法不可操之过急,股价上升MACD翻红时不要着急出手,其后随股价回落,DIF(白线)向MACD(黄线)靠拢,当白线与黄线黏合时(要翻绿未翻绿),此时只需配合日K线即可,当此时K线有止跌信号,如:收阳,十字星等,若此时能止跌称其为“底背离”。底背离是买入的最佳时机!

反之,当股价高位回落,MACD翻绿,再度反弹,此时当DIF(白线)与MACD(黄线)黏合时(要变红未变红)若有受阻,如收阴,十字星等,就有可能“顶背离”是最后的卖出良机!此时许多人以为重拾升势,在别人最佳卖点买入往往被套其中。

图78 MACD低位两次金叉示意图

但在操作时要注意:

a. 背离时不理是否击穿或突破前期高(低)位。

b. 高位时只要有顶背离可能一般都卖,不搏能重翻红,除非大阳或涨停。

C. 其为寻找短期买卖点的奇佳手段,短期涨幅在15%以上,但中线走势要结合长期形态及其他。

例:深鸿基(000040)(见图79)在2008年7月2日,DIF、DEA第一次发生金叉,当日收盘,DIF、DEA都处于负0.42、负0.43,之后股价回落,两指标再度在低位死叉,但是到了8月22日,DIF、DEA再度分别达到负0.23、负0.24,也即再度发生金叉,股价随即拔地而起,达到了4.32元。

图79 深鸿基两次金叉图解

口诀点金

MACD低位一次金叉的,未必不能出暴涨股,但MACD低位二次金叉出暴涨股的概率和把握更高一些。此外,如果结合K线形态上的攻击形态研判,则可信度将提高。也就是说MACD低位二次金叉可以和K线形态、量价关系综合起来考虑,以增加确信度。

口诀3:选股建仓看形态,头肩底右肩是要害

口诀要点

头肩底形态向投资者发出的是见底信号,头肩底如果成立的话,代表最恶劣的时刻已经过去,最低的价位已经出现,即使再跌也有一条底线。市场正凝聚一种支持力和买意,只要一旦价位穿破颈线,构筑出右肩,就是一个极佳的入货讯号。

口诀详解

头肩底形态在形成的过程中可能会有很多潜在的演变方式,演变方式不同所带来的运行结果往往不一致,只有了解了潜在的变化,才能在遇到意外变化时及时地跟上市场的节奏。

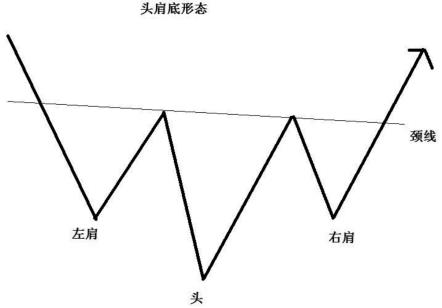

股价长期波动,会在某价位区内停留一段时间,会出现三个底点,但其中第二个底部较其他两底点更低,从图形看,是一底两肩状,故名头肩底(见图80)。

图80 头肩底形态示意图

该形态由4大基本要素构成,也是作为判定某一段趋势是否可能发生扭转的依据:

(1)原有趋势为下跌趋势。

(2)左肩下跌力度相对较大,下跌到头部力量减弱,随后的上涨高于左肩低点。

(3)右肩下跌力度再次减弱,无法创出新低。

(4)有效向上突破颈线确认。

头肩底形态形成过程是:股价经过长期下跌后,成交量逐渐萎缩,表明抛盘逐渐减少。此时会有投资者抢反弹,使股价缓慢推高,形成左肩;但跟风者并不踊跃,股价再度下跌。如果在左肩的反弹中进货的是别有用心的庄家主力,其会放量砸盘。因此此次下跌,成交量未减少,反而有增多趋势,直至吃进的少量筹码砸完了事,形成头肩底的大底。

随着股价的不断下移,主力一旦发现低价盘旋时成交量已日渐萎缩,则反手做多,一口气回升或越过左肩底价位,尔后再度回落,形成右肩,成交量大于左肩成交量。因为庄家在此时是真正的吃进筹码,右肩的回落则是为了震仓洗盘而已,所以在把握头肩底形态选股时,右肩是最重要的。

那么当投资者用头肩底形态捕捉黑马时应当怎样操作呢?

首先,把握建仓点。在头肩底走势中,最有依据的买入机会在向上有效突破颈线之后,以及突破颈线后的回抽确认机会。但是在实战中,是否能够建仓或者说是否能按照头肩底形态预测方式来操作,需要更多局部走势与指标的配合来进一步确认。

其次,设立止损位。一般来说,止损价位应该是头肩底形态的头部,即该形态的最低点下方,只有最低点被向下穿越才能认为头肩底形态的失败。

再次,计算目标价格。理论最小目标计算类同于双底形态,以头肩底形态的头部最低点向颈线的垂直距离,向上翻一倍,则是理论最小目标,但这只是最小距离,实际走势中的幅度计算还应该参考大形态上的走势。

最后,渐进仓位操作。对于右肩区域较明朗的个股,近l周内若探明了低点,且日K线图中成交量有所放大,可在股价靠近此低点时买进,此次仓位首先控制在3成。当股价逐步摆脱右肩的短期压力线后,趁股价回抽时,可视作一个买点,此次仓位可加到5成。股价上破形态颈线后,期间的回抽又是一次较佳买点,此时,仓位可加到8成。

例:鼎盛天工(600335)(见图81)2008年8月到2009年2月该股在低位构筑了一个巨大的头肩底形态,探底价位为3.65元,右肩最低点为4.60元。我们可将探底价位设为止损位,右肩低点设为参考止损位。股价拉升后,虽有震荡但始终未触及止损位可以继续持有,到当年12月份该股股价为8.33元。

图81 鼎盛天工头肩底买入图解

口诀点金

使用头肩底捕捉黑马个股时应注意,最好是在突破颈线后再行介入。而头肩底的上涨突破颈线,若没有较大的成交量,它的可信度不高,或许还会跌回底部多停留一段时间整理,以图蓄势再来。若收盘价突破颈线幅度超过该股市价3%以上,是有效突破,可大胆跟进,突破头肩底颈线后,股价上升的最小幅度至少为底至颈线的股价垂直距离,有时甚至达到1.618倍或2倍。

口诀4:黑马启动有前兆,手握资金等信号

口诀要点

把握黑马股,最好是在黑马还在起跑阶段就及时上马,这时选黑马的技巧就很重要。即使主力手法再隐蔽,黑马启动前一定还会有些前兆,投资者只要及时领会这些信号,就可以早早介入待涨。

口诀详解

从K线图看,当股价在低位进行震荡时,经常出现一些特殊图形,出现的频率超出随机概率。典型的包括带长上、下影线的小阳小阴线,并且当日成交量主要集中在上影线区域,而下影线中存在着较大的无量空体,许多上影线来自临收盘时的大幅无量打压;跳空高开后顺势杀下,收出一根实体较大的阴线,同时成交量明显放大,但随后并未出现继续放量,反而迅速萎缩,股价重新陷入表面上无序的运动状态;小幅跳空低开后借势上推,尾盘以光头阳线报收,甚至出现较大涨幅,成交量明显放大,但第二天又被很小的成交量打下来。这些形态如果频繁出现,很可能是主力压低吸筹所留下的痕迹。

从k线组合看,经常出现上涨时成交量显著放大、但涨幅不高的“滞涨”现象,但随后的下跌过程中成交量却以极快的速度萎缩。有时股价上涨一小段后便不涨不跌,成交量虽然不如拉升时大,但始终维持在较活跃的水平,保持一到两个月后开始萎缩。由于主力进的比出的多,日积月累,手中筹码就会不断增加。尽管目前的主力已无法操纵大盘,但调控个股走势还是绰绰有余的,往往会在收盘时通过各种手段改变股价走向,从而使一些技术指标逆转,以迷惑一般投资者。从这个意义上说,在研判个股走势时,收盘价虽然是重要的,但盘中总体走势也不可忽视,在建仓阶段和拉升末期尤其如此。

第一,股价长期下跌末期,股价止跌回升,上升时成交量放大,回档时成交量萎缩,日K线图上呈现阳线多于阴线。阳线对应的成交量呈明显放大特征,用一条斜线把成交量峰值相连,明显呈上升状。表明主力庄家处于收集阶段,每日成交明细表中可以见抛单数额少,买单大手笔数额多。这表明散户在抛售,而有只“无形的手”在入市吸纳,收集筹码。

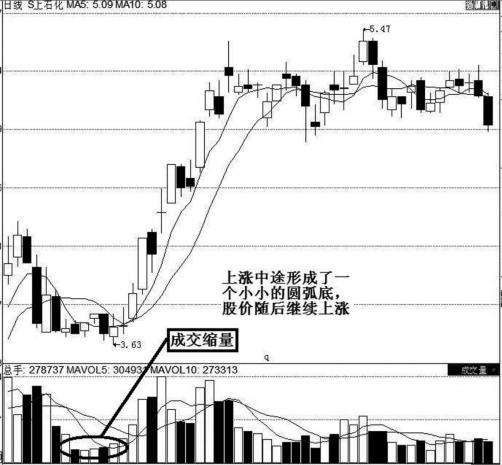

第二,股价形成圆弧度(见图82),成交量越来越小。这时眼见下跌缺乏动力,主力悄悄入市收集,成交量开始逐步放大,股价因主力介入而底部抬高。成交量仍呈斜线放大特征。每日成交明细表留下主力踪迹。(www.daowen.com)

图82 圆弧底判断黑马股图解

第三,能成为黑马的个股在启动前总是会遇到各种各样的利空。利空主要表现在:上市公司的经营业绩恶化,有重大诉讼事项,被监管部门谴责和调查,以及在弱市中大比例扩容等很多方面。虽然利空的形式多种多样,但是,有一点是共同的:就是利空容易导致投资者对该公司的前景产生悲观情绪,有的甚至引发投资者的绝望心理而不计成本地抛售股票。

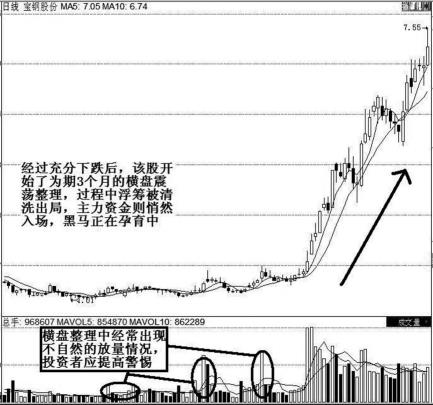

第四,股价呈长方形上下震荡,上扬时成交量放大,下跌时成交量萎缩,经过数日洗筹后,主力庄家耐心洗筹吓退跟风者,后再进一步放量上攻。

第五,能成为黑马的个股在筑底阶段会有不自然的放量现象,量能的有效放大显示出有增量资金在积极介入。因为,散户资金不会在基本面利空和技术面走坏的双重打击下蜂拥建仓的,所以,这时的放量说明了有部分恐慌盘正在不计成本地出逃,而放量时股价保持不跌恰恰证明了有主流资金正在乘机建仓。因此,就可以推断出该股未来极有可能成为黑马。

前涨停带动后涨停爆出大黑马。

例:宝钢股份(600019)(见图83)从2006年5月到2006年7月该股股价大幅下跌,进入7月后股价开始了长时间的震荡盘整,到了10月27日,股价突然由4.37元启动开始了一波涨情,到了2007年1月份该股已涨至10.80元。

图83 宝钢股份黑马买入图解

口诀点金

在黑马股的孕育阶段,震荡盘整往往会多次出现,但随着主力持筹的不断增加,振幅往往会逐步收窄,其间如遇大盘急挫,更是考验黑马成色的大好时机,这种情况下,那些振幅很小的个股,主力控盘能力更强,日后突破上攻只是个时间问题。

口诀5:缩量回调是关键,低头饮水位最佳

口诀要点

缩量回调是指股价在低位上涨时回调并同时出现成交量萎缩。一般认为,这种情况很可能是一种震仓手法,此时投资者不应被这短暂的回调吓到,此时正是建仓加仓的好时机,在此处介入就可以把握一段主升浪。

口诀详解

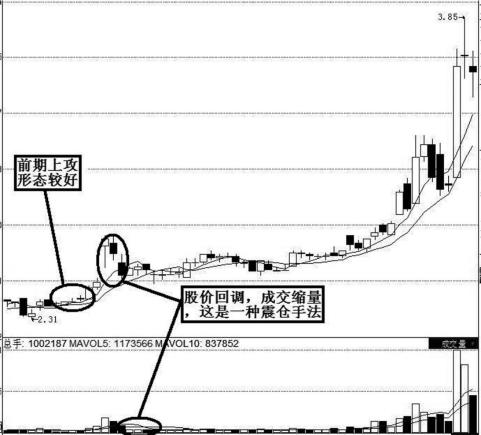

黑马股并不是突然形成的,看起来好像黑马股是在某一天突然爆发,但在之前已经有很多迹象,而成交量的细小变化最能反映出这种迹象。比如说某股票在上涨一小段时间后出现缩量回调(见图84)。

图84 个股缩量回调图解

为了阻止散户抢筹,也为了清除一部分已获利的筹码,该股往往在攻击形态极佳之时,突然掉头向下,一路振荡走低,股价连连击穿众多“支撑”。由于多数筹码在庄家手中,而散户又不可能齐心做多,于是,庄家仅需牺牲少量筹码,便可打压股价;因此,随着意志不坚定分子的不断出局,成交量日渐稀少,最后,在连续数日持续萎缩之后,股价渐渐止跌——这便是缩量回调的过程。

缩量回调的形态很常见,如何判断是否是黑马股的震仓手法呢?

(1)从周线上看,明显有增量资金介入。上涨趋势明显,上涨过程中成交稳定而且换手不高,资金控盘明显。

(2)背离指标:A.该股走势周线与大盘的背离程度;B.该突发消息与股价的背离程度;C.日线走势与大盘的背离程度。

(3)资金介入的理由,如题材,业绩等,特别要关注长期借口。

(4)前期股价没有出现较大幅度的上涨,在指数上涨的情况下,个股存在补涨的机会,或者主力在盘整中吸筹,买入时的安全性较高,买入被套的概率很低。

(5)当均线系统、MACD指标、KDJ指标出现抬头上行时,预示着个股股价即将上涨,也是主力拉升股价很好的技术指标走势形态。

(6)当股价下跌时成交量明显萎缩,说明主力对该股的筹码进行了锁定,对该股的后市看好。同时,下跌时成交量萎缩,主力资金也无法流出,而且股价也没出现较大幅度的上涨,主力也不会出局。

把握以上六个方面,寻找出黑马股就比较有把握了。

而确认黑马股后还要应用缩量回调进行操作:

(1)缩量回调时分批买入。

(2)突发利空,股价下挫而成交没有异常放大时买入。

(3)只要成交量不异常放大就一直持有,加速上扬,成交放大,利好兑现时卖出。

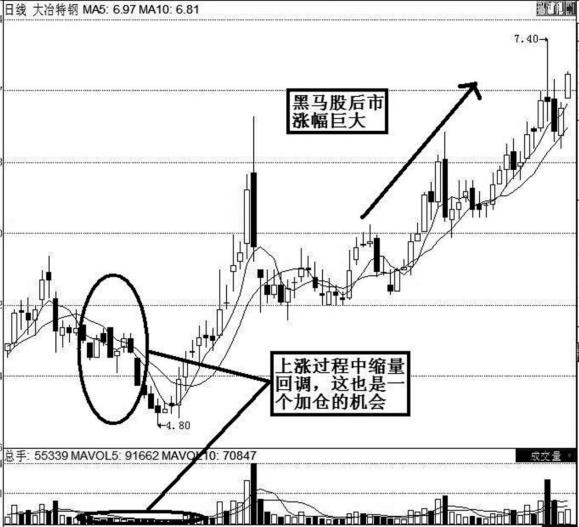

例:大冶特钢(000708)(见图85)2000年4月14日,主力吸筹接近尾声,股价再度回落,至5月17日,成交量再度萎缩,股价止跌企稳。经过5个多月的吸筹,该股换手率已逾120%,至此,吸筹工作暂告一段落,随即展开一波强劲上扬行情。

图85 大冶特钢缩量回调图解

口诀点金

上涨的个股出现缩量回调时,短线投资者可以卖出手里股票,在出现下跌企稳或临近收盘时再买回,这样可以做一个T+0差价;如果是中线持有,在该股冲高缩量回落时,可以安心持股,不用担心股价的下跌,因为这是主力的振荡洗盘,想要将意志不坚决的投资者振荡出局,以便减少上行的获利筹码。

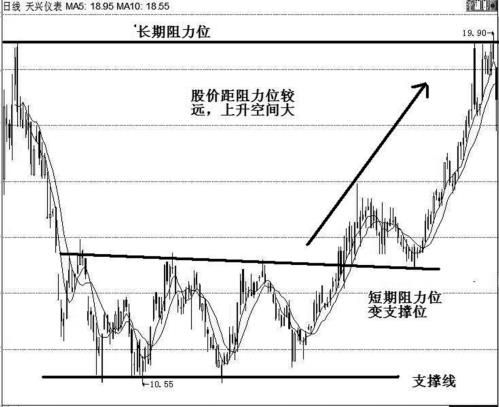

口诀6:支撑越近越踏实,阻力越远越好涨

口诀要点

当股票市场中卖方力量超出买方力量,价格向上势头受阻而掉头向下,形成一个波峰时,这一位置称为阻力位;当买方力量大于卖方力量,价格受到支持向上反弹,形成一个波谷,这一位置称为支撑位。在上升市中,之前的最高价往往会成为阻力位。在下跌市中,之前的最低价往往会成为支撑位。股价离支撑位越近越可靠,离阻力位越远上升空间越大,这也是识别黑马股的好方法。

口诀详解

对支撑位与阻力位投资者大都有一些了解,这里需要强调的是支撑位和阻力位并不是一定的,一旦价格向下跌破支撑位无法重返支撑区,支撑位就变成了阻力位,进入另一个走势。相反,如果价格向上突破阻力位,并能守稳该水平以上价位而向上爬升,阻力位就变成了支撑位,从而进入新的行情走势。

支撑位和阻力位(见图86)的操作方法说白了也就两点:投资者在主要的和次要的支撑区寻找一个点位买入,或者在接近支撑位的一个点位买入;投资者在主要的和次要的阻力区寻找一个点位卖出,或者在接近阻力位的一个点位卖出。

在实战中,利用支撑位与阻力位把握上升空间、寻找黑马股的方法还是比较可靠的,但投资者必须做到准确把握阻力位与支撑位。这里简单介绍几种方法:

市场中的顶部或底部往往构成阻力位或支撑位;

技术图形中未补的缺口也形成有效的支撑位或阻力位;

均线也有助于投资者判断支撑位和阻力位,10、30、60日均线也常常构成一定的支撑和阻力。

利用心理价位来确定支撑位和阻力位,比如对上证指数来说,3000点、4000点和5000点等一些整数关口,都会对投资者形成心理上的阻力位或支撑位。大盘在整数关口,一般也会震荡整理较长时间。

根据缺口判断:一些跳空缺口,也会形成阻力位或支撑位。K线图中未补的缺口也会形成有效的支撑或阻力

价格回撤:即同当前走势相反的价格波动,比如大盘从4000点上涨到6000点,然后回撤至5000点,此后继续上攻,5000点便是行情的“回撤”,也说明5000点支撑强劲。

前期密集成交区:如果市场密集成交区在当前价位之上,那么该区域就会在股价上涨时形成阻力,这就是所谓的“套牢盘”。反之,如果市场当前的价位在历史成交密集区之上,那么该密集区就会在股价(或指数)下跌时形成支撑。

上升通道的顶端和底端及中心线,上升三角形的顶边、头肩顶的颈线等。

图86 支撑线与阻力线图解

多数情况下,阻力位与支撑位是一个区间,而不是绝对的一个点,判断这个阻力或支撑区间是否有效被突破或支撑是看那个极限点。一般来说,只要价格未能有效突破阻力位或支撑位,那么触及的次数越多,这些阻力位或支撑位也就越有效、越重要。当然,这个区间不能太大。一般来说,只要价格未能有效突破阻力位或支撑位,那么触及的次数越多,这些阻力位或支撑位也就越有效、越重要。如果重大的阻力位被有效突破,那么该阻力位则反过来变成未来重要的支撑位;反之,如果重要的支撑位被有效击穿,则该价位反而变成今后股价上涨的阻力位。

口诀点金

对某只个股而言,如果股价轻松越过前期密集成交区,则往往是庄家控盘程度较高的标志。同时由于股价在突破阻力位后,上方已无套牢盘,上升空间被打开,这种股票就是短线介入的极好品种。

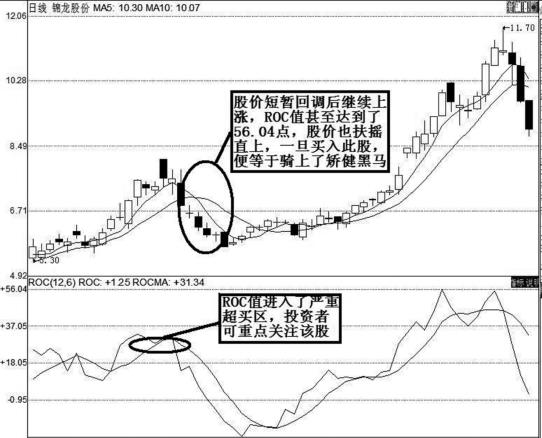

口诀7:ROC可做参考,超买线上快快跑

口诀要点

ROC是变动速率指标,具有超买超卖的特性。一般而言,对于只能达到超买线一(参数值5~10)的个股,投资者要见利就跑;而对于能达到超买线二(参数值12~17)的个股,应相应地进行波段的高抛低吸。而一旦个股能够摆脱这两条常态超买线,挑战第三条超买线三(参数值18~35),行情往往就会向狂热的极端行情演变,很可能会成为超级黑马股。

口诀详解

ROC指标用来测量价位动量,可以同时监视常态性和极端性两种行情。以0为中轴线,可以上升至正无限大,也可以下跌至负无限小。以0轴到第一条超买或超卖线的距离,往上和往下拉一倍、两倍的距离,再画出第二条、第三条超买超卖线,则图形上就会出现上下各三条的天地线。

而一旦个股能够进入超买线三的区域,那么就有很大机会演绎为叠创新高的大黑马或独立牛股,而一般情况下具备以下特征的个股出现黑马的成功率较高:

(1)先于大盘启动,底部放量换手吸筹充分的,第一波ROC上攻至第三超买线的个股。因为在大盘受政策利好止跌反弹时,主力持筹充分的个股往往走势强劲,而在这部分个股中,有75%的黑马出现概率。

(2)上攻日换手率3.5%~ 6%,第一波上攻月升幅在25%以上。股价回调后,仍能总体保持45度以上的攻击性角度。一旦第一波峰ROC指标达到第三超买线,其未来走势往往十分出众,投资者自当乘中线回调时介入。

(3)对于达到第三超买线的领涨股,一旦遇到主力的快速洗盘,投资者可果断介入。其中ROC向上突破零线,进入强势区域,表示多方力量强盛,这是辅助中短线的买入信号。

(4)股价在洗盘后启动第二波升浪时,中线20日或40日均线系统率先梳理完毕,并先于大盘呈多头排列。对于这类有庄超跌股,第二波走势往往会呈现出“涨、涨、涨”,涨不停的超强趋势。

(5)对于这类超强领涨股,投资者还要结合SAR停损指标、EXPMA向下死叉、或上升45度线来进行操作,这也是其确保盈利的良策。

一般说来,ROC指标在正值以下范围内波动为强势区域,可持股观望;ROC值在负值以下范围内波动为弱势区域,可持币观望。

ROC指标一旦进入强势区域,短线高手可待其回落至0值附近时逢低吸纳,远离0值时,可适时抛出,如此,能将利润有效扩大。

无论是短线投机者还是中线投资者,若ROC指标有效跌破0值以下,必须抛出。特别是前期ROC值长时间运行于0值以上的个股,尤应如此。

例:锦龙股份(000712)(见图87)在2008年11月股价由4.36元开始启动,开始了拉升行情。期间ROC值活跃于20以上,甚至一度达到56点,可以判断该股为一只超级黑马股,在股价回调时建仓,在该股依托均线上涨时放心持有,到了2009年1月份该股股价已涨至23.78元。

图87 锦龙股份ROC指标选股图解

口诀点金

ROC捕捉牛股时,还可以应用其领先于股价的特性。如果从高向低ROC曲线出现两个依次下降的峰,而此时,股价却出现新的高峰。这就是背离,是卖出的信号。同理,ROC从低向高形成依次上升的两个谷,而此时,股价却出现了新的低谷,这是买入信号。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。