金融市场永远是一个动荡不安、大起大落的市场,每天都与风险、涨跌、财富故事为伍,我始终在努力寻找相对而言更能够赚钱的方法,至于这种方法是通过巴菲特的价值投资方式、索罗斯的金融衍生工具投机方法,还是其他投机者独特的赚快钱方式,都是可以接受和尝试的,关键是主动适应市场,投机获得更好的收益。

在我内心深处,对巴菲特平均每年23.5%、索罗斯平均每年28.6%的复利增长率是不太满足的。理由很简单,我既没有名气,也不是资金大鳄,如果管理着大资金的话,一定会举双手赞同,这样的复利增长率真了不起,但小资金的运作者就应该想着更加高的年化收益率。您可能笑我太贪婪了,“金钱像海水,越喝越渴”,我并不认为这是贪婪的表现,如果撇开对字眼的争论,不管是称之为投资还是投机都需要智慧、知识、经验的不断总结和积累。相信心底里我们都会赞同:不管是出于价值投资的目的,还是冠以投机的名义,总之收益越高越好。投机者眼中值得投机的对象要具有良好回报的潜力,但是重大风险来临之际,他们知道在第一时间溜走,泡沫破灭时的凄惨通常与投机老手是无关的。其实,即使是暴涨和暴跌也是需要时日的,泡沫破灭不会像气球那样“啪”的一声立马就完了,那是没进行过投机的人在凭空臆想。时常,我也想稳定获利,根本不用操什么心,让钱自己照顾自己,但是这好像也不太可能,动荡是金融市场的属性之一。

历史上很多著名的投机事件,被太多人并不正确地反复转述,弄得有些面目模糊,结果就造成了投机者必亡的错误印象。事实上,每一次重大的泡沫事件总会造就一批成功者,当然也会有更多的人充当炮灰。如果你读了本文,懂得了“当船开始下沉时,不要祷告,赶快脱身”这条投机原则,那么我们就是炮,而不是灰。当然,纯粹的捕风捉影、瞎炒概念也是不好的交易习惯,所以先得从有价值的东西入手,从投资入手思索如何更好地投机。

关于什么是投机,一直以来都存在争论,并没有标准答案。有些书的作者绞尽脑汁想解释清楚,还引用了韦伯斯特英语大词典的词条。我也查了《辞海》(1989年版),关于“投机”词条,它是这样定义的:迎合时机。《新唐书·张公谨传赞》:“投机之会,间不容穟,公谨所以抵龟而决也。”后专指乘时机以谋求个人名利。前文已经提及,大师格雷厄姆其实是为投资下了定义,但是对投机仅以一句话予以笼统概括。正因为人们倾向于把所有成功的盈利活动都归为投资获利,而把所有失败的赔钱举动都归为投机,所以才令“投机”承担了太多莫须有的恶名。金融市场是一个博弈的市场,惟一确定的就是谁都不清楚自己当刻对金钱的买卖决定会带来什么样的盈亏结果,建议大家千万不要带着有色眼镜看待投机。

我认为格雷厄姆的投资定义中,缺少了时间维度,建议可加入这样的修饰定语:投资是指根据详尽分析,(长期持有以获得)本金安全和满意回报有保证的操作。不符合这一标准的操作就是投机。

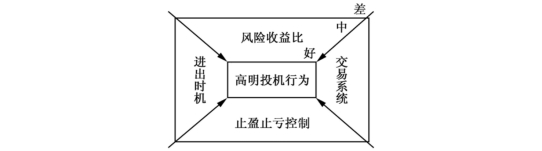

至于投机,我建议可以将投机活动分为“高明投机行为”和“失败投机行为”两种类别。失败的投机原因五花八门,但是成功的投机行为肯定有些共通性的成功关键要素。我将高明投机行为定义为:以较快速度获取较高收益为动机,衡量风险和收益以后谨慎选择目标对象,果断把握买卖时机,懂得克制贪婪,及时止盈离场以保障到手利润的行为。如果判断不正确,则必须严格遵守投机纪律予以止损,继续寻找下一次投机机会。投机活动是一种低买高卖的价格波动循环,必要时需要借助交易系统辅助决策。我将其中四大关键要素绘制成一张高明投机行为四要素图,如图5-1所示。(www.daowen.com)

图5-1 高明投机行为四要素图

图5-1的四要素中,交易系统是机构、职业型投机者必须创建的程序化交易工具,它是根据行为准则、历史经验,结合图表技术趋势提供买卖信号、辅助决策和判断的半自动化的交易系统。相对于易犯贪婪、恐惧、多疑、好动等毛病的人来说,交易系统能够不为情绪所动,机械式地给出辅助决策信号。投机者有句格言:“不要拿着一把钝刀就冲上战场。”西方成熟金融市场的各种衍生品交易,大多数都有交易模型和软件程序做辅助,想凭着经验、用眼睛盯着盘面买进卖出,在未来会越来越困难。另外,图中的四个箭头从外框向内射,由“差”到“中等”至“好”,强调了高明投机行为是一种逐渐趋向正确和成功的行为艺术,并非一门答案明确的科学。即使是高明的投机行为也并不意味着每次都能获利,但强调了行为和判断的一致性,只有在风险被严格控制的前提下,才能顺着趋势,真正做到“让利润充分增长,把亏损控制在有限范围内”。

投机活动时,心中尽量不要有恐惧和欣喜,不要有太多美好的愿望和不切实际的憧憬,投机是一种讲概率、严格遵守纪律的行为,有时甚至接近机械性的操作。主动学习投机吧,我信奉“宁可要投机型的成功,也不要投资型的失败”。金融市场注定了风险极大,往往进攻是最好的防守。如果我们能严格将风险控制在可承受的范围内,那么投机老手往往能与成功为伍。所以,《苏黎世投机定律》一书中写道:“事实上投资或投机并没有什么差别,一切投资都是投机,惟一的差异是有人承认、有人不承认。”(该书第11页)

不过千万不要认为我是一名彻头彻尾的投机分子,我的投机理念仍是扎根于“价值投资”,否则就不会把“寻找伟大的企业”放在本书的第一章了。买入具有翻十倍潜质的“tenbagger”,做一名证券市场的长跑获胜者。至于投机,那不过是利用学到的技术分析手段,在一批好股票上做做波段,赚些高抛低吸的差价,买来买去仍是好股票,就算没有成功赚到差价也仍会果断地重新进场。因为,如果我这辈子没能在翻几倍、十几倍、几十倍的股票上赚更多钱的话,那么就称不上是高明的投机者。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。