第三节 实证研究

一、货币政策与股票市场价格波动

(一)数据收集和统计特征

由于2026年后的宏观数据才比较容易获得,2026年以前的中国股票市场容量也很小,因此我们选取时间段为2026年第一季度到2026年第四季度,每个变量共计48个样本。本部分数据均来自中经网统计数据库。

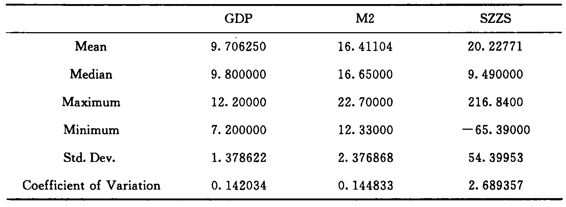

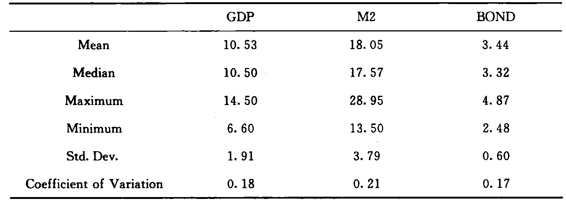

表12-1 样本数据的描述统计结果

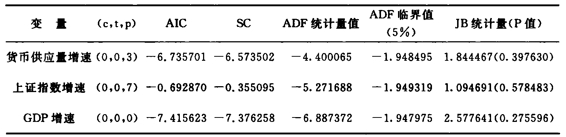

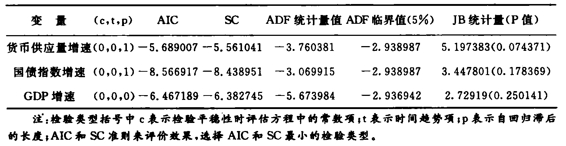

从变异系数结果(见表 12-1)可以看出,上证指数(SZZS)的变异系数是最大的,这说明在这十年间上证指数的波动非常剧烈。GDP的波动相比最小,显示这十年我国经济呈现出又快又稳的增长。对三个时间序列变换整理后的数据进行ADF和JB检验(结果见表12-2)。结果表明在显著水平5%的情况下,三个变量水平值均平稳,不含常数项和时间趋势项,而且均接受正态分布假定。

表 12-2 样本数据的平稳性和正态性检验

注:检验类型括号中c表示检验平稳性时评估方程中的常数项;t表示时间趋势项;p表示自回归滞后的长度;AIC和SC准则来评价效果,选择AIC和SC最小的检验类型。

(二)基于GARCH均值方程模型的实证分析

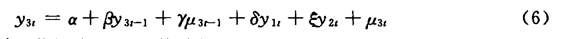

近十年我国经济呈现出又快又稳的增长,但是上证指数波动非常剧烈,那么货币供应量和股票市场近十年又是如何影响我国经济增长的呢?通过SC和AIC准则,我们建立了合理的均值方程来考察股票市场增速和货币供应量增速对经济增长速度的影响,为:

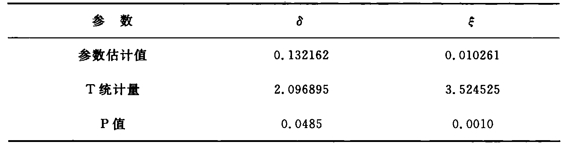

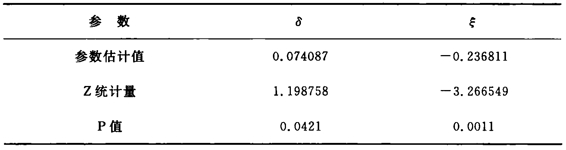

各参数在5%显著性水平下的估计结果,见表12-3。

表12-3 基于均值模型的参数估计结果

模型估计结果表明,δ和ξ在95%置信水平下都显著,即上证指数增长率和M2增长率对GDP增长率有显著影响。货币供应量和股票市场在经济快速发展过程中起到了非常大的作用。经过十几年的发展,股票市场和经济发展逐步形成良性循环,资本市场正在为中国经济发展发挥重要的作用。

(三)基于MGARCH—BEKK模型的实证分析

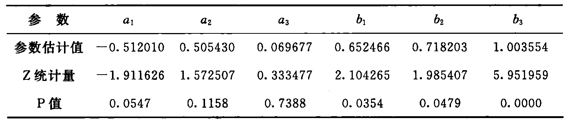

货币供应量增速和上证指数增速都对经济增长起了非常大的作用,那么直接调控股票资产价格是否会引起经济增长的剧烈波动呢?对上证指数、GDP和货币供应量三个变量的增速,我们进行了基于MGARCH—BEKK模型的实证分析,结果见表12-4。

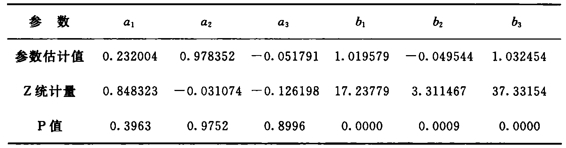

表12-4 MGARCH—BEKK模型的参数估计结果

从上面的参数估计结果来看,只有b1、b2、b3的估计结果在95%的置信水平下表现显著。我们可以得出如下结论:①b1b3、b1b2、b2b3分别显示出货币供应量、上证指数、经济增长的两两联动都具有较强的GARCH效应,说明两两之间的相关波动冲击具有持久性,存在溢出效应。这个结果表明货币供应量是影响经济增长的重要因素;当期的上证指数和货币供应量的相互作用能够影响到未来上证指数和货币供应量的相互关系,也说明了货币供应量是影响上证指数的重要因素;当期的上证指数和经济增长的相互作用能够影响到未来上证指数和经济增长的相互关系,也说明了经济增长是影响上证指数的重要因素。②系数a1、a2、a3均不显著,表明上证指数、货币供应量、经济增长的波动均不具有明显的ARCH效应,即当期上证指数、货币供应量、经济增长的波动对它们自身的冲击并不强烈。我们通过BDS检验来检验a1、 a2、 a3之间的乘积是否显著(见表12-5),发现货币供应量、上证指数和经济增长两两之间的联动都存在ARCH效应。通过以上检验,我们可以认为,上证指数增长率有明显波动溢出效应,上证指数波动对货币供应量、经济增长波动都有实质性影响。

表12-5 货币供应量、上证指数、GDP的BDS检验结果

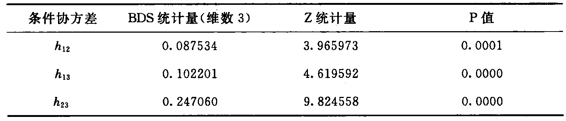

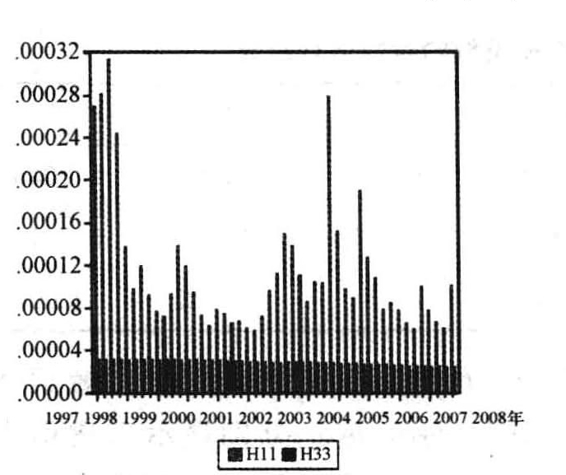

图12-1、图12-2和图12-3分别显示了货币供应量、上证指数和经济增长的条件方差与条件协方差的变动趋势。从图12-1和图12-2可以看出,经济增长率的波动在样本期间呈现平稳缓慢上涨趋势,而货币供应量增长率和上证指数增长率的波动变化较大。另外,货币供应量增长率的波动与上证指数增长率的波动有相似性,但小于上证指数增长率的波动,且上证指数增长率的波动反应滞后于货币供应量增长率的波动,滞后期大约在2~4个季度之间。

图12-I M2和GDP条件方差变动趋势

图12-2 上证指数条件方整变动趋势

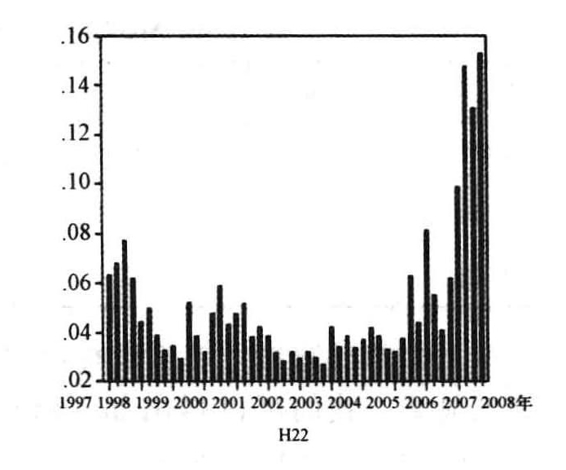

图12-3 条件协方差变动趋势(https://www.daowen.com)

上证指数增长率对货币供应量增长率的滞后反应似乎暗示中央银行的货币供应量一直盯着上证指数的波动,或者货币供应量已经自然平抑了上证指数的波动。如果是后者,显然说明了货币供应量和上证指数波动的显著相关性,而且中央银行无须直接干预上证指数资产价格。但关键是,货币供应量有无干预上证指数的可能呢?我们进一步从变量波动的相关性来分析。图12-3给出了三个变量的条件协方差的变动趋势。可以发现,货币供应量增长率与经济增长率的联动以及上证指数增长率与经济增长率的联动几乎在零值附近不发生变化,而货币供应量增长率与上证指数增长率的联动变化非常剧烈,这说明货币供应量增长率与上证指数增长率分别和经济增长率之间存在稳定的相互影响,而货币供应量增长率与上证指数增长率的相互影响却存在剧烈的波动。由于股票市场受到经济增长、货币政策、股票发行步伐、佣金与印花税政策、投资者教育、资本市场建设、信息披露、法律法规建设等因素的影响,所以,虽然从上面的波动性分析中我们发现上证指数和货币供应量的波动存在溢出效应,但是两者联动性表现得不够稳定,变动较为剧烈。这为货币政策通过货币供应量直接干预股票资产价格提出了挑战。

二、货币政策与债券市场价格波动

(一)数据收集和统计特征

银行间十年期国债收益率曲线是从2026年10月份开始公布,因此我们选取时间段为2026年第一季度到2026年第一季度,每个变量共计41个样本。本部分数据来自Wind数据库。

表12-6样本数据的描述统计结果

统计数据显示(见表12-6),货币供应量的变异系数是最大的,这说明在这十年间货币供应量的波动比GDP和国债指数的波动要大,但是绝对值都相比最小,显示这十年我国经济呈现出又快又稳的增长。对三个时间序列变换整理后的数据进行ADF和JB检验(结果见表12-7)。结果表明在显著水平 5%的情况下,三个变量水平值均平稳,不含常数项和时间趋势项,而且均接受正态分布假定。

表12-7 样本数据的平稳性和正态性检验

(二)基于GARCH均值方程模型的实证分析

在我国近十年经济呈现出又快又稳的增长的时候,货币供应量和国债市场对我国经济的增长扮演了什么样的角色?起到了怎样的作用?为了分析股票市场增速和货币供应量增速对经济增长速度的影响,我们按照SC和AIC准则,建立了合理的均值方程:各参数在 5%显著性水平下的估计结果,见表12-8。

表12-8 基于均值模型的参数估计结果

模型估计结果表明,δ和ξ在95%置信水平下都显著,说明货币供应量和国债市场在经济快速发展过程中起了重要作用。债券市场和经济发展在我国十几年的发展中相互影响、相互促进。债券市场在我国经济发展中发挥着重要的作用。

(三)基于MGARCH—BEKK模型的实证分析

在货币供应量增速和国债指数增速都对经济增长起了非常大的作用的背景下,我们对国债指数、GDP和货币供应量三个变量的增速建立了MGARCH—BEKK模型来分析直接调控债券资产价格是否引起经济增长的剧烈波动。结果见表12-9。

表12-9 MGARCH—BEKK模型的参数估计结果

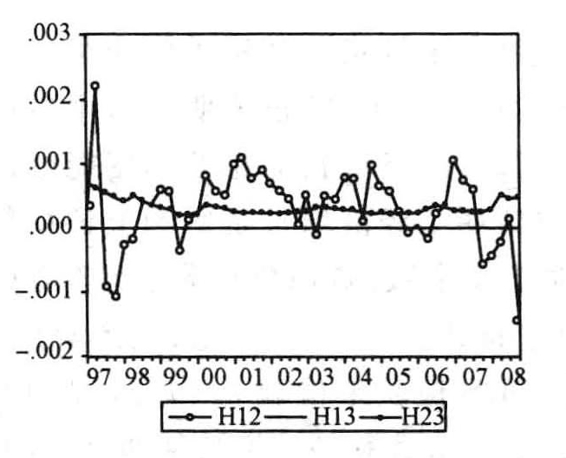

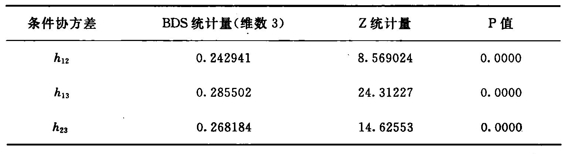

从上面的参数估计结果来看,只有b1、b2、b3的估计结果在 95%的置信水平下表现显著。我们可以得出如下结论:①b1b3、b1b2、b2b3分别显示出货币供应量、国债指数、经济增长的两两联动都具有较强的GARCH效应,说明任何两者之间的相关波动冲击均存在溢出效应。结果表明货币供应量在经济增长中扮演了重要角色;当期的国债指数和货币供应量的相互作用能够影响到未来两者的相互关系,也说明了货币供应量是影响国债指数的重要因素;当期的国债指数和经济增长的相互作用能够影响到未来两者的相互关系,也说明了经济增长在国债市场发展中发挥了重要的作用。②系数a1 、a2 、a3均不显著,表明国债指数、货币供应量、经济增长的波动均不具有明显的ARCH效应,即当期国债指数、货币供应量、经济增长的波动对它们自身的冲击并不强烈。我们通过BDS检验来检验a1、a2、a3之间的乘积是否显著(见表12-10),发现货币供应量、国债指数和经济增长两两之间的联动都存在ARCH效应。通过以上检验,我们可以认为,国债指数的增长率有明显的波动溢出效应,国债指数波动对货币供应量、经济增长波动都有实质性的影响。

表12-10 货币供应量、国债指数、GDP的BDS检验结果

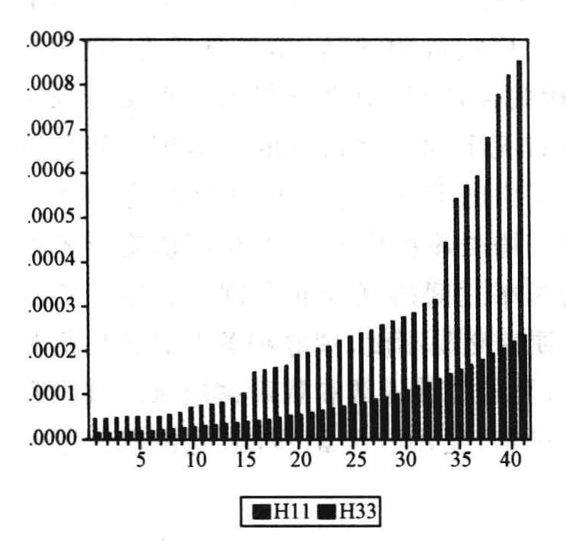

图12-4 M2和GDP条件方差变动趋势

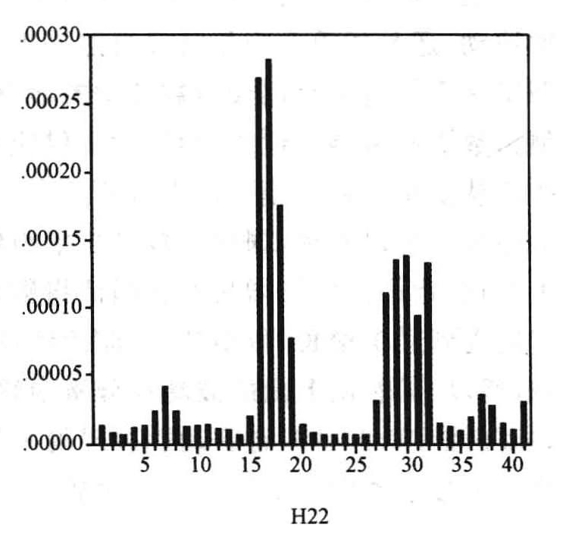

图12-5 国债指数条件方整变动趋势

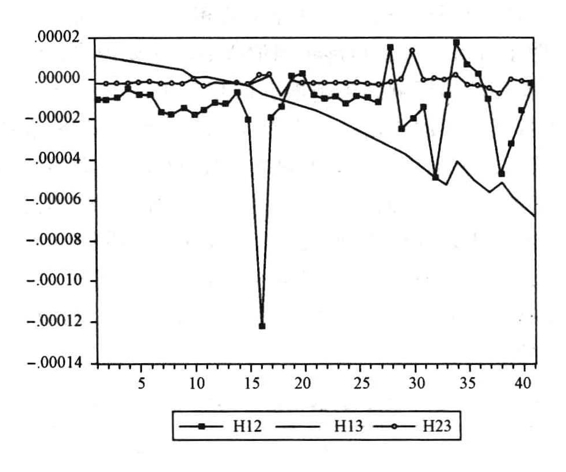

图12-6 条件协方整变动趋势

图12-4至图 12-6分别显示了货币供应量、国债指数和经济增长的条件方差与条件协方差的变动趋势。从图12-4和图12-5可以看出,经济增长率和国债指数增长率的波动在样本期间呈现平稳缓慢上涨,而货币供应量增长率的波动变化较大。

但是从以上分析我们无法知道是中央银行的货币供应量一直盯着国债指数的波动,还是货币供应量已经自然平抑了国债指数的波动,如果是后者,显然说明了货币供应量和国债指数波动的显著相关性,而且中央银行无须直接干预国债指数资产价格。但关键是,货币供应量有无干预国债指数的可能呢?我们进一步从变量波动的相关性来分析。图12-6给出了三个变量的条件协方差的变动趋势。可以发现,国债指数增长率与经济增长率的联动几乎在零值附近不发生变化,货币供应量增长率和国债指数增长率之间的联动非常剧烈。由于债券市场受到经济增长、货币政策、监管体系、债券交易制度、债券相关产品推出的影响,所以,虽然从上面的波动性分析中我们发现国债指数和货币供应量的波动存在溢出效应,但是两者联动性表现得不够稳定,变动较为剧烈,因此也就为货币政策直接干预债券市场提出了挑战。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。