第二节 历次金融危机的成因、传导机制、政府对策及效果

一、20世纪美国经济大萧条

20世纪20年代的美国是个高度繁荣的经济体,资本市场也异常火暴。但正是因为股票市场的过度投机,加上金融监管的放任自流,导致了股票市场的暴跌。而股市资金的高杠杆率将其他金融部门也拉下马,银行出现信用危机。与此同时受制于金本位制,为平衡美元汇价,政府紧缩货币政策,此举更加遏制了有效需求的增加,危机开始向实体经济蔓延。

面对刚开始的股市崩盘,胡佛政府错误地估计了经济形势,主张“静观其变”,没有积极应对经济危机。首先是力求阻止企业靠大幅削减工资来维护利润。其次,将已经很高的关税水平继续提高,试图以高关税壁垒保护美国市场,反而遭遇贸易伙伴国报复性关税。最后,为了平衡财政收支预算,政府采取提高税收、缩减开支的政策。种种不救市的举措,甚至背道而行的财政政策导致经济紧缩程度更加严重,经济大萧条不可避免地发生了。

而面对濒临崩溃的经济,新上任的罗斯福总统采取了一系列措施:①挽救银行信贷体系,整顿银行业,管制证券业,调节货币供应;②扩张财政政策,刺激经济复苏,实行“以工代赈”计划,大规模举办公共工程;③复兴工农业生产,出台《农业调整法》和《全国工业复兴法》;④建立社会保障体系,奠定了美国现代福利社会的基础。经过几年的“新政”,美国基本上恢复了银行信贷体系,稳定了金融秩序,消费、投资和出口在增长,社会保障体系初步建立,社会生产力得到恢复。不仅避免了经济危机带来全面的社会危机,而且通过系统的制度建设,修正了自由放任市场经济的种种弊端,维护了政治稳定,避免了政局动荡,为其后半个世纪美国经济的持续增长和社会稳定奠定了基础。

二、20世纪70年代石油危机

1973年10月爆发了第四次中东战争,阿拉伯国家通过实行减产和禁运,并联合其他第三世界产油国提高石油价格,打击了以色列及其支持者,维护了阿拉伯国家的民族权利及欧佩克产油国的基本权益。这次石油减产和禁运,严重打击了西方消费国,由此引发了战后最严重的世界性经济危机,所有工业国的生产力增长速度都明显放慢。

对美国而言,此次危机从表面看是工业化发展对石油消耗的过度依赖导致,但实际上是美元与黄金的双挂钩体系导致支付力过剩所引发的通胀危机。由于布雷顿森林体系是以美元主导的货币体系,让美国有了无限逆差的可能,并且美国也希望通过这样的地位来主导世界经济并通过无限的支付能力来转移自己的通胀压力。但问题是世界经济总量是一个常量,而美元是可以通过印刷机无限增加的。如此做法只可能会导致美元成灾,各国都要为美国经济买单。当通胀超过一个临界点时,世界范围内的大萧条便不可避免。

对于石油危机,西方政府采取的直接措施就是能源的开源节流,一方面减少对石油的消耗,另一方面开发新的替代能源。同时,石油危机让许多发达国家陷入滞胀局面。美国政府采取了供给学派的调控理论,提出了经济复兴计划。这项计划包括四方面内容:①削减个人所得税和减免企业税以刺激工作、储蓄和投资;②削减民用支出以减少预算赤字,提高政府管理效率和树立勤劳节俭限苦奋斗的良好风气;③取消或放宽管理企业的法规,鼓励企业积极扩大经营和投资;④紧缩货币供给量以抑制通货膨胀。

美国在实施相关的石油消费政策后,极大地推动了石油节约和替代技术的发展,激励了替代能源的开发利用,减少了国民经济对石油的依赖。金融监管方面采取一系列变革活动后,使得调节金融市场的基本力量由政府管制转向市场机制,推动了金融业的合并集中,使金融机构更具竞争和创新精神,原来的限制性金融体制开始走向新的竞争性体制。美国逐渐走出了滞胀。

三、日本“失去的十年”

经过房地产泡沫破灭后,日本陷入经济萧条。从1991年到2000年的十年间,日本的GNP年均增长率仅为1.3%,失业率逐年上升,财政状况不断恶化,被称为“失去的十年”。虽然危机源于股票和房地产价格的暴跌,但是经济的过度开放以及不合时宜的外汇改革导致大量热钱的流入,成为泡沫滋生的温床,而国内经济结构性失衡和国内经济部门竞争力低下造成经济动力逐渐丧失,缺乏实体经济支撑的资产价格必然面临价值的回归。而一旦经济出现去杠杆化,必然会经历重新恢复增长动力的阵痛。因此,日本经济危机的原因在于经济的泡沫过大和产业空心化。

经济危机发生后,日本政府立即启动了改革措施,采取了扩大出口、拉动内需、复苏经济的方式。相应的政策措施主要集中在对外贸易、财政政策、货币政策和金融改革等方面:①推行技术贸易壁垒,开拓新的贸易伙伴,增加出口种类,调整出口结构;②减税,扩大公共债务比率,扩大政府投资;③降低央行贴现率,实行扩张性货币政策;④开始了一系列的金融制度和法规的改革。

但是由于日本经济处在投资陷阱和灵活偏好陷阱中,即利率的下调无法刺激投资的增加,而实际货币的增加也因为人们持币待购的心理无法使利率下降,因此,日本历任政府的刺激政策都收效甚微。 目前日本经济依然低迷,日本经济要真正走出衰退须从经济、文化、教育等方面进行统筹改革。(www.daowen.com)

四、拉美债务危机

20世纪80年代,拉美许多国家陷入债务泥潭。主因是对外债的过度依赖,其次是债务结构的不合理,主要集中在短期外债上,再加上资源过度向外贸部门集中,因此偿债期限过于集中和自身经济结构失调导致对外支付手段枯竭,从而引发了债务危机。深层次的原因在于社会分配不公、基尼系数过大等问题开始凸现,社会的落后引发了政治危机,而政治上的不稳定触发了债务危机。

为了应对债务危机,拉美经济改革经历了稳定性调整的应急性改革和结构性调整的结构性改革两个阶段。稳定性调整主要是危机初期的应急措施,包括:①紧缩货币和财政;②价格和贸易自由化;③削减工资及货币贬值。20世纪80年代后期开始,新自由主义改革的第二波浪潮在拉美地区迅速传播和扩散,主要是结构性调整,包括:①贸易自由化;②私有化;③金融改革;④税制改革。

20世纪90年代的拉美经济改革取得了积极的成效。以市场化和自由化为导向的改革使拉美经济实现了恢复性增长,实现了从封闭的进口替代模式向外向发展模式的转变。在恶性通货膨胀得到控制的同时,财政失衡的现象有所减缓,南方共同市场和安第斯共同体等区域经济一体化再度兴起。然而,90年代拉美经济并没有从持续衰退中恢复到债务危机爆发前的水平。1995年墨西哥金融危机的“龙舌兰效应”和1999年巴西金融危机的“桑巴效应”加剧了拉美宏观经济的不稳定性,危机的滞后效应和扩散使得拉美恢复性增长放缓。由于拉美经济改革的局限性使得诸如收入分配等结构性问题继续存在,拉美经济依然脆弱,受到外部的冲击越来越大。

五、东南亚金融危机

1997年的东南亚金融危机是典型的货币危机。由于前期的粗放式经济发展导致投资过热,经济出现泡沫化,同时外资的快速涌入加剧了金融体系的脆弱性,因此当经济增速开始减慢、投资信心开始动摇时,固定汇率制度就给游资的冲击提供了加速器。因此,此次危机爆发的直接原因是国际金融炒家对弱国固定汇率的狙击。而这些国家外债过多以及债务结构的短期化使得国家短期资本处于较大风险之中,一旦国内投资环境、经济发展形势恶化,具有投机性的资本就会迅速逃离,引起金融震荡。更深层次的原因还在于东南亚国家经济结构不合理,产业结构调整缓慢。东南亚国家经济基本上属于出口导向型,经济的高速发展也大都建立在出口迅速增长的基础上,尽管在20世纪90年代初,东南亚各国均提出向资本密集型产业转型的战略目标,但始终进展缓慢。

面对货币危机造成的混乱,绝大多数东南亚国家都采取了短期的应急措施和长期的宏观经济稳定计划:①调整汇率制度,消除游资的投机套利空间,稳定本国货币,提高自主调控经济的能力;②加强金融监管,挤压市场泡沫;③在前期货币紧缩政策开始出现成效后,大多数东南亚国家都选择适度放松之前收紧的政策,特别是在资本投入、税收上给予优惠,重新启动经济引擎。

尽管东南亚各国都采取了积极的应对措施,但干预政策也存在一些失误之处。如泰国政府对汇率制度一再坚持的失误;马来西亚政府启动内部安全法令,弄巧成拙,引起当地交易商的诸多不满;印尼政府采取了一系列的紧缩性政策,使原本低迷的经济陷入难以自拔的深渊。但从长期效果来看,东南亚国家都能因时制宜,根据金融危机发展的不同阶段采取一些更有针对性的措施,通过汇率制度的改革在一定程度上稳定了本国货币,提高了自主调控经济的能力,通过一系列有针对性的监管法案加强了对金融业的监管力度,并对国内经济的复苏起到了良好的促进作用。

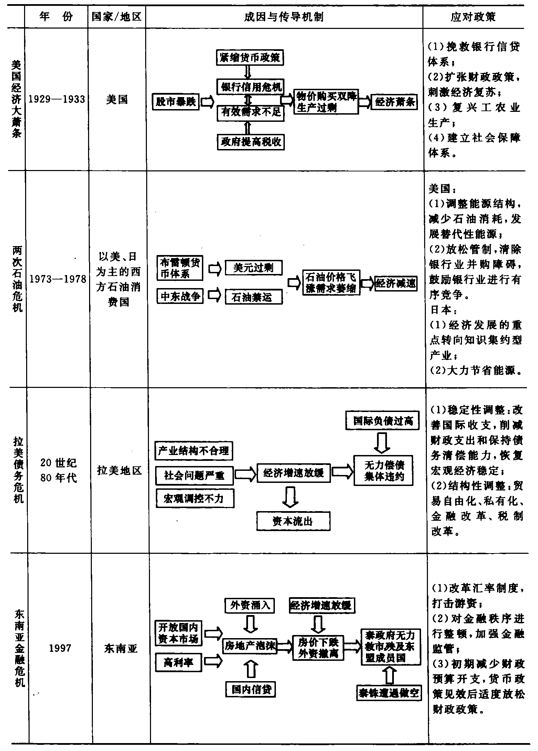

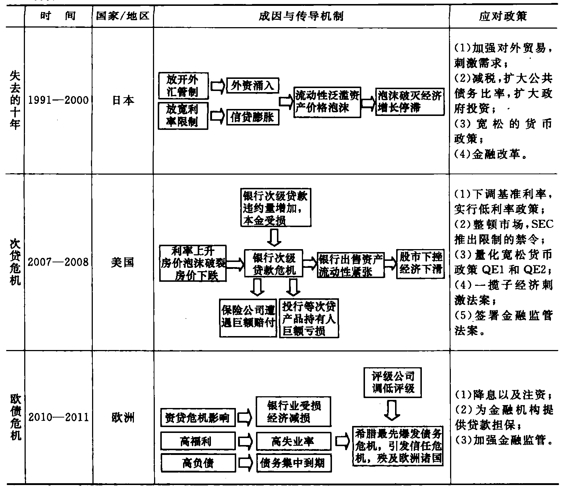

表7-1 历次金融危机

续表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。