第一节 东南亚金融危机概述

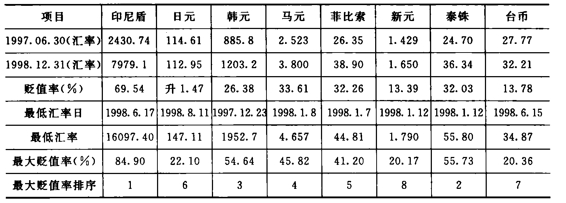

1997年7月2日,泰国政府宣布其本国货币泰铢实行浮动汇率制,当天泰铢与美元的比价急剧下跌,跌幅达到20%。泰铢危机迅速使整个东南亚地区货币产生多米诺骨牌效应,受其影响,东南亚其他各国货币开始大幅贬值,股市不同程度下跌。一场金融危机开始从泰国爆发,并迅速波及全球,其来势之凶猛、程度之剧烈、影响之深远大大超出了人们的意料,是继1994年墨西哥金融危机后的又一次全球金融震荡。截至1998年12月31日,东南亚各国家和地区本币对美元的贬值率及其最低点见表4-1。

在1994年12月墨西哥爆发金融危机前后,一些经济学家曾指出东南亚可能会爆发类似的危机。如Krugman(1994)认为,东南亚经济发展的奇迹主要是由于过度的投入、过高的投资、快速的资本流入和超量的人力资本输入等带来的,而总生产要素能力的增长并不是主要原因,在这种经济模式下所发展的经济奇迹将不久远。但Krugman的预测和分析并没有引起国际上的关注。从1997年2月开始,东南亚金融危机出现苗头,在7月全面爆发,并迅速蔓延全球。总的来说,此次金融危机可以划分为以下几个发展阶段:

表4-1 东南亚各国家和地区本币对美元的汇率及贬值率

一、东南亚金融危机的初始阶段

泰国经济的高速增长主要得益于出口业的发达。1996年,受国际市场需求萎缩及泰国国内产品生产成本升高的影响,出口增长率开始下滑,并由前一年的22. 5%下降至3%,经常性逆差达到160亿美元。泰国政府从1992年开始全面开放了本国资本市场,并以高利率政策吸引外资进入,从而导致其外债规模迅速扩大,且大部分为短期外债。国外资金进入泰国,主要投资于房地产市场,泰国银行业借势将30%的贷款总额用于房地产投资,当国内经济增速放缓,房地产价格下跌时,银行的呆账坏账大幅增加,投资者信心开始动摇。

1997年2—3月,以索罗斯为代表的国际金融炒家开始从泰国银行买入数百亿美元的远期泰铢合约,并在国际外汇市场上大量抛售,对泰铢汇率产生强大的下浮压力,股市开始下跌。但通过泰国中央银行的积极策略和东南亚国家的联合干预,泰铢汇率得以暂时稳定。5月份,国际金融炒家再次冲击泰铢,泰国中央银行不得不动用50亿美元入市干预。尽管暂时稳定了泰铢汇率,但却导致泰国外汇储备急剧下降,利率大幅上扬,物价猛涨,股市快速下跌。在外汇储备仅剩80亿美元时,泰国政府不得不在7月2日宣布放弃坚持13年之久的主要以美元挂钩的一篮子货币固定联系汇率制,泰铢应声而落,金融危机开始爆发。

二、东南亚金融危机的全面爆发(www.daowen.com)

泰国是东盟的主要成员国之一,在泰国央行宣布泰铢实行浮动汇率制之后,与东盟经贸关系十分密切的其他成员国的本国货币立即遭到强烈冲击。菲律宾央行为了维护本国货币,动用了10亿美元干预市场,但未见成效,被迫于7月11日宣布允许比索兑美元的汇价在更宽的范围内波动,当日即贬值11.5%。印尼盾和马来西亚林吉特在实施浮动汇率之后货币也立即大幅贬值。新加坡尽管金融体系、货币制度和市场机制都较为完善,但也主动宣布新元贬值。从7月1日至8月29日,东南亚各国货币均发生了不同程度的贬值,新元贬值5%,泰铢贬值38.5%,印尼盾下跌了21.5%,菲律宾比索下跌了 14.9%。

三、东南亚金融危机的快速蔓延

国际金融炒家在横扫东南亚各国之后,将阵地转移到香港,意在香港联系汇率制,引发香港恒生指数大幅下跌。国际炒家以强大的攻势狙击港元,香港特别行政区政府通过积极有效的手段捍卫了港元与美元的联系汇率制,并通过强大的外汇储备维持香港的繁荣。但由于银根紧缩,香港大部分公司财务状况恶化,包括百富勒等公司被迫清盘。到 11月中旬,危机开始波及到东亚的韩国,在当月20日,韩国股市开盘半小时就下跌了10%。月底,韩元对美元的汇价下跌了30%,股市跌幅也超过20%。为此,韩国政府不得不借助国际货币基金组织的力量来暂时控制恶化的经济形势。但到12月中旬,韩元对美元的汇率再次急剧下降,引发货币市场动荡,并波及日本,导致日本金融业在此次危机中受到重创。1997年下半年,日本三洋证券、北海道拓殖银行、山一证券、德阳城市银行宣布破产,汇市、股市纷纷急速下跌。快速蔓延的金融危机由东南亚地区进一步扩散到东亚地区。

四、东南亚金融危机的扩张深化

1998年年初,东南亚金融危机进一步恶化。为了遏制危机的快速蔓延,国际货币基金组织对东南亚国家给予了更为积极的支持,但为部分国家制定的货币政策却未能取得预期效果,如印度尼西亚经济就出现了更为严重的衰退。2月11日,印尼政府为了稳定印尼盾,决定重新实行印尼盾与美元保持固定汇率的联系汇率制,但遭到国际货币基金组织、美国和西欧部分国家的强烈反对。国际货币基金组织以撤回援助对印尼政府施压,进一步恶化了印尼经济,印尼盾随即大幅贬值,并对周边国家造成不利影响。直到印尼政府与国际货币基金组织达成新的经济改革方案,东南亚汇市才趋于稳定。但与此同时,俄罗斯却突然爆发了金融危机,外汇市场卢布与美元的汇率突破了政府规定的1∶6.21的上限,随即出现抛售卢布抢购美元和其他货币的风潮。俄罗斯金融危机又进一步加剧了日本金融危机,日元开始大幅贬值,国际金融形势变得更加难以预测,亚洲金融危机逐步扩张恶化。

五、东南亚金融危机的全球扩散

受东南亚金融危机影响,美国股市动荡,日元汇率持续下跌。此时,香港又遭到国际金融炒家的新一轮巨大冲击,香港政府动用巨额外汇储备对国际炒家予以回击,通过吸纳国际炒家抛售的港币,将汇市维稳在7. 75港元兑换1美元的水平上,金融炒家无功而返。俄罗斯在吸取金融危机的经验教训后,对金融炒家进行了有力回击。国际金融炒家在俄罗斯大伤元气并引发了美欧国家股市、汇市的剧烈波动,美国和当时正在推行货币一体化的欧洲也感到了东南亚金融危机的全球扩散效应。1998年9月 23日,美联储组织15家国际银行向负债达1250亿美元的美国长期资本管理公司注资35亿美元,以避免美国金融业受到东南亚金融危机的波及。尽管西欧与东南亚的经济联系不紧密,但德国、英国、法国等国家的出口还是相继出现了一定幅度的下降。到1998年下半年,东南亚金融危机对拉丁美洲的影响开始显现,巴西、阿根廷、墨西哥股市纷纷下跌。国际货币基金组织在《世界经济展望》中指出,金融危机已经扩散至俄罗斯、南美地区,欧美也在不同程度上受其影响,一场在泰国爆发的金融危机扩散至全球。直到1999年下半年东南亚国家外汇储备开始增加,对外贸易保持在顺差状态,国内生产总值逐步增长,金融危机才逐步结束。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。