第四节 日本应对经济危机政策效果

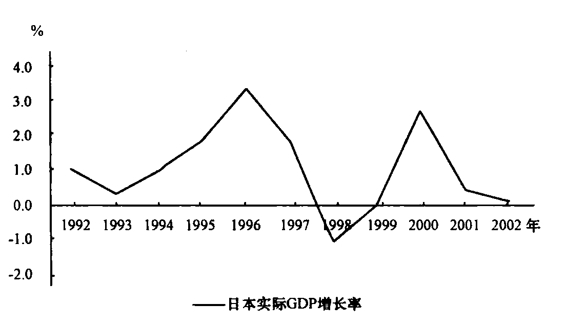

日本经济危机应对措施整体是正确的,但政策的效果却非常有限。十年来日本的GDP增长率一直保持在较低的水平,陷入了经济增长停滞和通货紧缩的双重困境(如图 3-5所示)。

经济的启动是投资、消费和出口三驾马车拉动的,三驾马车在没有取得协同作用之前,很难取得较好的效果。 日本经济增长难以启动的外在表现是货币政策的传导机制阻碍、财政政策的短期效应及浮动汇率制下的汇率影响失灵,而更深层次的原因是日本文化的保守、制度和教育的落后,这些在日本的改革中没有从根本上得到有效改善。

图3-5 日本“失去的十年”示意图

一、日本经济正处在“投资陷阱”和“灵活偏好陷阱”中

根据凯恩斯的理论,尽管政府可以通过货币政策来调整经济,但在经济陷入“投资陷阱”和“灵活偏好陷阱”时,政策效果就会大打折扣了。

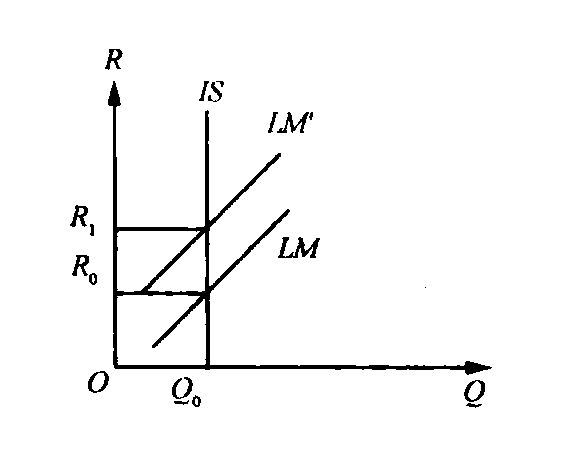

正常情况下,投资是利息率的函数,投资的变动取决于投资的利率弹性。然而,当企业家对未来的预期不确定或非常悲观时,不论利息率怎样下降,投资都不会再增加。IS曲线垂直,从而导致需求曲线垂直,市场无法通过价格调整来实现平衡,只能以“短边原则”做数量调整。此时调节利率无法刺激经济,这被称为“投资陷阱”,如图3-6所示。

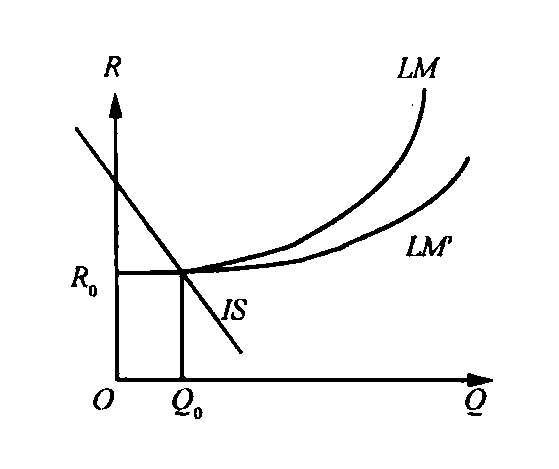

货币的“灵活偏好陷阱”是指当利率降低到某一较低水平(R0)时,人们均预期利率不会继续下降而是上升,从而持有债券将遭受损失,人们对货币的需求变得无限大,LM曲线具有无限弹性,无论实际货币供给如何增加也不会再使利率下降。“灵活偏好陷阱”的存在使货币的流通速度大大降低,因为MV=PQ,虽然政府增加货币供应量使M增大,但 v却在下降,人人持币不愿投资,产量Q也很难提高,如图3-7所示。

可见,两种宏观政策失灵的现象均与人们的悲观预期直接相关。事实上,衰退中,日本政府更替频繁,为制定可行的经济政策绞尽脑汁。经济萧条以来,日本政府为了扩大内需、刺激消费、鼓励投资、拉动经济,实行了超低利率政策。2026年9月,日本中央银行采取了把贴现率降到0. 5%的超低利率政策。2026年2月,中央银行进一步在维持贴现率不变的情况下,将短期利率降到0.15%;同年3月,又大规模发行超出市场需求的货币,促使名义市场利率降为零。但由于日本经济长期不振,人们预期过于悲观,加之大量不良债权导致货币机制传导不畅,日本国内消费与投资需求很难启动,积极的货币政策难以奏效。

图3-6 投资陷阱

图3-7 灵活偏好陷阱(https://www.daowen.com)

二、扩张性财政政策未能起到带动投资的作用

由于日本国民对未来的经济预期非常悲观,财政政策的效果未能有效发挥,促使日本在采用财政政策方面陷入了两难境地—发行国债会使政府的财政状况恶化,居民对未来的预期更加悲观;不发行国债,国内消费需求更加难以启动。2026年,日本政府的财政赤字率为9.9%,居发达国家之首。国家债务累计总额高达727万亿日元,占GNP的比例高达139.5 %。 日本财政已到了崩溃的边缘。政府经常游移于刺激景气和财政重建之间,难以抉择。

日本财政政策局限性的原因有:由于公共投资比减税的乘数效应大,十年来,日本的经济结构似乎在搭建一个公共投资依存型的框架。但日本公共投资的效率低下,损失的部分占GDP的3%,许多公共设施一方面大肆建设,一方面现有的却闲置不用。深层而言,供求矛盾长期难以调整,反映的不仅是表面的总需求不足,还是本质上供给结构的不合。长期的过度依赖财政掩盖了日本经济内部的供需结构矛盾,从而导致内部供给结构调整滞后,单以总量扩张的办法来解决结构性失衡问题只能是杯水车薪。可见,日本财政在公共投资结构和供给方向上更需要进行合理的调整。另外,财政政策的“时滞效应”、“刚性”和对民间投资的“挤出效应”也须深入考虑。

三、缺乏有效控制措施使汇率制度失灵

汇率改革促进经济发展的路径为:经济衰退、本币贬值—出口成本降低(相对出口市场)、进口成本上升(相对国内市场)—出口增加、进口下降—顺差、外汇流入(社会资金量增加)—经济复苏、本币升值—出口成本升高(相对出口市场)、进口成本降低(相对国内市场)—出口减少、进口增加—逆差、外汇流出—经济衰退、本币贬值。

日本是出口导向型经济国家,对外出口是日本经济的最重要部分,对国民经济的影响巨大,所以日本政府在调整对外出口政策的时候,也对日元的汇率进行了人为干预,使日元贬值,以促进出口,减少进口,并以此为突破口,激活人们的预期,扩大内需,进而全面拉动经济增长,摆脱经济危机。

日元贬值对日本经济的促进作用非常有限。首先,日元贬值收回的出口产品种类有限,占日本整体经济的比重较小,不足以对日本经济产生整体影响。据摩根斯坦利的研究报告披露,日本的出口,尤其是因日元贬值而受惠的产品,如家电、影音器材等,只占日本经济的约10%。其次,日元贬值的经济代价过大。据调查,日本出口产品的价格弹性在-0. 1%左右,这意味着如果单靠日元贬值来促进出口或经济复苏难度极大。要刺激日本实际出口获得1个百分点的增长,那么日元至少须贬值10%;要刺激日本GDP获得1个百分点的增长,则日元至少须贬值70%~100%。且日本国内紧缩严重,有关专家根据2026年至2026年的日本价格指数测算,通胀率要上升1个百分点,日元至少会下跌62点,1%的通胀率提高对日本的通货紧缩显然是杯水车薪,而为此付出的代价显然太大了。再次,日元贬值可能导致外资撤离日本。 日元贬值有可能降低日本对投资者的吸引力,同时也有可能诱发日本国内投资者增持外币资产,而使日本外汇短缺、日币地位下降。所以日元贬值并不能拉动出口大幅增长,从而复苏经济,日本通过汇率来调节经济的目标难以奏效。

四、外贸产品的竞争力相对不足,导致外贸措施效果有限

日本国内投资和消费未有效启动,导致日本国内生产者在扩大生产、产品更新、多元化经营方面十分谨慎;同时日本的教育和公司治理方面的变更仍然非常缓慢,依然未改变日本的二元经济结构,效率低下的部门其经济效率依然未提高。出口产品供应数量的增长和质量未见明显提高,从而削弱了日本产品在国际上的竞争力,贸易总量增长举步维艰,外贸政策作用有限。

总之,目前日本经济依然低迷,日本经济要真正走出衰退须从经济、文化、教育等方面进行统筹改革,产业结构的非适应性调整、二元经济结构、公司组织结构缺陷、主银行制度、政府主导模式的低效率等深层矛盾均需要结构上的调整和制度上的创新。只有这样,才能拓展财政和货币政策的空间,畅通其传导机制,改善人们的预期,推动日本经济走出低谷。财政政策也要建立以此为目标的长期规划,尽快走出赤字财政的两难困境。

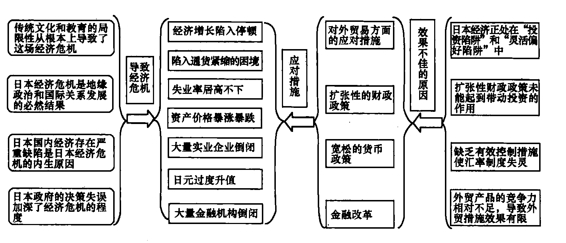

总体而言,日本2 0世纪八九十年代经济危机的成因、应对措施与政策效果如图3-8所示:

图3-8 日本经济危机成因、对策与政策效果

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。