本节使用STATA14.0软件进行回归分析。重点考察生态文明相关税费征收对生态文明建设产生的效应。首先用F检验验证是选择混合回归还是固定效应回归进行分析,然后用豪斯曼决定是检验釆用固定效应模型还是随机效应模型进行回归分析。对四个方程分别进行F检验和豪斯曼检验,结果见表3-25、表3-26、表3-27和表3-28。

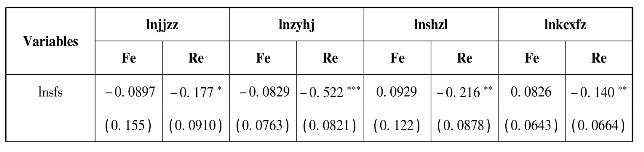

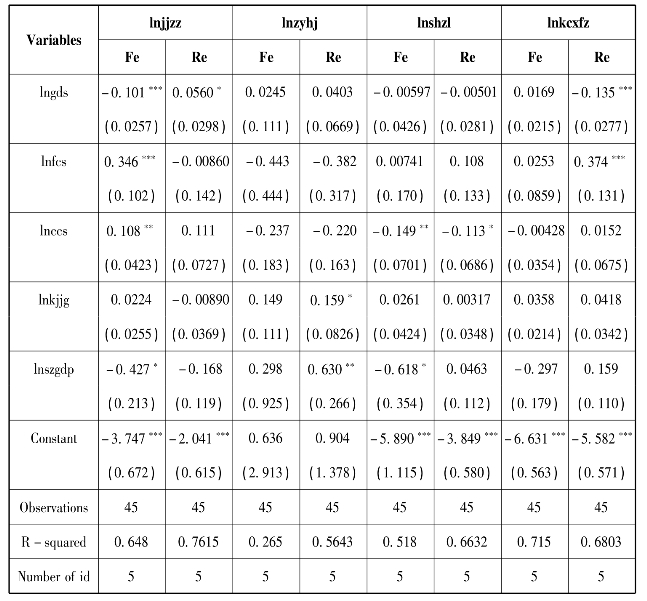

(1)深绿色地区

通过对深绿色地区的数据进行面板数据回归分析及F检验和豪斯曼检验,因变量lnjjzz和lnshzl使用随机效应模型,lnzyhj和lnkcxfz使用固定效应模型。

表3-25 深绿色地区税收政策的面板回归分析结果

续表

续表

Standard errors in parentheses

***p<0.01,**p<0.05,*p<0.1。

总体来看,深绿色地区对经济增长绿化度产生显著性影响的因素是消费税,通过了0.1水平的显著性检验,呈负相关关系。对资源环境承载力产生显著性影响的因素是增值税,通过了0.01水平的显著性检验,呈正相关关系;城市维护建设税通过了0.05水平的显著性检验,呈现正相关的关系;有科技机构的企业占全部企业比重的影响系数在0.01的水平上显著,呈正相关关系。对生活质量的环境因素产生显著性影响的因素是消费税,通过了0.05水平的显著性检验,呈负相关关系;资源税的影响系数在0.1水平上显著,影响程度不明显;房产税的影响系数在0.05水平上显著,呈正相关关系。对可持续发展与公平产生显著性影响的因素是增值税,通过了0.05水平的显著性检验,呈负相关关系;城镇土地使用税的影响系数在0.1水平上显著,呈正相关关系,影响程度不明显;耕地占用税通过了0.05水平的显著性检验,呈负相关关系。

消费税增加1%,经济增长绿化度下降0.177%,生活质量的环境因素下降0.216%,深绿色地区消费税的征收对提高经济增长绿化度和生活质量的环境因素并未起到正向作用。从经济发展程度看,该类地区与其他地区相比消费品类和消费水平都较高。而我国现行消费税涵盖面有局限性,应该是消费税未有效促进深绿色地区生态文明建设的重要原因。增值税提高1%,资源环境承载力提高0.483%,可持续发展与公平下降0.346%;增值税的征收对资源环境承载力提高是有促进作用的,对可持续发展与公平产生了抑制作用,说明增值税的优惠政策中对资源环境承载力方面的运用是比较科学的,但对于生态科技创新、教育公平等方面的重视程度还有待加强。资源税提高1%,生活质量的环境因素下降0.134%,总体来说资源税对深绿色地区产生的作用效果有限,这与该类地区本身的资源禀赋较差有直接关系。城市维护建设税提高1%,资源环境承载力提高0.306%,可见该类地区的城市维护建设税充分发挥了为城市进行垃圾处理等方面的职能,有效促进了其生态文明的建设。城镇土地使用税增加1%,可持续发展与公平上升0.0621%。耕地占用税提高1%,可持续发展与公平下降0.0604%。城镇土地使用税和耕地占用税的征收分别提高了资源环境承载力,并抑制了可持续发展与公平,但影响程度较小。排污费对四个因变量都未产生显著影响。

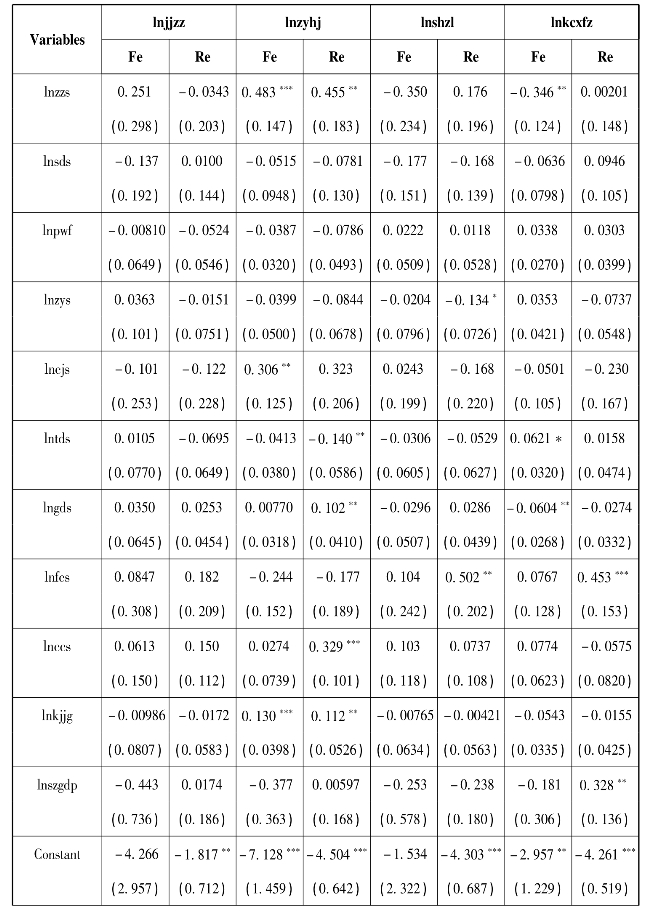

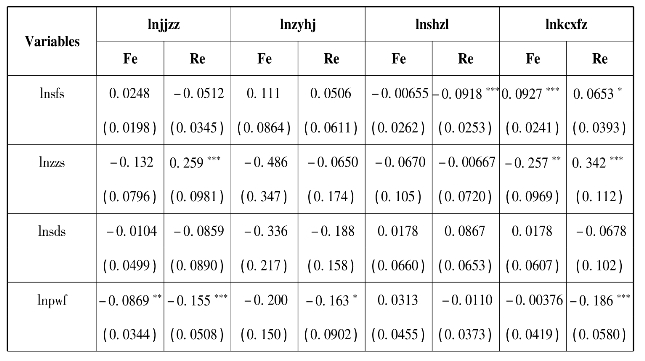

(2)中度绿色地区

通过对中度绿色地区的数据进行面板数据回归分析及F检验和豪斯曼检验,因变量lnjjzz和lnkcxfz使用固定效应模型,lnzyhj和lnshzl使用随机效应模型。

表3-26 中度绿色地区税收政策的面板回归分析结果

续表

Standard errors in parentheses

***p<0.01,**p<0.05,*p<0.1。

从表3-26数据看,中度绿色地区对经济增长绿化度产生显著性影响的因素是企业所得税,通过了0.1水平的显著性检验,呈正相关关系,影响程度较小。耕地占用税的影响系数在0.01的水平上显著,呈负相关关系。房产税通过了0.01水平的显著性检验,呈正相关关系。车船税的影响系数在0.05的水平上显著,呈正相关关系。地方税收占GDP的比重的影响系数在0.1水平上显著,呈负相关关系。对资源环境承载力产生影响的因素是有科技机构的企业占全部企业比重和地方税收占GDP的比重,分别通过了0.1和0.05水平的显著性检验,均呈正相关关系。对生活质量的环境因素产生显著性影响的是车船税,其影响系数在0.1水平上显著,呈负相关关系。对可持续发展与公平产生显著性影响的因素是资源税,其影响系数在0.1水平上显著,呈负相关关系,影响程度不明显。

企业所得税提高1%,经济增长绿化度上升0.133%,说明中度绿色地区中企业所得税的提高对经济增长绿化度的作用是正向的。可以看到,该类地区对企业所得税的优惠政策的运用是合理的,不过作用力度较小。资源税提高1%,可持续发展与公平下降0.0687%,说明资源税收入的提高抑制了可持续发展与公平,而对其他因素并未产生明显的影响。中度绿色地区是四类地区中资源丰裕度最高的,普适性的资源税政策不能完全涵盖该类地区的资源种类,无法发挥出资源税的调节和生态文明的引导能力。耕地占用税提高1%,经济增长绿化度下降0.101%。车船税提高1%,经济增长绿化度提高0.108%,生活质量的环境因素下降0.113%。耕地占用税和车船税的提高对经济增长绿化度分别起到了抑制和促进的作用,但作用效果都较小。地方税收占GDP比重提高1%,经济增长绿化度下降0.427%,资源环境承载力上升0.63%,地方税收占GDP比重的提高促进了经济增长绿化度和资源环境承载力的提升。

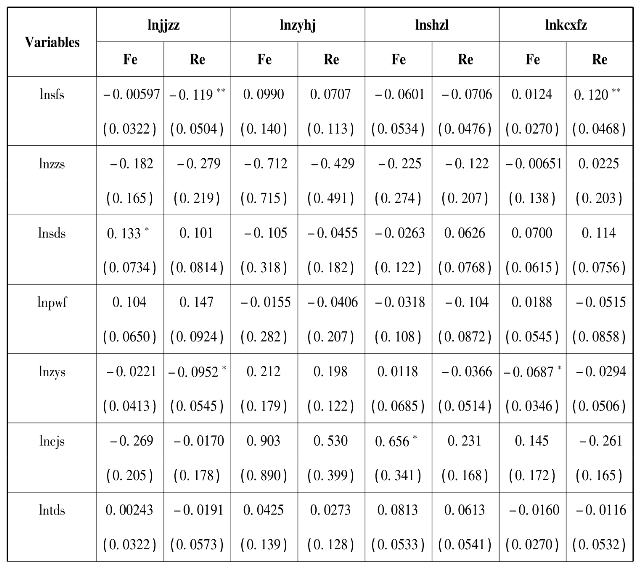

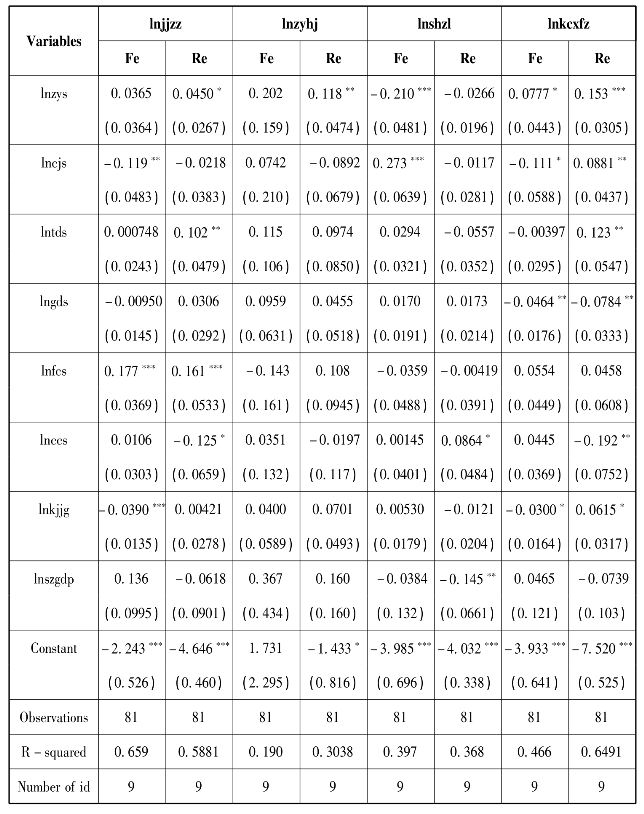

(3)浅绿色地区

通过对浅绿色地区的数据进行面板数据回归分析及F检验和豪斯曼检验,因变量lnjjzz使用固定效应模型,lnzyhj、lnshzl和lnkcxfz使用随机效应模型。

表3-27 浅绿色地区税收政策的面板回归分析结果

(www.daowen.com)

(www.daowen.com)

续表

Standard errors in parentheses

***p<0.01,**p<0.05,*p<0.1。

从总体数据来看,浅绿色地区对经济增长绿化度产生显著性影响的因素是排污费,其影响系数在0.05水平上显著,呈负相关关系;城市维护建设税的影响系数在0.05水平上显著,呈负相关关系;房产税通过了0.01水平的显著性检验,呈正相关关系;有科技机构的企业占全部企业比重的影响系数在0.01水平上显著,呈负相关关系。对资源环境承载力产生显著性影响的因素是排污费,其影响系数在0.1水平上显著,呈负相关关系;资源税通过了0.05水平的显著性检验,呈正相关关系。对生活质量的环境因素产生显著性影响的因素是消费税,其影响系数在0.01水平上显著,呈负相关关系;车船税通过了0.1水平的显著性检验,呈正相关性。对可持续发展与公平产生显著性影响的因素是消费税,其影响系数在0.1水平上显著,呈正相关关系;增值税和资源税,均通过了0.01水平的显著性检验,呈正相关关系;排污费通过了0.01水平的显著性检验,呈负相关关系;城市维护建设税、城镇土地使用税均通过了0.05水平的显著性检验,呈正相关关系;耕地占用税和车船税的影响系数在0.05水平上显著,呈负相关关系;有科技机构的企业占全部企业的比重通过了0.1水平的显著性检验,呈正相关关系。

消费税提高1%,生活质量的环境因素下降0.0918%,可持续发展与公平上升0.0653%,消费税带来的影响作用较小,一定程度上抑制了生活质量的环境因素,促进了可持续发展与公平。增值税提高1%,可持续发展与公平提高0.342%,增值税促进了可持续发展与公平,与其优惠政策中包含的促进高科技企业发展的政策是有直接关系的。排污费提高1%,经济增长绿化度下降0.0869%,资源环境承载力下降0.163%,可持续发展与公平下降0.186%。排污费是直接作用于生态文明建设的,其抑制了经济增长绿化度、资源环境承载力和可持续发展与公平,并未对生态文明建设起到积极的作用,与其征收范围和征收费率等因素有较大关系。资源税提高1%,资源环境承载力提高0.118%,可持续发展与公平提高0.153%,资源税的征收有效地促进了浅绿色地区的资源环境承载力和可持续发展与公平。城市维护建设税提高1%,经济增长绿化度下降0.119%,可持续发展与公平上升0.0881%。耕地占用税提高1%,可持续发展与公平下降0.0784%。车船税增加1%,生活质量的环境因素上升0.0864%,可持续发展与公平下降0.192%。城镇土地使用税提高1%,可持续发展与公平上升0.123%。房产税提高1%,经济增长绿化度上升0.177%。城市维护建设税、耕地占用税、车船税、城镇土地使用税和房产税对该地生态文明建设的作用效果都较小;地方税收占GDP比重增加1%,生活质量的环境因素下降0.145%。

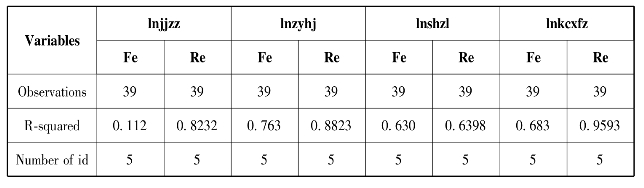

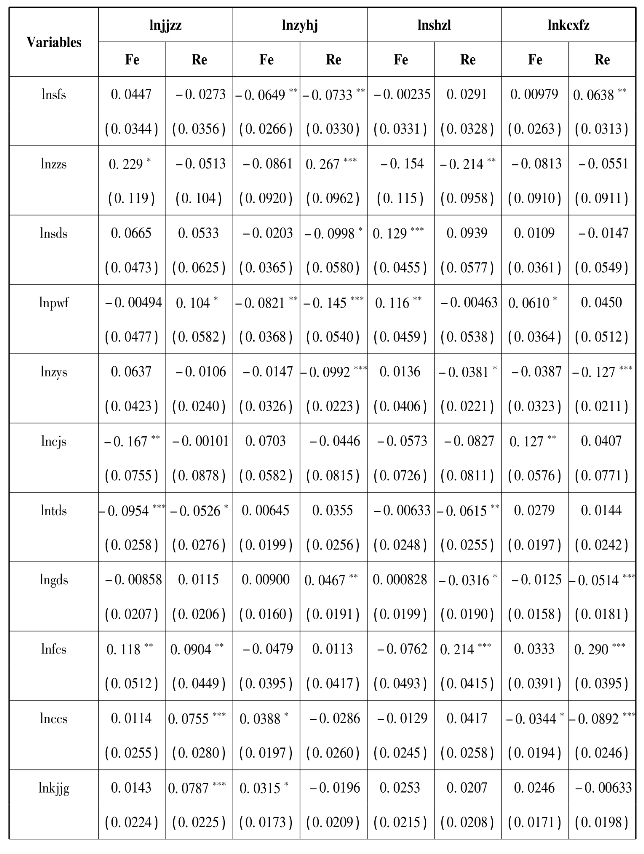

(4)淡绿色地区

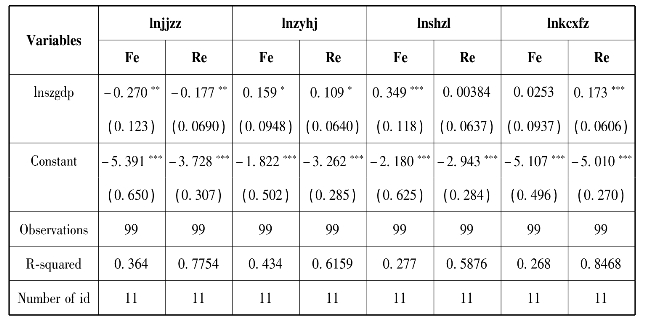

通过对淡绿色地区的数据进行面板数据回归分析及F检验和豪斯曼检验,因变量lnjjzz和lnzyhj使用随机效应模型,lnshzl和lnkcxfz使用固定效应模型。

表3-28 淡绿色地区税收政策的面板回归分析结果

续表

Standard errors in parentheses

***p<0.01,**p<0.05,*p<0.1。

淡绿色地区对经济增长绿化度产生显著性影响的因素是消费税和增值税,其影响系数在0.05水平上显著,呈正相关关系;房产税和有科技机构的企业占全部企业比重通过了0.01水平的显著性检验,分别呈正相关和负相关关系;车船税的影响系数在0.1水平上显著,产生的影响不明显。对资源环境承载力产生显著性影响的因素是排污费和车船税,通过了0.05水平的显著性检验,分别呈负相关和正相关关系;消费税的影响系数在0.1水平上显著,对生活质量的环境因素产生显著性影响的因素是城市维护建设税,其影响系数在0.01的水平上显著,呈负相关关系;企业所得税和有科技机构的企业占全部企业比重通过了0.05水平的显著性检验,均呈正相关关系;房产税的影响系数在0.1水平上显著,呈负相关关系。对可持续发展与公平产生显著性影响的因素是企业所得税和有科技机构的企业占全部企业的比重,通过了0.01水平的显著性检验,均呈正相关关系;耕地占用税的影响系数在0.05水平上显著,呈负相关关系。

消费税提高1%,资源环境承载力下降0.0733%,消费税对淡绿色地区的影响力较小,一定程度上抑制了资源环境承载力的提高。增值税提高1%,经济增长绿化度上升0.187%,增值税的绿色优惠政策有助于经济增长绿化度的增加,但增幅不大。企业所得税增加1%,资源环境承载力下降0.0988%,生活质量的环境因素上升0.129%,企业所得税抑制了资源环境承载力的提高,这与其优惠政策的绿化度及具体实施程度有密切关系。排污费提高1%,经济增长绿化度上升0.104%,资源环境承载力下降0.145%,生活质量的环境因素上升0.116%,可持续发展与公平上升0.061%,排污费总体来说是有助于淡绿色地区生态文明建设的,但影响力有限。资源税提高1%,资源环境承载力下降0.0992%。城市维护建设税提高1%,可持续发展与公平上升0.127%。城镇土地使用税增加1%,经济增长绿化度下降0.0526%。耕地占用税提高1%,资源环境承载力提高0.0467%。房产税提高1%,经济增长绿化度上升0.0904%。车船税提高1%,经济增长绿化度上升0.0755%,可持续发展与公平下降0.0344%。资源税、城市维护建设税、城镇土地使用税、耕地占用税、房产税和车船税一定程度上都对淡绿地区的生态文明建设有影响,不过影响效力是比较小的。地方税收占GDP比重增加1%,经济增长绿化度下降0.177%,资源环境承载力上升0.109%,生活质量的环境因素上升0.349%。

(5)小结

我国消费税作为特别消费税,具有寓禁于征的性质,现行消费税的15个税目都不同程度与生态文明建设理念相关。从实证结果可以看出,消费税的征收对深绿色地区的经济增长绿化度和生活质量的环境因素有抑制作用,对浅绿色地区的生活质量的环境因素有抑制作用,但对可持续发展与公平有积极作用,抑制了淡绿色地区的资源环境承载力,但对中度绿色地区未起到显著效果。总体来看,消费税的征收对四类地区产生的效应是抑制性的,这与我国消费税征税范围小和税率偏低有直接关系。

增值税是以商品和劳务在流转过程中产生的增值额作为征税对象而征收的一种流转税。2016年5月1日起我国全面推开“营改增”后增值税征收链条被打通,制度趋于规范,但因实施时间至今未满两年,无法获取连续的数据进行有效的分析,因此本书讨论的主要对象为“营改增”前增值税的实施状况。从实证数据可以看出,征收增值税对不同绿色程度地区产生的效应是差异化的,对深绿色地区的资源环境承载力有积极作用,却抑制了其可持续发展与公平性;对中度绿色地区没有明显作用,对浅绿色地区的可持续发展与公平产生了一定的积极影响,也促进了淡绿色地区的经济增长绿化度。对增值税征收产生积极效应的深绿色、浅绿色和淡绿色地区来说,该类地区的增值税优惠政策与地方企业发展能够有机结合,现行增值税中的优惠政策能够有效促进其生态文明建设;对产生了一定消极效应的深绿色地区来说,该类地区属于科技研发和教育水平较高的地区,现行的增值税优惠政策对于日新月异的科技发展来说存在一定的滞后性,无法因时制宜地促进该类地区的可持续发展与公平性;对于未产生显著效应的中度绿色地区来说,该类地区的经济发展水平总体落后于其他绿色程度的地区,现行增值税的优惠政策需要与地方发展紧密结合,因地制宜的促进其生态文明建设。

企业所得税是对我国境内企业和其他取得收入的组织的生产经营所得和其他所得征收的一种税。企业作为我国经济发展的主体,也是环境保护的主体,企业所得税通过各种优惠政策对企业绿色生产经营行为进行引导和刺激。从实践数据看,企业所得税的征缴在不同绿色程度地区中产生了不同的效应,对深绿色和浅绿色地区没有明显作用,促进了中度绿色地区的经济增长绿化度,对淡绿色地区的资源环境承载力有抑制作用,却积极作用于生活质量的环境因素。对企业所得税征收产生积极效应的中度地区,该类地区的经济发展处于后起直追时期,因此企业所得税中优惠政策的倾斜,如《西部地区鼓励类产业目录》等能够有效促进该类地区生态文明建设;对于产生消极效应的淡绿色地区,说明企业所得税与该类地区企业的发展并未有机结合,企业所得税优惠政策所释放的税收红利并未刺激该类地区绿色企业的发展和企业的绿色发展。对于未产生明显效应的深绿色和浅绿色地区,一方面说明现行企业所得税优惠政策范围的局限性和滞后性无法有效促进其生态文明建设,另一方面也说明应该赋予地方政府一定的调整权,促进企业所得税优惠政策与地方企业发展的有机结合。

资源税是对在我国境内从事应税矿产品开采和生产盐的单位和个人课征的一种税,属于对自然资源占用课税的范畴。2016年7月1日资源税在经历了多次改革后更多地体现了其绿色性,促进了对自然资源的合理开发利用。从实证结果看,资源税的征收对深绿色地区的生活质量环境因素产生了消极影响,对中度绿色地区的可持续发展与公平也有消极影响,有效促进了浅绿色地区的资源环境承载力和可持续发展与公平,同时也抑制了淡绿地区的资源环境承载力。总体看来,资源税的征缴产生的效应是抑制性的,虽然作用的层面与地区的资源禀赋有直接关系,存在明显的地区差异性。现行资源税中存在的征收范围有待扩大和税率偏低问题,是制约其在生态文明建设中发挥作用的主要因素。

排污费是直接向环境排放污染物的单位和个体工商户征缴的一种费用,主要作用为利用经济压力迫使排污者主动控污,且于2018年1月1日停征,同时,环境保护税正式开始征收。征收排污费对于深绿色和中度绿色地区来说没有产生显著效应,抑制了浅绿色地区的经济增长绿化度、资源环境承载力和可持续发展与公平,对淡绿地区来说则有效促进了经济增长的绿化度、生活质量的环境因素和可持续发展与公平,对资源环境承载力起到了消极作用。总体来看,排污费的征收所产生的效应是抑制性的或者未产生明显效应,这与预期结果是不一致的,说明排污费的征收范围和费率等在促进生态文明建设上存在很大的局限性。

房产税是以房屋为征税对象,按照房屋的计税余值或租金收入,向产权所有人征收的一种财产税。它对于深绿色和中度绿色地区来说未产生明显影响,促进了浅绿色和淡绿色地区经济增长绿化度的提高。从房产税征收的影响效应看,房产税促进生态文明建设所起到的作用是有限的,这与我国房产税税率设置和税收结构等因素的不合理有直接关系。

城市维护建设税是对从事经营活动,缴纳增值税、消费税的单位和个人征收的一种税。该税收收入为城市垃圾处理、改善燃料结构等环保工程建设提供了稳定和专项的财政资金,对改善城市大气和水环境质量具有重要意义。从实证数据看,它促进了深绿色地区的资源环境承载力,对中度绿色地区未产生明显作用,抑制了浅绿色地区的经济增长绿化度,但促进了可持续发展与公平。对淡绿色地区来说,它对可持续发展与公平是有促进作用的。总体来看,城市维护建设税对四类地区的生态文明建设是起到促进作用的,这与预期结果是一致的。

耕地占用税是对占用耕地建房或从事其他非农业建设的单位和个人,就其实际占用的耕地面积征收的一种税。耕地占用税的开征目的在于加强土地管理,抑制乱占滥用耕地资源,保护日益减少的农用耕地。同时,该税种收入作为地方财政的农业发展专项基金,专款专用于耕地生态的维护改良,其“取之于农村耕地、用之于农业发展”的政策性意义非常明显,因而是相对纯粹的绿色税种。耕地占用税的征收抑制了深绿色地区的可持续发展与公平;使得中度绿色地区经济增长绿化度和浅绿色地区的可持续发展与公平下降,也促进了淡绿色地区的资源环境承载力。耕地占用税对不同绿色程度地区虽然产生了不同的作用效应,但从影响系数来看,作用效果也较小,这与该税种的收入总额和各地的耕地面积有直接关系。

城镇土地使用税是以国有土地或集体土地为征税对象,对拥有土地使用权的单位和个人征收的一种税,目的在于适当调节不同地区不同地段间的土地级差收入,并促进土地使用者对城镇土地资源的合理利用和节约,本身具有合理利用和保护土地资源的作用,其减免税优惠中的一些规定也具有绿色功能。城镇土地使用税的征收提高了深绿色和浅绿色地区的可持续发展与公平,抑制了淡绿色地区经济增长绿化度,对中度绿色地区未产生显著影响。

车船税是以车船为征税对象,向拥有车船的单位和个人征收的一种税。其并未对深绿色地区的生态文明的发展起到明显的作用;对中度绿色地区的经济增长绿化度有促进作用,并抑制了影响生活质量环境因素的改善;对浅绿色地区的生活质量的环境因素有积极作用,却抑制了其可持续发展与公平;对淡绿色地区来说促进了其经济增长绿化度,对可持续发展与公平有消极作用。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。