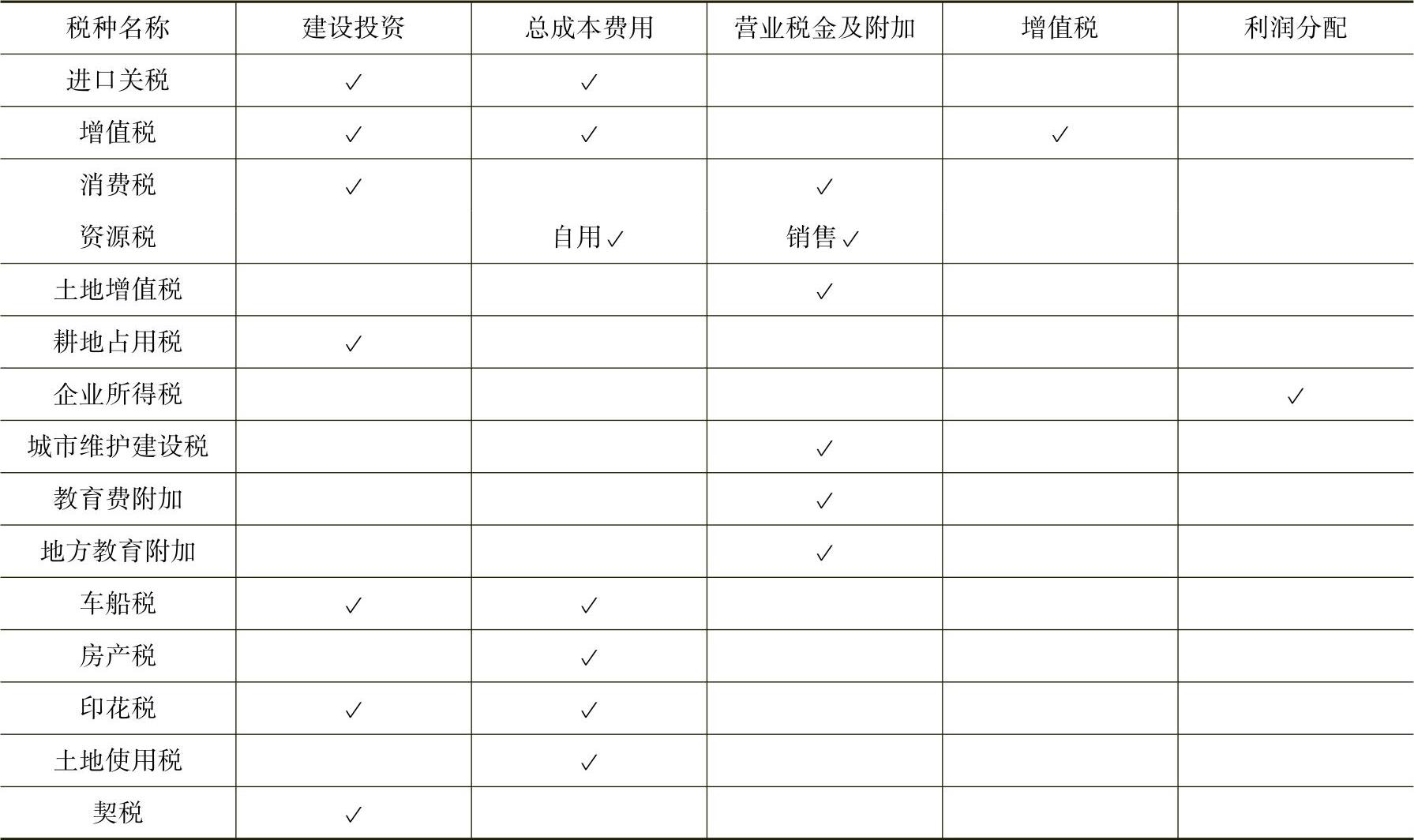

应根据项目当时、当地的税收政策,选择适宜的税种和税率。财务分析中涉及的税费主要有增值税、营业税、消费税、资源税、所得税、关税、城市维护建设税和教育费附加等,有些行业还涉及土地增值税、矿产资源补偿费、石油特别收益金和矿区使用费等。各项费用效益科目估算时涉及的税种见表8-2。

注意:在会计处理上,营业税、消费税、资源税、土地增值税、城市维护建设税、教育费附加和地方教育附加等包含在“营业税金及附加”科目中。进行营业收入估算时,可同时列出应纳营业税金及附加和增值税。

表8-2 财务分析涉及税种表

1.增值税

(1)征税政策。境内销售货物或应税劳务以及进口货物的单位和个人,应当缴纳增值税。2011年开始的“营改增”试点工作,2016年5月在全国范围内全面推开,建筑业、房地产业、金融业、生活服务业等也纳入试点范围;按文件要求,境内销售服务、无形资产或者不动产的单位和个人,改为缴纳增值税,不缴纳营业税;并将所有企业新增不动产所含增值税纳入抵扣范围。

(2)应纳税额计算公式

销项税额=销售额×税率

进项税额是指纳税人购进货物或者应税劳务支付或者负担的增值税额

注意:销售额按不含税价格计价;从销售方取得的增值税专用发票或海关进口增值税专用缴款书上注明的增值税额才能准予抵扣;符合要求的固定资产增值税进项税额允许抵扣。

2.营业税

全面实施“营改增”后,营业税逐渐退出。

3.城市维护建设税、教育费附加和地方教育附加

这三项税费均以纳税人实际缴纳的增值税、营业税和消费税税额为计税依据,分别与增值税、营业税和消费税同时缴纳。

1)城市维护建设税税率根据纳税人所在地为市区,县城或镇,或不在市区、县城或镇的,分别取7%、5%或1%。

2)教育费附加费率为3%。

3)地方教育附加征收标准为2%。

4.关税

进出口应税货物时应缴纳关税,估算项目总投资时可能涉及引进设备材料的关税计算,估算总成本费用时可能涉及进口原材料的关税计算。

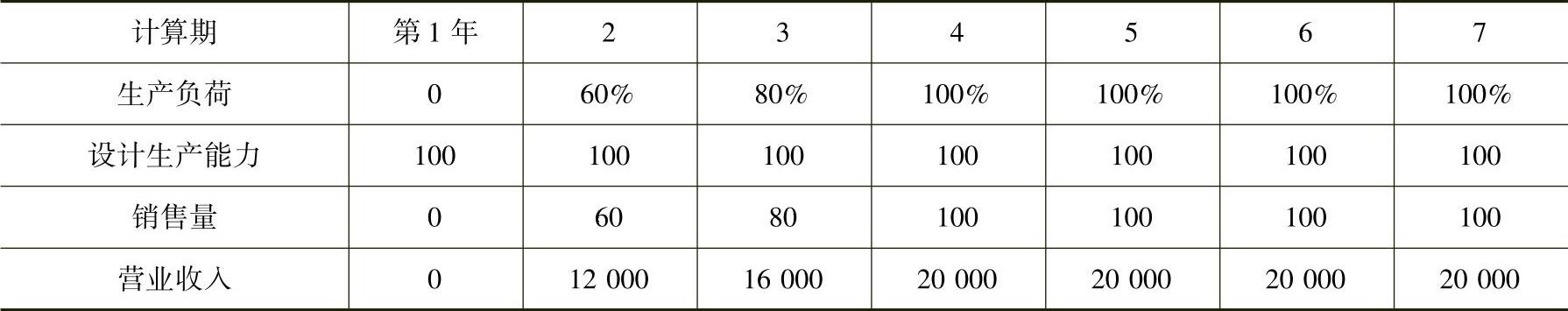

【例8-3】某拟建工业项目,建设期为1年,运营期为6年。该项目拟生产A产品,产品线设计生产能力为100万件/年。计划投产当年生产负荷达到60%,投产后第二年达到80%,投产后第三年及以后各年产能均能达到设计生产能力。产品价格采用预测价格200元/件(不含税价格),生产消耗的外购原材料、辅助材料、燃料及动力费折合为100元/件。营业税金及附加费率为10%(城市维护建设税5%、教育费附加3%、地方教育附加1%),投入和产出的增值税税率均为17%,可抵扣固定资产进项税额估算为1500万元。试估算该项目各年的营业收入(或销售收入)、营业税金及附加和增值税。

【解答】(www.daowen.com)

(1)计算营业收入:

销售量=生产负荷×设计生产能力

营业收入=销售量×产品售价

以投产第一年数据为例,营业收入=100×60%×200=12000万元

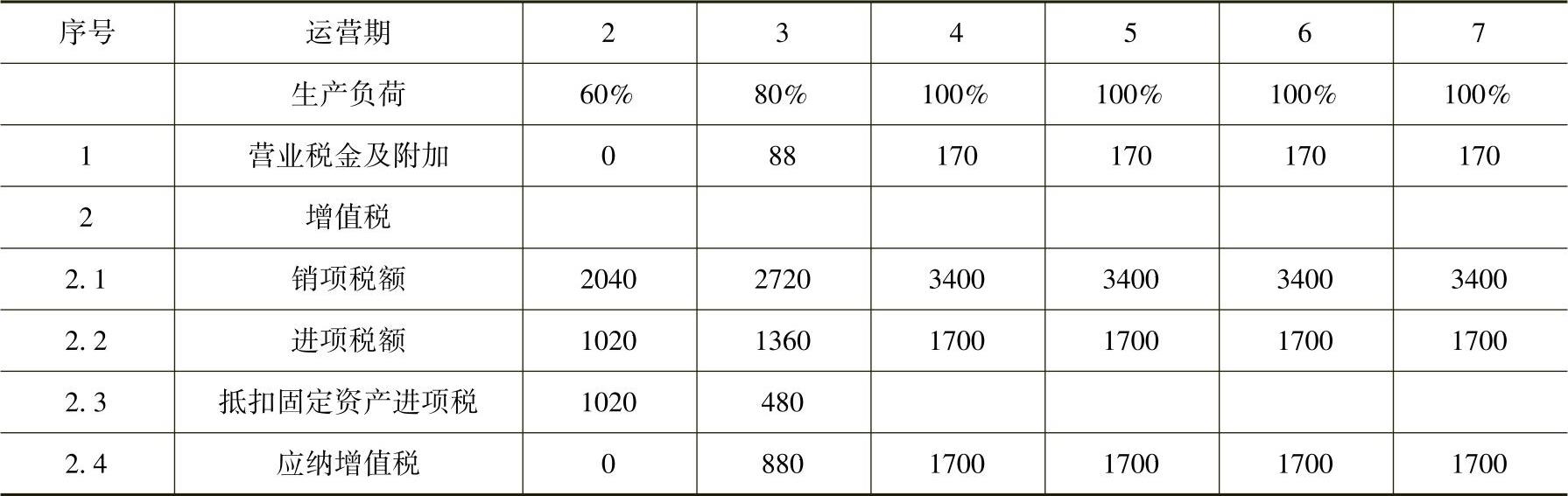

(2)计算增值税:

销项税额=营业收入×增值税税率

进项税额=外购原材料、辅助材料、燃料及动力费×增值税税率

以投产第一年数据为例,

销项税额=12000×17%=2040万元

进项税额=100×60%×100×17%=1020万元

应纳增值税=销项税额-进项税额-可抵扣固定资产进项税额

=2040-1020-1500=-480万元(增值税按0计算,仅抵扣了1020万元,还有480万元未抵扣完,结转下期继续抵扣)

根据产出物或投入物的不同种类,如果增值税税率不同,应分项计算。

(3)计算营业税金及附加:

营业税金及附加=城市维护建设税+教育费附加+地方教育附加

=应纳增值税×10%(三项费率之和)

按上述公式计算的各年营业收入、营业税金及附加和增值税分别见表8-3、表8-4(营业收入和税费的估算表可单列也可以合在一起)。

表8-3 项目营业收入估算表 (单位:万元)

表8-4 项目应纳增值税和营业税金及附加估算表 (单位:万元)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。