【例4-35】 2026年9月,赵五等三个自然人出资设立了广源房地产开发有限公司,实收资本3000万元。2026年12月,通过拍卖取得一宗土地使用权,土地面积为100000平方米,支付土地出让金3000万元,然后借款进行了房地产开发,投入开发费用2000万元,发生期间费用100万元。营改增过程中广源公司已经登记为一般纳税人。2026年3月由于房地产市场形势变化的影响,准备以10500万元将这个在建项目转让给德龙房地产公司,选择按简易方法计税。请问,如何转让可以使广源房地产开发公司税费较低?

方案一 转让在建项目

广源房地产公司准备将在建项目转让给德龙公司,应纳税费计算如下:

(1)应交增值税

不含税销售额=10500÷(1+5%)=10000(万元)

应交增值税=10000×5%=500(万元)

(2)应交税金及附加=500×(7%+3%+2%)=60(万元)

(3)应交土地增值税:

扣除项目金额=(3000+2000)×130%+10000×5%×10%=6500+50=6550(万元)

增值额=10000-6550=3450(万元)

增值率=3450÷6550×100%=52.67%

适用税率40%,速算扣除率为5%。

应交土地增值税=3450×40%-6550×5%=1380-327.5=1052.5(万元)

(4)印花税=10500×0.5‰=5.25(万元)

(5)企业所得税:

应纳税所得额=10000-(3000+2000)-100-60-1052.5-5.25=3782.25(万元)

应纳所得税=3782.25×25%=945.56(万元)

(6)个人所得税。假设项目转让之后,股东们将净利润全部分配,

应交个人所得税=(3782.25-945.56)×20%=567.34(万元)

(7)应纳税总额=60+1052.5+5.25+945.56+567.34=2630.65(万元)

方案2 变转让房地产开发项目为转让股权

广源公司资产总额5500万元,实收资本3000万元,负债额2500万元。专家建议广源公司以7500万元把股权卖给德龙公司,并由德龙公司负责偿债,实际转让总额仍然是10500万元,计算应纳税费。

(1)增值税。《试点有关事项的规定》中规定,在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的不动产、土地使用权转让行为,不征收增值税,也就不征税金及附加。

(2)土地增值税。《土地增值税暂行条例》第二条规定,转让国有土地使用权、地上的建筑物及其附着物(以下简称转让房地产)并取得收入的单位和个人,为土地增值税的纳税义务人(以下简称纳税人),应依照该条例缴纳土地增值税。

股权转让只是股东权益的变化,原企业仍然存续,没有发生转让国有土地使用权、地上的建筑物及其附着物的行为,不征收土地增值税。

(3)印花税=7500×0.5‰=3.75(万元)

(4)个人所得税。

三位股东应缴个人所得税=(7500-3000)×20%=900(万元)(https://www.daowen.com)

(5)应纳税总额=3.75+900=903.75(万元)

方案2比方案1节省税费=2630.65-903.75=1726.90(万元)

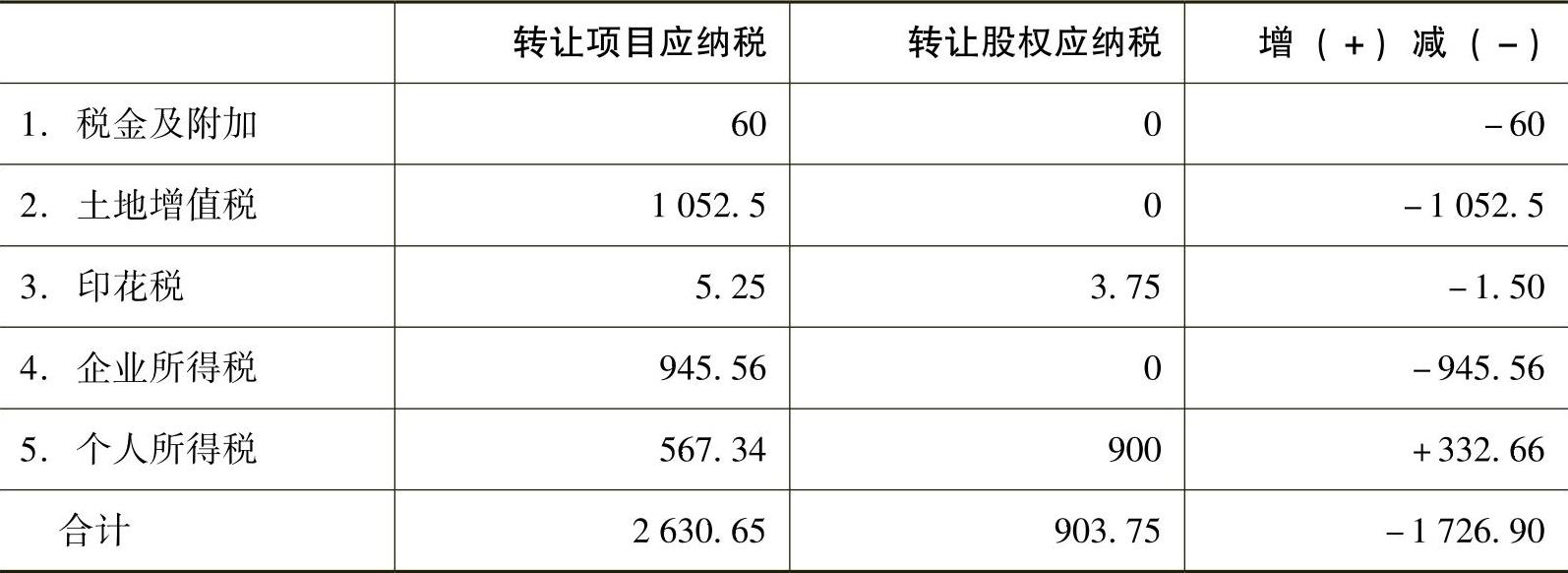

转让在建项目与转让股权纳税比较表见表4-17。

表4-7 转让在建项目与转让股权纳税比较表 (单位:万元)

案例分析

(1)如果卖项目,售价为10000万元(不含税),应交税金及附加60万元;改为卖股权,则节省税费60万元。

(2)把在建项目以10000万元(不含税)转让给德龙公司,德龙公司在买价的基础上投资5000万元进行建设,建成后假设售价为25000万元,土地增值税清算时,可以在房地产开发成本15000万元的基础上计算扣除项目金额。改为卖股权后,德龙公司接续原有成本5000万元计算,房地产开发成本只能是10000万元,也就是广源公司把土地增值税的税负1052.5万元转移给德龙公司。

(3)如果以10000万元卖项目,广源公司应交企业所得税945.56万元,税后股东才可以分配净利润,势必影响个人股东-股息所-。现在改为卖股权,不计算企业所得税,可以理解为广源公司将企业所得税945.56万元转移给德龙公司。

结论:将卖项目改成卖股权的本质是税负转移,本案例转移税负总额为2630.65万元/6种税。

因此,总结出如下观点:

(1)在卖项目和卖股权之间选择卖股权。

(2)在买项目和买股权中选择买项目,小心别人把税负转移给你。

【讨论】 国税函〔2000〕687号文件的适用性。

《关于以转让股权名义转让房地产行为征收土地增值税问题的批复》(国税函〔2000〕687号)中提到,鉴于深圳市能源集团有限公司和深圳能源投资股份有限公司一次性共同转让深圳能源(钦州)实业有限公司100%的股权,且这些以股权形式表现的资产主要是土地使用权、地上建筑物及附着物,经研究,对此应按土地增值税的规定征税。

《土地增值税暂行条例》第二条规定:“转让国有土地使用权、地上建筑物及其附着物(简称转让房地产)并取得收入的单位和个人,为土地增值税的纳税义务人,应依照本条例缴纳土地增值税。”

由此看出,下位法与上位法不符。

【借鉴】 《最高人民法院关于印发<关于审理行政案件适用法律规范问题的座谈会纪要>的通知》(法〔2004〕96号)第一条规定:“人民法院经审查认为被诉具体行政行为所依据的具体应用解释和其他规范性文件合法、有效并合理、适当的,在认定被诉具体行政行为合法性时应承认其效力。人民法院可以在裁判理由中对具体应用解释和其他规范性文件是否合法、有效、合理或适当进行评述。”

该通知第二条解释,何谓“合法有效”?如果,“下位法以参照、准用等方式扩大或者限缩上位法规定的义务或者义务主体的范围、性质或者条件”的,则不具有合法性。

其他省份税务机关是否采用国税函〔2000〕687号文件的规定?

以下是安徽省地税局对于相关咨询的答复。

咨询内容:

原国税函〔2000〕687号文件是否继续有效?在安徽省是否适用?

回复内容:

该文件专发广西,仅针对特定案例。

答复部门:安徽省地税局劳务财产处

答复时间:2013-12-2410:33

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。