(一)自行开发的房地产项目

(1)自行开发是指房地产企业在依法取得土地使用权的土地上进行基础设施和房屋建设。

(2)房地产企业以接盘等形式购入未完工的房地产项目并以自己的名义立项,取得《企业投资项目核准证》,开发完成后销售的,也属于销售自行开发的房地产项目。

(二)一般纳税人计税方法的选择

1.房地产老项目

(1)房地产开发企业中的一般纳税人销售自行开发的房地产老项目,可以选择适用一般计税方法计税,适用税率为11%。

(2)一般纳税人销售自行开发的房地产老项目,可以选择适用简易计税方法计税,征收率为5%。一经选择简易计税方法计税的,36个月内不得变更为一般计税方法计税。

房地产老项目,是指以下几种情况:

(1)《建筑工程施工许可证》注明的合同开工日期在2016年4月30日前的房地产项目。

(2)《建筑工程施工许可证》未注明合同开工日期或者未取得《建筑工程施工许可证》但建筑工程承包合同注明的开工日期在2016年4月30日前的建筑工程项目。

2.房地产新项目

一般纳税人销售自行开发的房地产新项目,适用一般计税方法计税,税率为11%。

(三)预征增值税的规定

(1)一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。应预缴税款按照以下公式计算:

应预交税款=预收款÷(1+适用税率或征收率)×3%

适用一般计税方法计税的,按照11%的适用税率计算;适用简易计税方法计税的,按照5%的征收率计算。

(2)小规模纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。应预缴税款按照以下公式计算:

应预缴税款=预收款÷(1+5%)×3%

(3)纳税人应在取得预收款的次月纳税申报期向主管国税机关预缴税款。

(四)新收入准则关于预收款项的规定

新收入准则规定,企业向客户预收销售商品款项的,应当首先将该款项确认为负债,待履行了相关履约义务时再转为收入。当企业预收款项无需退回,且客户可能会放弃其全部或部分合同权利时,企业预期将有权获得与客户所放弃的合同权利相关的金额的,应当按照客户行使合同权利的模式按比例将上述金额确认为收入;否则,企业只有在客户要求其履行剩余履约义务的可能性极低时,才能将上述负债的相关余额转为收入。

企业在合同开始(或接近合同开始)日向客户收取的无需退回的初始费(如俱乐部的入会费等)应当计入交易价格。企业应当评估该初始费是否与向客户转让已承诺的商品相关。该初始费与向客户转让已承诺的商品相关,并且该商品构成单项履约义务的,企业应当在转让该商品时,按照分摊至该商品的交易价格确认收入;该初始费与向客户转让已承诺的商品相关,但该商品不构成单项履约义务的,企业应当在包含该商品的单项履约义务履行时,按照分摊至该单项履约义务的交易价格确认收入;该初始费与向客户转让已承诺的商品不相关的,该初始费应当作为未来将转让商品的预收款,在未来转让该商品时确认为收入。

企业收取了无需退回的初始费,且为履行合同应开展初始活动,但这些活动本身并没有向客户转让已承诺的商品的,该初始费与未来将转让的已承诺商品相关,应当在未来转让该商品时确认为收入,企业在确定履约进度时不应考虑这些初始活动。企业为该初始活动发生的支出应当按照本准则规定确认为一项资产或计入当期损益。

(五)一般计税方法土地价款的扣除

国家税务总局2016年第18号公告规定:

(1)房地产开发企业中的一般纳税人(简称一般纳税人)销售自行开发的房地产项目,适用一般计税方法计税,按照取得的全部价款和价外费用,扣除当期销售房地产项目对应的土地价款后的余额计算销售额。销售额的计算公式如下:

销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+11%)

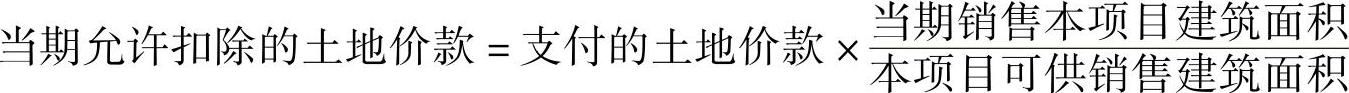

(2)当期允许扣除的土地价款按照以下公式计算:

(3)可供销售建筑面积,是指房地产项目可以出售的总建筑面积,不包括销售房地产项目时未单独作价结算的配套公共设施的建筑面积。国家税务总局2016年第86号公告进一步明确:“当期销售房地产项目建筑面积”“房地产项目可供销售建筑面积”,是指计容积率地上建筑面积,不包括地下车位建筑面积。

(4)支付的土地价款是指向政府、土地管理部门或受政府委托收取土地价款的单位直接支付的土地价款。在计算销售额时从全部价款和价外费用中扣除土地价款,应当取得省级以上(含省级)财政部门监(印)制的财政票据。

(5)一般纳税人应建立台账登记土地价款的扣除情况,扣除的土地价款不得超过纳税人实际支付的土地价款。

在实际操作过程中,应计算每m2可售面积的土地价款(每m2楼面价的土地成本),纳税更方便一些。

每m2可售面积土地价款=土地价款÷可售总面积

(6)《财政部 国家税务总局关于明确金融、房地产开发、教育辅助服务等增值税政策的通知》(财税〔2016〕140号)第七条规定“向政府部门支付的土地价款”,包括土地受让人向政府部门支付的征地和拆迁补偿费用、土地前期开发费用和土地出让收益等。房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),在取得土地时向其他单位或个人支付的拆迁补偿费用也允许在计算销售额时扣除。纳税人按上述规定扣除拆迁补偿费用时,应提供拆迁协议、拆迁双方支付和取得拆迁补偿费用凭证等能够证明拆迁补偿费用真实性的材料。

《国家税务总局关于土地价款扣除时间等增值税征管问题的公告》(以下简称《公告》)(2016年第86号)第一条规定,房地产开发企业向政府部门支付的土地价款,以及向其他单位或个人支付的拆迁补偿费用,按照财税〔2016〕140号文件第七、八条规定,允许在计算销售额时扣除但未扣除的,从2016年12月份(税款所属期)起按照现行规定计算扣除。

解读:为避免对以前的申报结果进行调整,《公告》明确,房地产开发企业向政府部门支付的土地价款,以及向其他单位或个人支付的拆迁补偿费用,按照财税〔2016〕140号文件允许在计算销售额时扣除但未扣除的,从2016年12月份(税款所属期)起按照现行规定计算扣除。

【例4-1】 丙房地产公司(增值税一般纳税人)于2016年9月取得一项土地使用权,土地面积为120000m2,支付土地价款6000万元,已取得省级以上财政部门监制的财政票据。2016年12月取得《建筑工程施工许可证》,开始施工建设,可售面积为150000m2。2017年9月取得“商品房预售许可证”,开始预售房产,截至2018年12月份已经竣工验收,开始办理入住手续,累计预售房产100000m2。销售收入总额为44400万元,累计预交增值税1200万元,本项目进项税额留抵额为22561500元。请计算应交增值税(假设合同面积等于实测面积)。

案例分析

交房时应当给业主开具销售房产的正式增值税发票,按预售收入总额44400万元确认销售,计算不含税销售额及销项税额。

销售额=444000000÷(1+11%)=400000000(元)

销项税额=400000000×11%=44000000(元)

(1)结转预收账款,作会计分录如下(单位:元):

借:预收账款 444000000(www.daowen.com)

贷:主营业务收入 400000000

应交税费——应交增值税(销项税额) 44000000

(2)扣除土地价款。

=60000000×(100000/150000)=40000000(元)

扣除土地价款的销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+11%)=(444000000-40000000)÷0(1+11%)=363963964(元)

扣除土地价款的销项税额=363963964×11%=40036036(元)

扣除土地价款产生的销项税额抵减额=44000000-40036036=3963964(元)

(3)调整销项税额。

土地价款中含增值税=40000000÷(1+11%)×11%=3963964(元)

运用“实耗扣除法”,以“销项税额抵减额”代替土地价款中内含的进项税额,土地价款中扣减了进项税额,主营业务成本因扣除土地价款而减少,因而将土地价款的进项税额从与之配比的主营业务成本中扣除。作会计分录如下(单位:元):

借:应交税费——应交增值税(销项税额抵减) 3963964

贷:主营业务成本 3963964

实际销项税额=44000000-3963964(元)=40036036(元)

(4)结转预交增值税。

房地产企业在预交增值税后,直至纳税义务发生时方可从“应交税费——预交增值税”科目结转至“应交税费——未交增值税”科目。作会计分录如下(单位:元):

借:应交税费——未交增值税 12000000

贷:应交税费——预交增值税 12000000

(5)结平“应交增值税”科目,计算并结转“未交增值税”。作会计分录上如下(单位:元):

“应交增值税”贷差=44000000-3963964=40036036(元)

借:应交税费——应交增值税(转出未交增值税) 40036036

贷:应交税费——未交增值税 40036036

“未交增值税”借方有累计进项税额22561500元和预交增值税 12000000元,计算“未交增值税”贷方余额。

“未交增值税”贷方余额=40036036-22561500-12000000=5474536(元)

(6)下月申报期进行纳税申报。作会计分录如下(单位:元):

借:应交税费——未交增值税 5474536

贷:银行存款 5474536

至此,预售阶段的账务全部处理完毕,再卖房就属于销售了。

(7)增值税纳税申报表的填报。

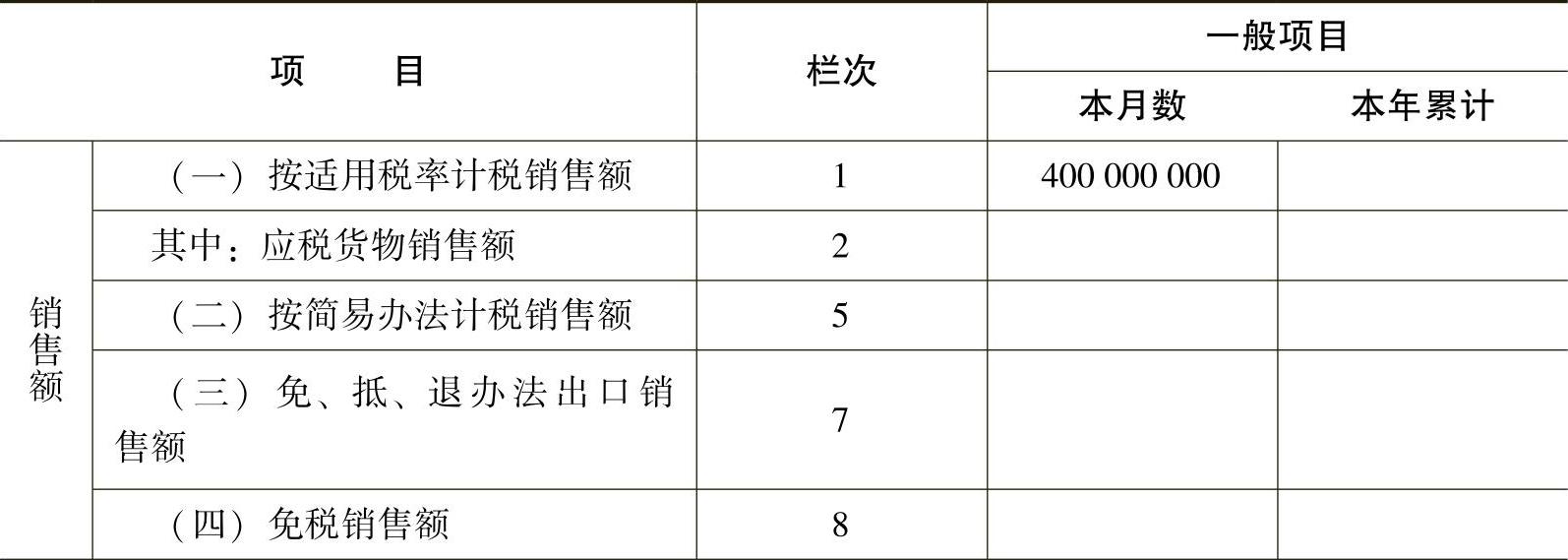

首先填报增值税纳税报表(一般纳税人适用)第1行“按适用税率计税销售额”400000000元,见表4-1。

表4-1 增值税纳税申报表 (一般纳税人适用)

(续)

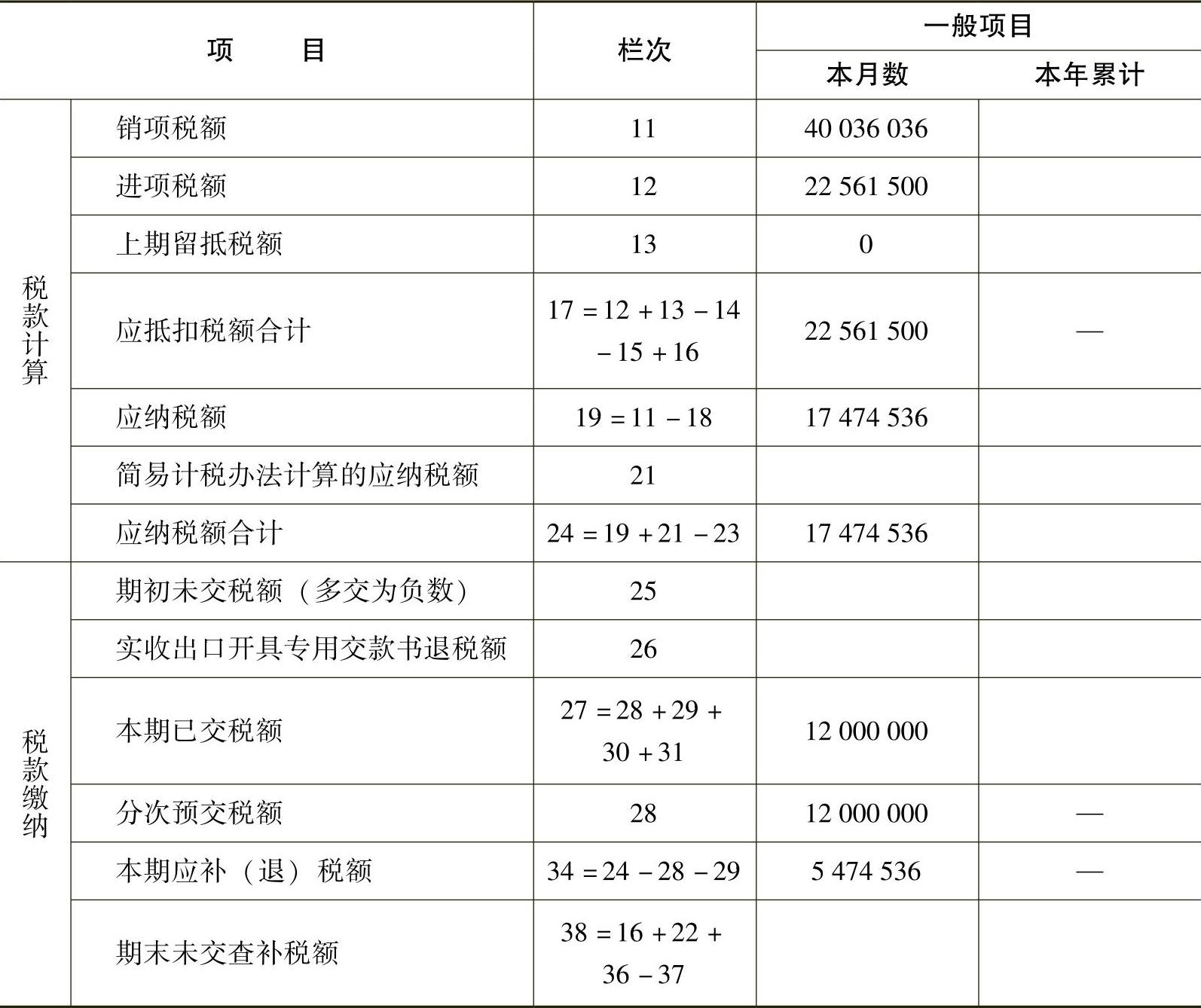

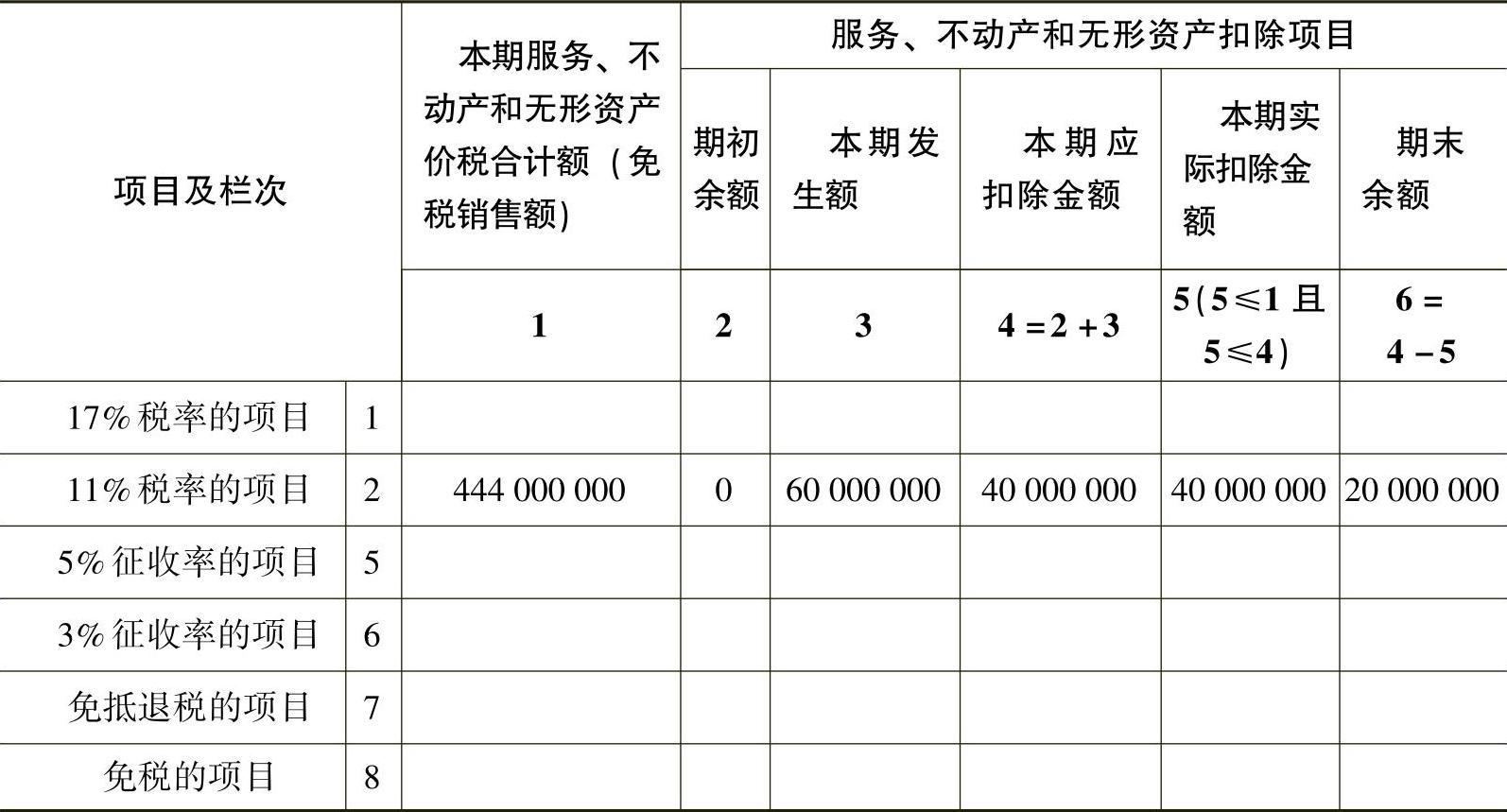

然后,增值税纳税申报表附列资料(一)(本期销售情况明细)见表42,全部销售收入分别填报“销售额”400000000元,填报“销项税额”44000000元。为填报第12列“服务、不动产和无形资产扣除项目本期实际扣除金额”,先填报增值税纳税申报表附列资料(三)(服务、不动产、无形资产扣除项目明细,见表4 3),第5列“本期实际扣除金额”土地价款40000000元,结转到附列资料(一)第12列“服务、不动产和无形资产扣除项目本期实际扣除金额”,扣减后第13列“含税(免税)销售额”为404000000元,第14列自动计算“销项税额”为40036036元,结转到主表第11列“销项税额”40036036元。

表4-2 增值税纳税申报表附列资料(一) (本期销售情况明细)

表4-3 增值税纳税申报表附列资料(三) (服务、不动产、无形资产扣除项目明细)

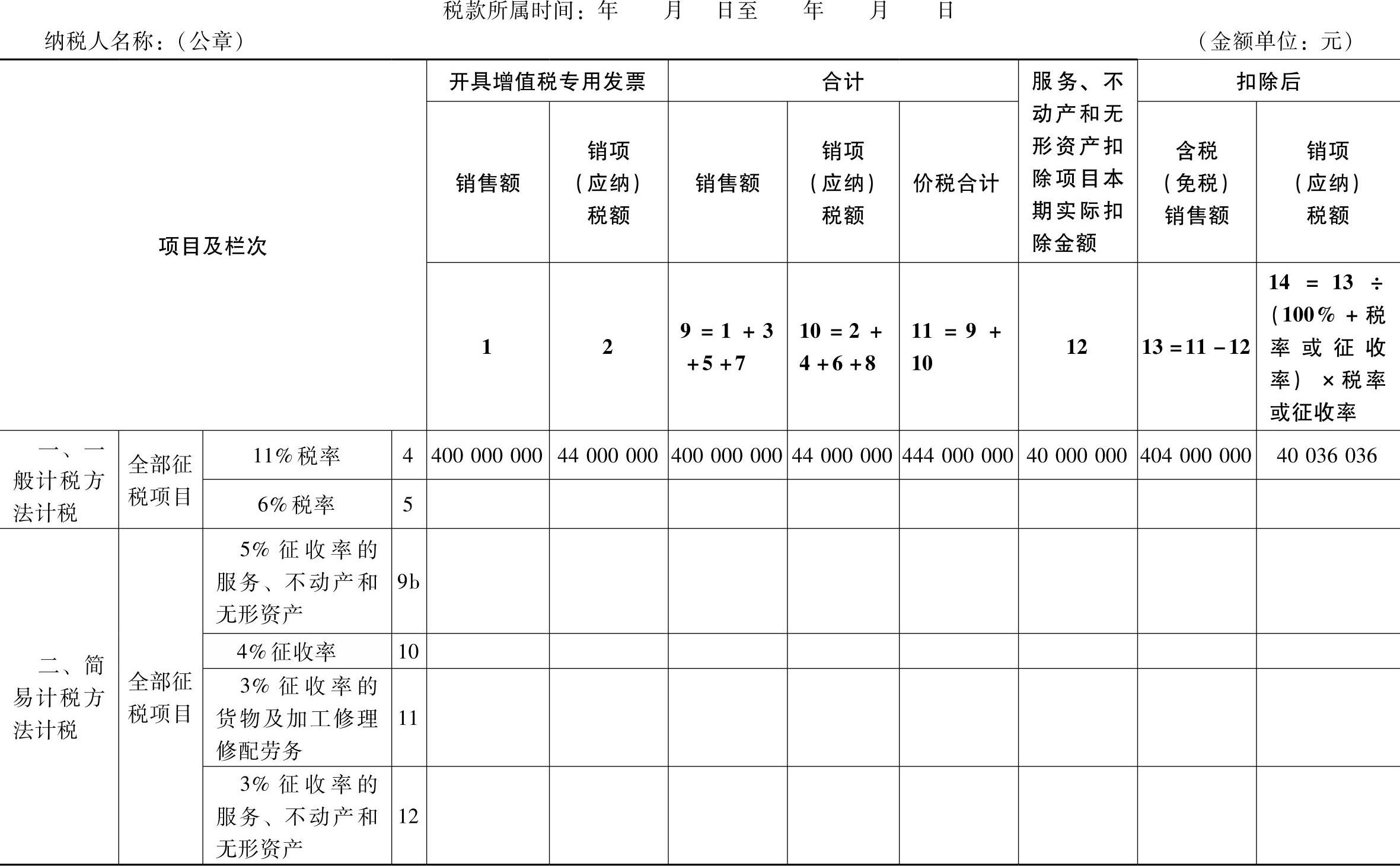

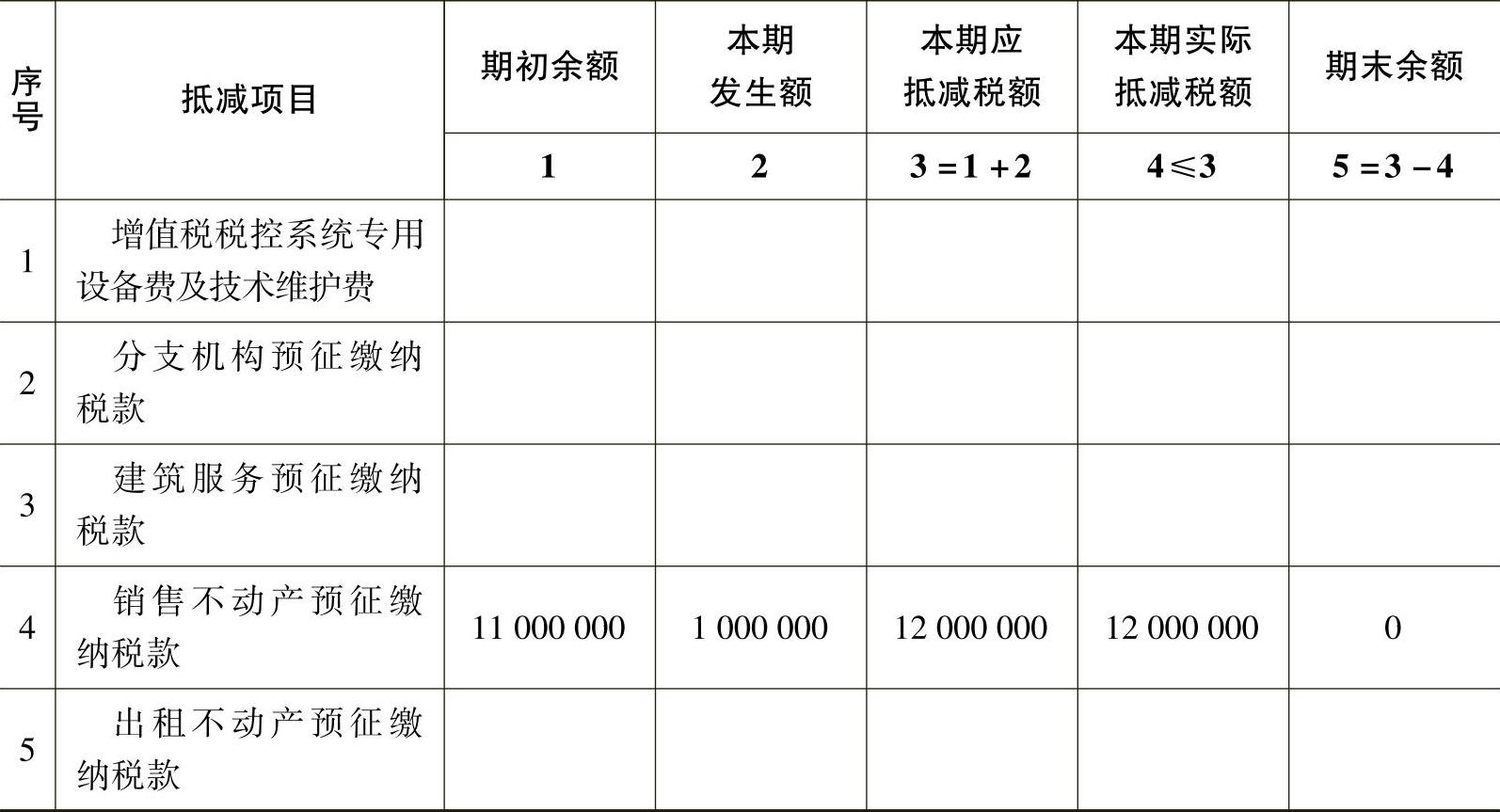

为抵扣预交的增值税,填报增值税纳税申报表附列资料(四)(税额递减情况表,见表4-4),第4列“本期实际抵减税额”12000000元结转到主表第28行“分次预交税额”12000000元。最后计算的34行“本期应补(退)税额”5474536元,下月申报期交纳。

表4-4 增值税纳税申报表附列资料(四) (税额递减情况表)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。