《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)规定,企业转让股权收入,应于转让协议生效且完成股权变更手续时,确认收入的实现。转让股权收入扣除为取得该股权所发生的成本(计税基础)后,为股权转让所得。在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额。

权益性投资转让所得=股权转让收入总额-计税基础

《企业所得税法实施条例》规定,企业在转让或者处置投资资产时,投资资产的成准予扣除。

投资资产的成本=计税基础=历史成本

长期股权投资的计税基础按历史成本计量。

2.股权投资转让收益的财税差异分析

《企业会计准则第2号——长期股权投资》第十七条规定,处置长期股权投资,其账面价值与实际取得价款之间的差额,应当计入当期损益。

长期股权投资转让损益=股权转让收入总额-长期股权投资账面价值

股权转让所得税法与会计准则的差异在于计算股权投资转让所得时允许减除的基数不同:税法规定,根据减除投资资产的“计税基础”计算股权转让所得,税法以历史成本为计税基础;企业会计准则规定,根据减除股权的“账面价值”计算股权转让所得。

会计上股权的账面价值包括以下几种:

(1)“长期股权投资——成本”。

(2)会计账面价值可能已经扣除了资产减值准备。

(3)“长期股权投资——损益调整”。

(4)“长期股权投资——其他权益变动”。

(5)“长期股权投资——其他综合收益”。(www.daowen.com)

【例3-28】 2016年9月1日,M公司为解决面临的经营困难,将本公司持有的甲房地产公司20%的股权转让给N投资公司,转让价为10000万元。M公司8月31日的会计报表反映,M公司持有的甲公司“长期股权投资——成本”为20000万元,“长期股权投资——损益调整”为12000万元。M公司会计计算的股权转让所得为3600万元,请分析股权投资转让所得税收与会计的差异,如何进行纳税调整?

1.会计处理

会计计算的股权投资转让损益根据会计准则规定,处置长期股权投资,其账面价值与实际取得价款之间的差额,应当计入当期损益。

股权转让所得=10000-(20000+12000)×20%=3600(万元)

2.税务处理

国税函〔2010〕79号文件规定,转让股权收入扣除为取得该股权所发生的成本(计税基础)后,为股权转让所得。

税收计算的股权转让所得=10000-20000×20%=6000(万元)

3.纳税调整

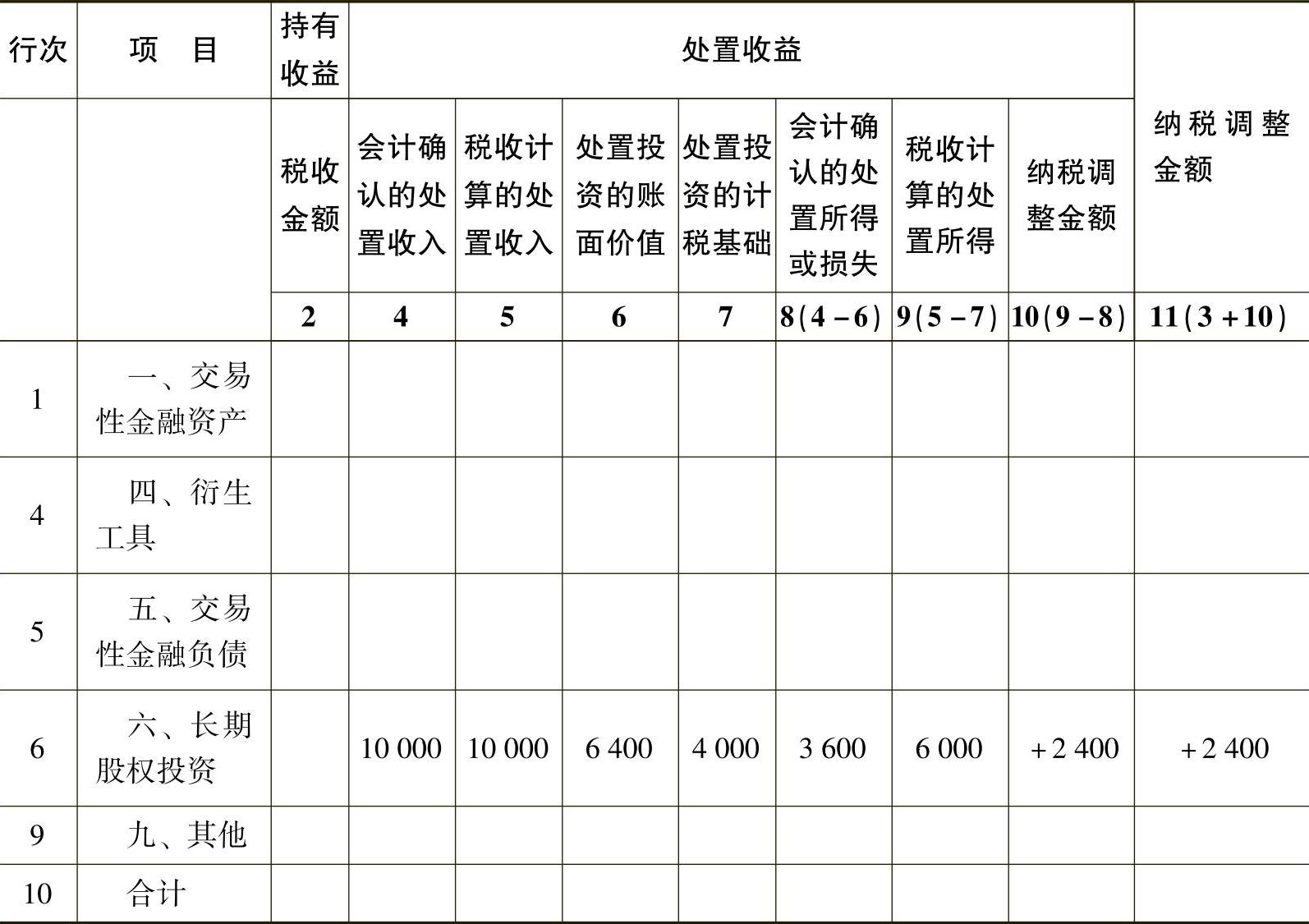

税收计算的股权转让所得与会计计算的股权转让所得的差额=6000-3600=2400(万元),纳税调整见表3-19。

表3-19 投资收益纳税调整明细表(A105030) (单位:万元)

4.所得税会计处理

把2400×25%=600(万元)从“递延所得税负债”贷方转回,作会计分录如下(单位:元):

借:递延所得税负债 6000000

贷:应交税费——应交所得税 6000000

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。