(一)企业所得税法的规定

企业的固定资产由于技术进步等原因,确需加速折旧的,可以缩短折旧年限或者采取加速折旧的方法。可以采取缩短折旧年限或者采取加速折旧的方法的固定资产,包括以下几种:

(1)由于技术进步,产品更新换代较快的固定资产。

(2)常年处于强震动、高腐蚀状态的固定资产。

采取缩短折旧年限方法的,最低折旧年限不得低于该条例第六十条规定折旧年限的60%;采取加速折旧方法的,可以采取双倍余额递减法或年数总和法。

【例3-25】 某房地产公司直属采石场2016年利润总额为1000万元,当年会计折旧额为600万元,无其他纳税调整因素。由于采石及破碎设备常年处于强震动状态,需要加速折旧。经过测算比较,如果该企业采用双倍余额递减法,当年可多提折旧费用200万元(税收折旧额为800万元)。总经理是外聘的职业经理,担心多提折旧会降低利润总额,影响自己的业绩。如何采用加速折旧法计提折旧只降低企业所得税的支出,而不影响利润总额?

案例分析

(1)日常会计核算仍然采用直线法,年折旧额600万元,年度利润总额为1000万元。

借:制造费用 6000000

贷:累计折旧 6000000

(2)企业进行企业所得税汇算清缴时,税收折旧800万元,采用调表不调账的方法,调减应纳税所得额200万元,节税50万元。

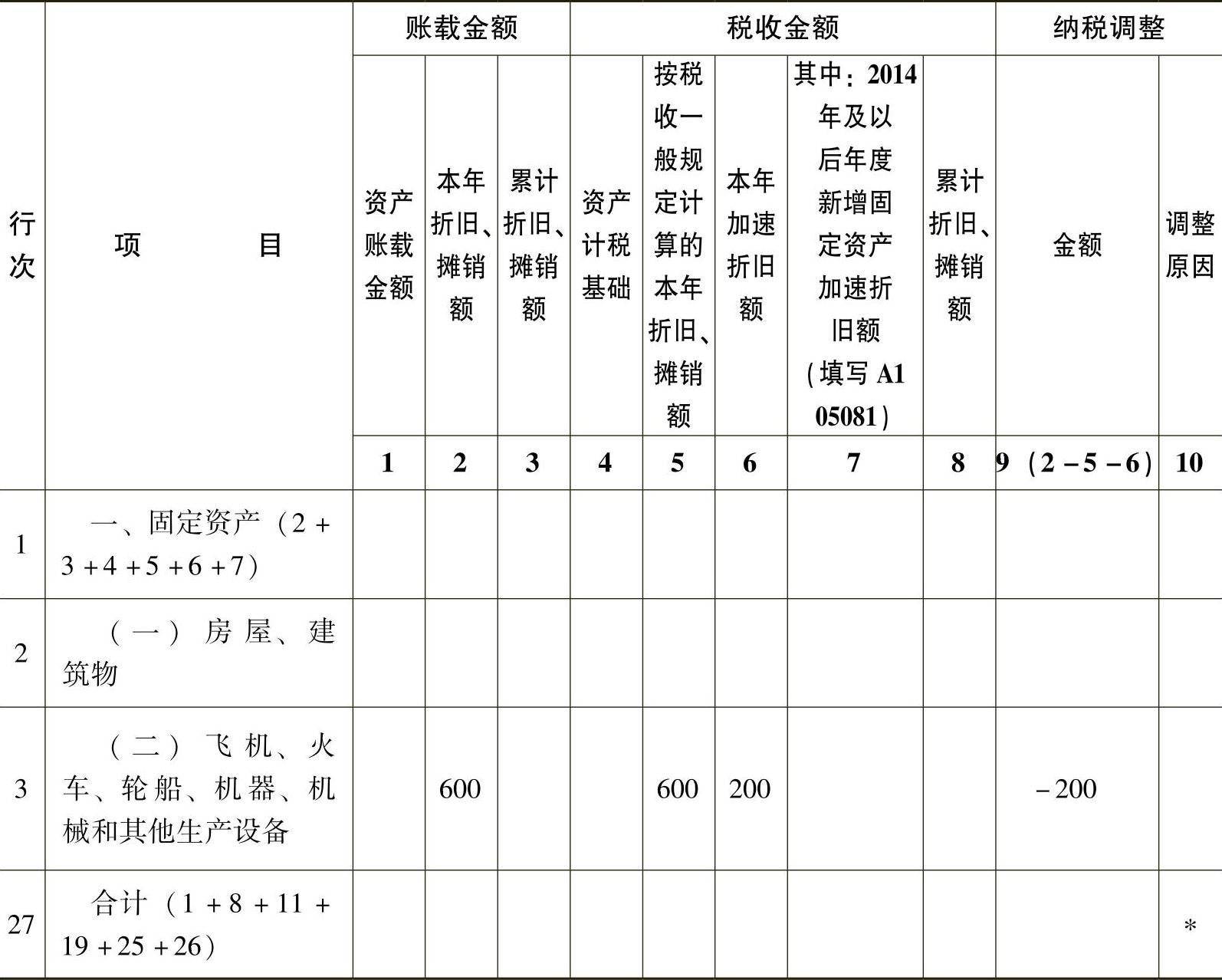

(3)纳税申报。资产折旧、摊消情况及纳税调整填表313。

表3-13 资产折旧、摊销情况及纳税调整明细表

(4)所得税会计处理。与直线折旧法比较,调减的200万元属于“应纳税暂时性差异”;把纳税调减的200万元登记在“纳税调整台账”的收方,将200×25%=50(万元)确认为“递延所得税负债”。

1)2016年度当期所得税计算。

应纳税所得额=1000-200=800(万元)

应交所得税额=800×25%=200(万元)

2)2016年度递延所得税计算。

递延所得税资产=0

递延所得税负债=200×25%=50(万元)(www.daowen.com)

递延所得税=递延所得税负债-递延所得税资产=50-0=50(万元)

3)利润表中应确认的所得税费用。

所得税费用=当期所得税+递延所得税=200+50=250(万元)

(5)作会计分录如下(单位:元):

借:所得税费用 2500000

贷:应交税费——应交所得税 2000000

递延所得税负债 500000

(二)进一步完善固定资产加速折旧的政策

《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)规定:

(1)对6个行业的企业2014年1月1日后新购进的固定资产,可缩短折旧年限或采取加速折旧的方法。包括以下几个行业:

1)生物药品制造业。

2)专用设备制造业。

4)计算机、通信和其他电子设备制造业。

5)仪器仪表制造业。

对上述6个行业的小型微利企业2014年1月1日后新购进的研发和生产经营共用的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。

(2)对所有行业企业2014年1月1日后新购进的专门用于研发的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用,在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。

(3)对所有行业企业持有的单位价值不超过5000元的固定资产,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)将原有的6个行业扩大到轻工、纺织、机械、汽车四个领域18个行业。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。