《房地产开发经营业务企业所得税处理办法》(国税发〔2009〕31号)规定:“土地征用费及拆迁补偿费,是指为取得土地开发使用权而发生的各项费用,主要包括土地买价或出让金、大市政配套费、契税、耕地占用税、土地使用费、土地闲置费、土地变更用途和超面积建设补交的地价及相关税费、拆迁补偿支出、安置及动迁支出、回迁房建造支出、农作物补偿费、危房补偿费等。”

(一)土地价款(土地出让金)

国家税务总局《房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法》2016年第18号公告规定,一般纳税人销售自行开发的房地产项目,适用一般计税方法计税,按照取得的全部价款和价外费用,扣除当期销售房地产项目对应的土地价款后的余额计算销售额。

房地产开发企业如果是以国家出让方式取得的土地使用权,所称土地价款,是指向政府、土地管理部门或受政府委托收取土地价款的单位直接支付的土地价款。在计算销售额时允许从全部价款和价外费用中扣除土地价款,必须取得省级以上(含省级)财政部门监(印)制的财政票据。

现在,各地对出让的国有土地使用权并不是土地管理部门直接出让,而是土地管理部门先将土地出让给土地管理中心,由其对土地进行前期开发,改造成建设用地之后,由土地管理中心代表土地管理部门出让土地使用权。土地管理中心要支付土地开发费用,还要获得一部分收益。为此,《财政部 国家税务总局关于明确金融、房地产开发、教育辅助服务等增值税政策的通知》(财税〔2016〕140号)第七条规定:“向政府部门支付的土地价款,包括土地受让人向政府部门支付的征地和拆迁补偿费用、土地前期开发费用和土地出让收益等。”

另外一种情况是,对一些旧城改造项目,土地管理部门对旧城区原有住户的拆迁遇到困难,便会把旧城改造中拆迁安置的工作推送给房地产开发企业,房地产开发企业将“毛地”变成“净地”的成本是否可以计算土地价款?财税〔2016〕140号文件规定,房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),在取得土地时向其他单位或个人支付的拆迁补偿费用也允许在计算销售额中扣除。纳税人按上述规定扣除拆迁补偿费用时,应提供拆迁协议、拆迁双方支付和取得拆迁补偿费用凭证等能够证明拆迁补偿费用真实性的材料。

为避免对以前的纳税申报结果进行调整,国家税务总局2016年第86号公告进一步明确,房地产开发企业向政府部门支付的土地价款,以及向其他单位或个人支付的拆迁补偿费用,按照财税〔2016〕140号文件允许在计算销售额时扣除但未扣除的,从2016年12月份(税款所属期)起按照现行规定计算扣除。

(二)土地买价

土地买价是指房地产开发企业以转让方式取得的土地使用权。房地产企业为了取得土地使用权,往往连同地上建筑物一并购买。转让不动产按转让方的经济形式划分有以下三种形式:

1.转让方为非房地产企业

营改增之后,房地产开发企业通过转让方式取得的土地使用权,必须取得转让方开具的增值税专用发票才可以抵扣进项税额,根据《纳税人转让不动产增值税征收管理暂行办法》(国家税务总局公告2016年第14号),转让方分为一般纳税人和小规模纳税人,增值税的征收规定如下:

(1)一般纳税人。

1)一般纳税人转让其2016年4月30日前取得(不含自建)的不动产,可以选择适用简易计税方法计税,以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。

此条规定涉及增值税发票如何开具的问题。根据《国家税务总局关于全面推开营业税改征增值税试点有关税收征收管理事项的公告》(2016年第23号)第四条(二)项规定,按照现行政策规定适用差额征税办法缴纳增值税,且不得全额开具增值税发票的(财政部、税务总局另有规定的除外),纳税人自行开具或者税务机关代开增值税发票时,通过新系统中差额征税开票功能,录入含税销售额(或含税评估额)和扣除额,系统自动计算税额和不含税金额,备注栏自动打印“差额征税”字样,发票开具不应与其他应税行为混开。

在现行营改增的文件中,没有规定一般纳税人转让2016年4月30日前取得的不动产,“以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额”的销售行为可以差额开具发票,因此,转让方应当全额开具发票,差额交税。一般纳税人通过转让方式取得的此类不动产,应当取得转让方全额开具的增值税专用发票,征收率为5%,增值税额可以作为进项税额抵扣。

2)一般纳税人转让其2016年4月30日前自建的不动产,可以选择适用简易计税方法计税,以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额。

3)一般纳税人转让其2016年4月30日前取得(不含自建)的不动产,选择适用一般计税方法计税的,以取得的全部价款和价外费用为销售额计算应纳税额。

4)一般纳税人转让其2016年4月30日前自建的不动产,选择适用一般计税方法计税的,以取得的全部价款和价外费用为销售额计算应纳税额。

5)一般纳税人转让其2016年5月1日后取得(不含自建)的不动产,适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。

6)一般纳税人转让其2016年5月1日后自建的不动产,适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。

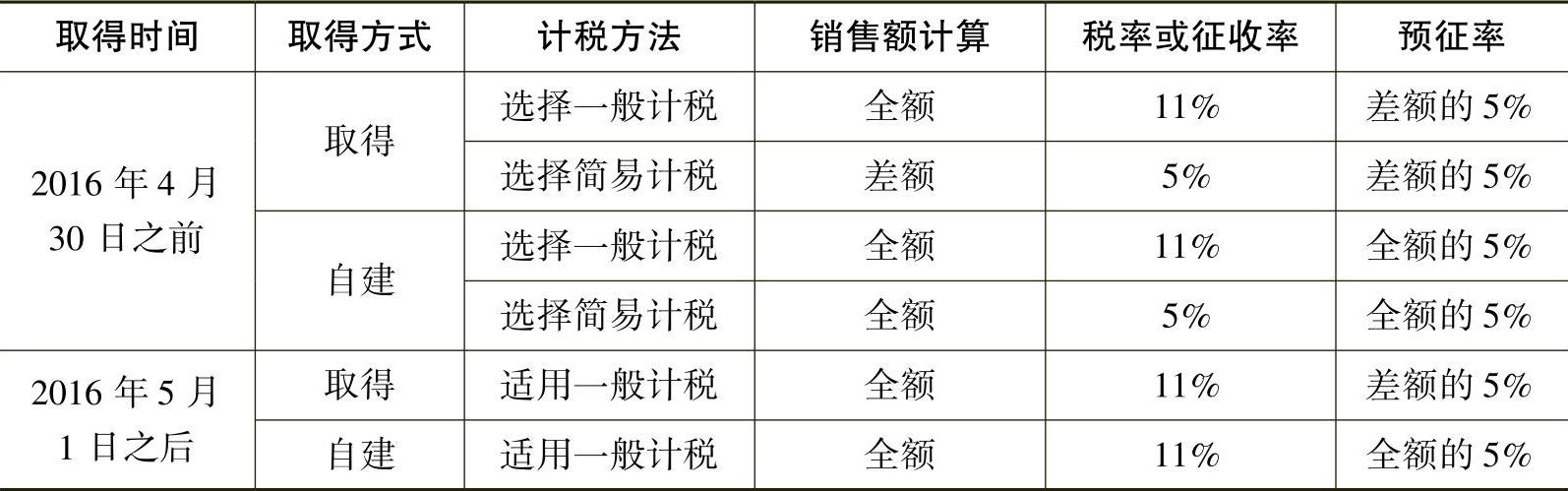

转让方为一般纳税人的纳税情况如表2-1所示。

表2-1 一般纳税人销售不动产的增值税征收规定(www.daowen.com)

后五种情况,不管税率是适用11%,或者按征收率5%计税,一般纳税人均可以开具增值税专用发票,受让方可以做进项税额抵扣。

(2)小规模纳税人。国家税务总局公告2016年第14号规定,小规模纳税人转让其取得的不动产,除个人转让其购买的住房外,按照以下规定缴纳增值税:

1)小规模纳税人转让其取得(不含自建)的不动产,以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。

2)小规模纳税人转让其自建的不动产,以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额。

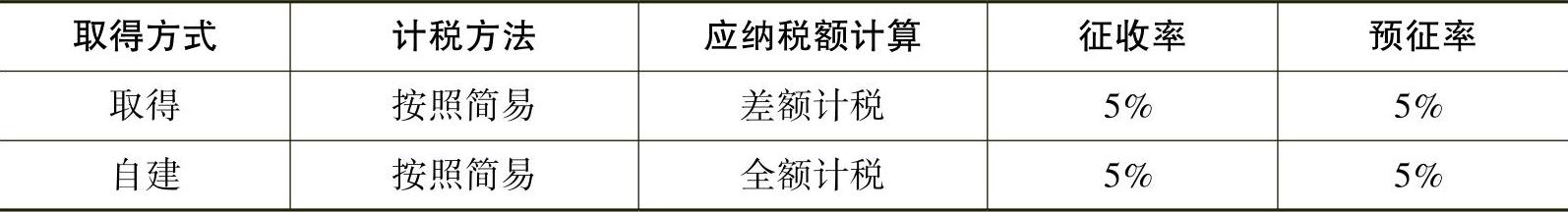

转让方为小规模纳税人的纳税情况如表2-2所示。

表2-2 小规模纳税人转让不动产增值税征收规定

房地产开发企业受让的小规模纳税人不动产也应当要求出让方开具增值税专用发票。财税〔2016〕36号文件附件《试点实施办法》第五十三条规定,纳税人发生应税行为,应当向索取增值税专用发票的购买方开具增值税专用发票,并在增值税专用发票上分别注明销售额和销项税额。属于下列情形之一的,不得开具增值税专用发票:

1)向消费者个人销售服务、无形资产或者不动产。

2)适用免征增值税规定的应税行为。

小规模纳税人发生应税行为,购买方索取增值税专用发票的,可以向主管税务机关申请代开。

《财政部 国家税务总局关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》(财税〔2016〕47号)规定,纳税人转让2016年4月30日前取得的土地使用权,可以选择适用简易计税方法,以取得的全部价款和价外费用减去取得该土地使用权的原价后的余额为销售额,按照5%的征收率计算缴纳增值税。转让方也应当“全额开票、差额纳税”。

(3)个人。

财税〔2016〕36号附件3《营业税改征增值税试点过渡政策的规定》第五条规定:个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的住房对外销售的,免征增值税。上述政策适用于北京市、上海市、广州市和深圳市之外的地区。

个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的非普通住房对外销售的,以销售收入减去购买住房价款后的差额按照5%的征收率缴纳增值税;个人将购买2年以上(含2年)的普通住房对外销售的,免征增值税。上述政策仅适用于北京市、上海市、广州市和深圳市。

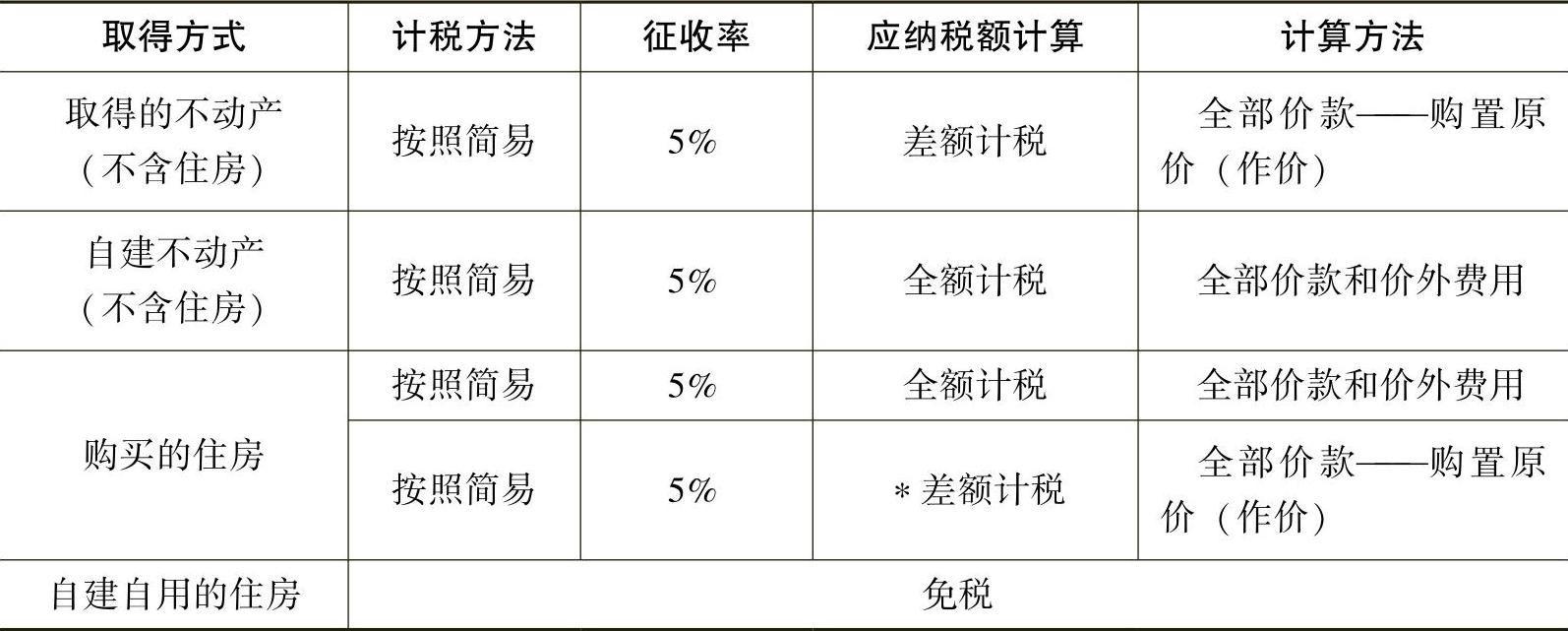

个人转让不动产应交增值税的规定如表23所示。

表23 单位、个体工商户和其他个人转让不动产增值税征收的规定

注:∗北上广深地区个人将购买2年以上(含2年)的非普通住房对外销售的按照差额征税。

房地产开发企业受让个人的不动产、土地使用权无法取得增值税专用发票,不能抵扣进项税额。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。