(一)扩大保险公司盈利空间

寿险业盈利能力的提高是亟待解决的现实问题。如果用净利润来代表盈利能力的水平,那么影响和决定盈利能力的因素包括:承保利润,投资收益,退保金,保费规模,投资资产。从现有数据分析,承保利润均为负,投资收益均为正,退保金蚕食盈利较为明显,大部分公司保费构成以分红险为主,大型公司因其投资收益高而盈利能力高于中小型公司。

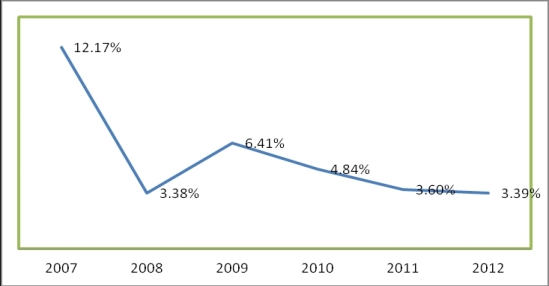

图1-7 2007~2012年保险业投资收益率

资料来源:中国保监会统计数据。

从投资收益情况来分析,自金融危机以来,受资本市场的低迷影响,保险业整体投资收益情况持续下降,传统的投资渠道和投资途径存在短板,行业需要寻找新的途径扩大投资收益率。而养老产业相对独立于资本市场的波动,是受政策支持的存在较大空间的朝阳行业。因此,从寿险业扩大盈利空间和盈利水平来分析,投资养老产业可以改善投资收益和投资资产情况,从而正向地增加盈利水平。

(二)改善寿险业务结构

保险行业如果要向更高层次发展,必须提高其内含价值。而提升的核心和重点就是改善寿险公司的业务结构。通过投资养老产业,可以有效改善业务结构,以更好地实现行业持续发展的目标。

不同的业务结构不但能体现寿险功能及社会地位,还涉及商业模式选择和行业可持续发展问题。寿险业务结构包括产品结构、渠道结构和期限结构。产业链过短,使寿险产品社会吸引力不足,增加了销售难度,寿险公司急于增加保费规模,使保费高的新型寿险占比逐步上升,银保渠道和趸缴业务流行,最终使产品结构、渠道结构和期限结构失衡。

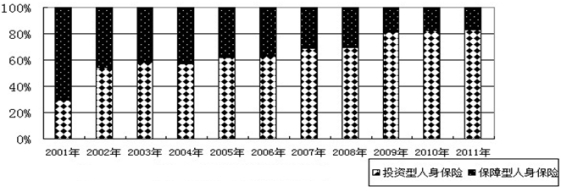

图1-8 2001~2011年我国人身险产品结构变迁趋势图

从图1-8分析可得,我国人身保险产品的变动趋势是保障型人身保险越来越少,投资型人身保险在增多。特别是在抢占市场份额和争夺保费规模的前提下,公司大量开发新型寿险,投资性多,保障性少,与资本市场关系密切。在这种产品结构下,风险控制成为难题,消费者权益不能得到保障,公司持久发展乏力。和发达国家相比,我国在非常短的时间内由保障性传统性产品过渡到了当前以分红性产品为主,产品结构存在失衡。

(www.daowen.com)

(www.daowen.com)

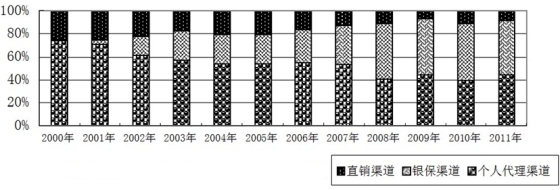

图1-9 2000~2011年我国寿险公司渠道结构变迁趋势

渠道结构方面,由上图可得,银保渠道出现爆炸性增长,传统的直销渠道在寿险销售中式微,以营销员为代表的个人代理呈现较为稳定的业务比例。对保险行业而言,将接近一半的业务集中在银保渠道是不合理的,也是很危险的。寿险行业需要寻找新的销售渠道,随着金融一体化的加深和互联网金融概念的落地,寿险业需要抓住机遇,拓宽和创新渠道。

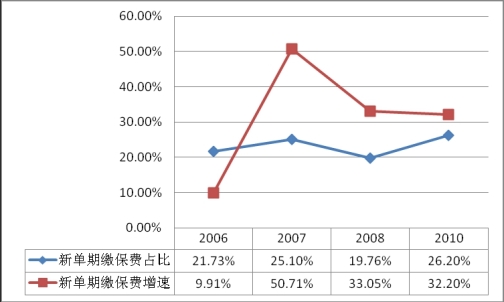

图1-10 2006~2010年新单期缴保费占比变化趋势图

期限结构方面,寿险保费里期缴产品占比相当大,期缴保费代表长期储蓄性业务,说明寿险资本的持续性;寿险资本负债周期和养老产品相匹配,同时资本体量大;保险投资对安全性和长期性要求较高,寿险产品期限结构本身也具有长期性的特点。从图1-10中可以看到,新单期缴保费占到新单业务的比例在四分之一左右,这部分业务是长期业务,长期业务需要有长期稳定的投资渠道。经由2007年前后寿险业务结构调整之后,长期性产品占比有所提升,但是仍然有很大的提升空间,短期趸缴占比偏高,长期期缴业务发展相对滞后,消费者、代理人、银保渠道出自自身考虑都更偏好短期产品,这和行业发展的长期目标是相悖的。长期期缴产品受市场波动较小,费用更加合理,缓解现金流压力。理想中的业务期限结构,续期保费应占60%,期缴(当年)保费占40%,长期寿险承保率在80%以上。我国现有的业务结构距离这一理性水平相距甚远。

延伸寿险产业链的意义在于养老产业可以改善寿险的业务结构。从产品结构的角度,延伸产业链可以改善投资性寿险和保障性寿险的占比结构;从渠道结构的角度,银保渠道一家独大的形势可以得到缓解。从期限结构的角度,期缴业务在营销员手续费、责任准备金提取等方面都比趸缴少,可降低运营成本。而当前寿险业务期限结构是趸缴业务占比高,通过投资养老产业,可以扩展寿险公司的业务范围,使得长期业务有长期投资相匹配。

(三)改善资产负债匹配

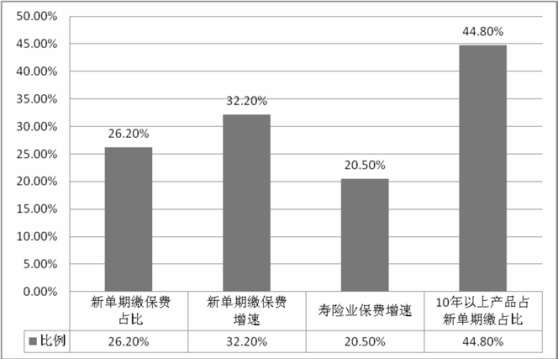

从图1-11中分析可得,新单中期缴保费的增速要快于寿险业的保费增速,说明长期业务处于增加的趋势;10年以上产品占到所有新单期缴保费的44.8%,这证明了寿险业务期限结构的长期性的特点。而作为负债经营企业,寿险公司在资产负债管理中应努力实现匹配,特别是期限匹配。按照资产负债管理理论分析,保险资金的运用期限与收益应当与负债的来源期限与成本相匹配,保持长短负债分别能够对应长短期资产。就目前我国寿险业状况而言,寿险公司普遍都面临着资产负债长短错配的压力。作为一种长期负债性资金,寿险资金在投资管理中应选取长期性投资项目,否则将会使我国寿险业面临较高的资产负债匹配风险。但一般而言,寿险负债的持续期在15年左右,相比于一般的投资工具持续期而言时间较长。而养老产业的特殊属性可以在一定程度上缓解这种压力,养老产业相对稳定的长期投资收益与寿险资金投资所要求的长期性与稳定性有着天然的匹配优势。

图1-11 表征寿险长期性的数据

资料来源:中国保险年鉴。

(四)改进盈利模式

寿险业延伸有助于寿险公司盈利模式的改进,产业链的形成将使之前碎片化盈利模式逐步转化为深层次立体化盈利模式。从公司角度分析,产业链的形成可以整合公司资源,优化配置。同时,产业链的形成也为信息的沟通和共享提供了条件。由于保险业在自身经营过程中能够收集到丰富的客户信息,寿险业延伸形成产业链可以疏通信息渠道,降低上、下游企业关于客户信息的搜寻成本和交易成本,提高养老产业的经济效率。以寿险公司投资养老社区为例,这种投资行为不仅整合了寿险公司养老资源,为社区服务和养老金的结合提供了可能,帮助保险公司锁定部分成本,增强经营稳定性;同时还为保险公司提供了信息平台。基于平台的数据搜集和挖掘拓宽了保险公司的盈利渠道。此外,在构建平台过程中,保险公司也可以充分发挥其在产品定价方面的精算优势。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。