本书的历史和实证分析揭示,国际货币体系的演进与国际金融中心的变迁存在显著的联动关系。国际货币体系的演变进程其实质就是国际本位货币与储备货币形态更替的过程,而国际货币体系的本位货币及主要储备货币的变更通常伴随着新的国际金融中心的崛起。国际货币体系与国际金融中心这种密切联动关系的中心纽带就是国际金融中心母国的主权货币国际化。货币国际化和国际金融中心密切的联动关系一方面体现在本币国际化货币进程通常伴随着本国国际金融中心的崛起。一国主权货币成为国际货币是该国国际金融中心建设的依托和契机,因为国际金融中心形成的重要标志是拥有一定规模的国际金融市场,而一国货币国际化的进程与本国金融市场规模的扩大具有趋同效应。货币国际化和国际金融中心之间联动关系的另一方面体现在国际金融中心的发展可为本币国际化提供重要的市场平台,新的国际金融中心崛起通常伴随着本币国际化的进程。金融中心的崛起会提升本国金融市场的规模,从而为本币的国际化提供强有力的支撑。

国际金融中心的基础设施,包括金融市场、金融机构、金融工具、金融开放以及金融发展环境等都可以为货币国际化提供强力的支撑。历史上,纽约、伦敦和东京等全球重要的国际金融中心无一不依托坚固的金融基础设施为世界范围的客户提供全球金融服务平台,并为本国货币,包括美元、英镑和日元的国际化作出巨大贡献。上海作为国内金融市场的核心目前汇集了外汇市场、银行间市场、黄金市场、股票主板市场、期货市场等主要人民币产品市场平台。从人民币国际化的角度出发,上海国际金融中心建设的重要环节是建立健全金融市场,其中,最关键之处在于建立以政府债券为核心的人民币固定收益产品市场。政府债券信用度高且安全性强,因此成为投资者资产配置的首选,尤其是政府和机构投资者。国债市场能为资本市场的发展提供流动性支持,对于增强资本市场的活力、减少资本市场的投机性发挥至关重要的作用。最为重要的是,国债市场对于央行货币政策的执行和传导具有不可替代的作用,而保持国家货币政策的独立性和权威性是本币国际化的基本条件。因此,国债市场的发展对于金融市场的整体发展起着极其重要的核心支柱作用,发达的国债市场是资本市场健康持续发展的基础。

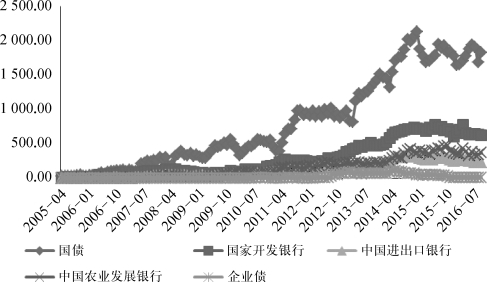

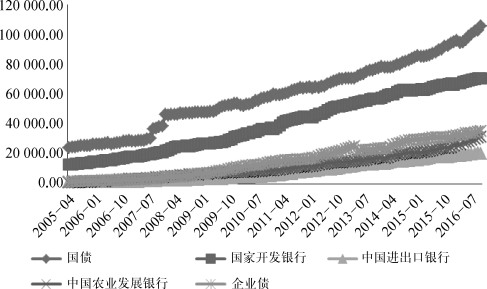

2005年以来,上海外资持有中国国债的规模突飞猛进。2016年9月,上海外资持有国债的数量达到1 825.51亿元人民币,比2005年4月的25.43亿元人民币增加了71.8倍(见图6-23)。从上海各类外资的存量来看,2005—2016年国债、国家开发银行债券、中国进出口银行债券、农业发展银行债券以及企业债等债券存量具有大幅增长(见图6-24)。其中,增幅最大的是国债和国家开发银行债券存量。2016年9月,上海国债的存量为105 176.75亿元人民币,国家开发银行的债券存量为70 513.82亿元人民币。相对于2005年4月的存量,两者增加的幅度分别为4.36倍和5.52倍。由此可见,上海金融市场规模正在快速提升。

图6-23 2005—2016年上海外资持有中国国债规模(单位:亿元人民币)

资料来源:wind资讯。

图6-24 2005—2016年上海各类债券存量(单位:亿元人民币)

资料来源:wind资讯。

人民币国际化的背景下上海建设国际金融中心的突破口是建设人民币金融产品市场,以创新的人民币产品满足各类机构和个人投资者需求、提升人民币的投资功能,可以增强境外人民币的持有动机,并同时通过人民币金融产品市场的“聚集效应”吸引境外人民币重新回到国内形成健康的人民币“回流”机制,从而促进人民币国际化的健康发展。如果人民币既具备贸易结算又具备清算和交易的功能,还能通过资产管理保值,其国际地位就会不断增强,上海作为人民币金融产品市场的国际影响力也将与日俱增,从而提升上海国际金融中心的国际地位。

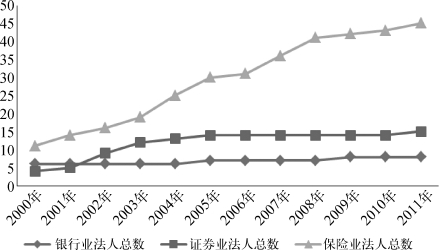

目前,人民币跨境支付系统(CIPS)落户上海;国债期货、同业存单、ETF期权、黄金ETF和外汇期权等有重要影响力的金融产品和工具在上海金融市场推出;外资金融机构加速聚集上海国际金融中心(2000—2011年上海金融机构数量见图6-25);上海自贸(试验)区成为中国金融开放和制度创新的“试验田”和“桥头堡”;此外,上海金融人才聚集和金融风险防范等金融发展环境也在加速建设中。可见,上海国际金融中心目前已经具备足够活力和开放的金融基础设施与微观市场基础,可以为人民币国际化的推进提供坚实的市场平台。而上海国际金融中心金融设施与环境的进一步完善和提高将对人民币国际化起到至关重要的推动作用。(www.daowen.com)

图6-25 2000—2011年上海金融机构数量

资料来源:wind资讯。

2.人民币国际化为上海国际金融中心建设提供机遇与动力

2008年全球金融危机后,中国通过多种渠道推进人民币国际化,包括在境外建立离岸中心,推进“一带一路”战略和设立“亚投行”等,尤其是上海自贸区,通过资本账户开放和金融创新推进贸易和投资项目下的人民币跨境使用,使人民币深度嵌入全球货币体系,激活当今世界金融话语权范式,改变全球货币金融版图。尽管美元会在相当长时间内继续主导国际货币体系,中国作为全球第二大经济体,也是未来的第一大经济体,以及第一大贸易体,其国家主权货币人民币必将在国际储备货币体系中占有一席之地,并在稳步推进国际货币体系多元化进程中发挥与其国际政治经济地位相适应的作用。

人民币国际化将成为未来国际货币体系改革的核心内容,也将为上海国际金融中心建设提供机遇和动力,人民币成为国际化货币,上海才能最大限度地吸引全球金融机构与投资者,从而迈向国际金融中心的行列。通过上海国际金融中心实现人民币结算和交易的金融循环,从而促进上海金融市场规模的扩展和开放。作为崛起的大国和世界经济“航母”,中国未来巨大的经济、金融存量和流量必将通过人民币国际化过程对中国发展出全球重要的国际金融中心起到极大的推动作用,也是上海国际金融中心崛起的“突破口”。

人民币汇率形成机制与人民币国际化有重要联系,汇率问题是一个国家经济保持内外均衡的核心变量。人民币汇率形成机制的改革方向是以市场供求为基础的、有管理的浮动汇率制度,以增强人民币汇率弹性,保证人民币汇率保持在均衡合理的水平。合理的汇率形成机制毋庸置疑将大大促进人民币国际化的速度和水平。未来10—15年人民币有极大的国际化机遇,并将具备与英镑和日元抗衡的国际地位。

货币国际化的一般规律是从贸易结算货币到投资交易货币,最后到国际储备货币。通常货币在国际贸易结算中的使用必然会派生出货币持有、清算和保值的需求,随之还会自然产生境外货币回流境内获取收益的需求,从而相应产生国内资本账户及金融市场开放的要求。构建高效的跨境人民币金融循环,是实现人民币国际化的必然要求。资本账户的放开会使人民币出入境通畅,从而扩大人民币在投资交易中的使用规模,并促进人民币国际化的发展。然而,金融体系是一个完整的系统,资本账户开放、利率市场化和汇率自由化是完整金融体系内相互制约的统一整体,资本账户开放应与利率市场化、汇率自由化的进程保持协调和一致。

总之,人民币国际化与上海全球性国际金融中心建设之间存在长期彼此促进的密切关系,即上海国际金融中心建设为推动人民币国际化提供重要的平台和渠道,人民币国际化则为上海国际金融中心建设提供潜在的机遇和重要的动力机制。国际货币体系改革与国际金融中心的联动关系在中国的具体体现,就是人民币国际化背景下的上海国际金融中心建设之间的联动关系:一方面,上海国际金融中心建设为人民币国际化的推进提供必不可少的市场平台。上海国际金融中心建设以建立人民币跨境流动的市场机制,为人民币国际化提供良好的市场基础设施、金融监管等金融市场环境为核心内容,从而不断推进人民币国际化的进程。另一方面,人民币国际化加速推进将为上海跻身为世界主要的国际金融中心提供难得的历史机遇。人民币国际化意味着人民币能够跨越国界在境外流通,成为国际上普遍认可的贸易结算、投资交易及外汇储备使用的货币,即人民币现金在贸易结算方面达到一定比重、以人民币计价的金融产品成为国际各主要金融机构包括中央银行的投资交易的工具以及世界各国认同人民币的国际地位,进而将其作为主要国际储备货币。人民币国际化的不断推进将为上海国际金融中心的金融业提供交易对象和业务基础,从而极大加快上海金融中心的建设进程。

【注释】

[1]总量=200%。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。