1976年,国际货币体系步入“牙买加体系”。“牙买加体系”的主要特点是浮动汇率合法化、黄金非货币化,以及储备货币多元化。其中,日元的国际化就是国际储备货币多元化的重要表现之一。

1871年,明治政府制定新的货币条例,日元(Yen)成为日本的记账尺度。1894—1895年的“中日甲午战争”,日本获得了巨额的战争赔款,为其建立金本位制提供了黄金准备。1897年3月,日本政府制定了新货币法案,确立了金本位制,并于当年10月1日开始实施。第一次世界大战之初,日本暂停金本位制,并且禁止黄金贸易。1930年,日本短暂恢复金本位制,但受全球经济大萧条的影响,于1931年放弃金本位制。在大萧条和第二次世界大战期间,日本实施严格的金融管制,尽力维持黄金和外汇储备。第二次世界大战期间,日本陷入严重的通货膨胀,致使日元不断贬值。

第二次世界大战后,战败国日本开始在“有泽广巳”方案的指导下,以钢铁、煤炭生产为突破口恢复生产。1948年10月,美国国家安全委员会通过了法案,决定帮助日本加快经济复苏。随后,约瑟夫·道奇(Joseph Dodge)到日本帮助其建立货币政策体系,治理恶性通货膨胀,实现国际收支平衡,不断下挫的日元汇率终于在360日元兑换1美元稳定下来。在布雷顿森林体系下,360日元兑换1美元的固定汇率实际低估了,这使日本的出口商品在国际市场上十分具有竞争力,大量的贸易顺差增加了日本的黄金和外汇储备。1951年,“朝鲜战争”爆发给日本经济崛起创造了机会。美国对战争物资的大量需求启动了日本经济,日本通过引进欧美发达国家的先进技术大幅度提高劳动生产率,经济实力不断提高。1955—1972年,日本经济实现了连续18年实际增长9.3%,创造了“日本奇迹”。从1950—1970年,日本的经济水平翻了近14倍。

在日本经济高速增长的同时,日元管制也在同步逐渐放松。1964年,日本宣布接受“国际货币基金组织协议第八条款”(Article VIII of the IMF Articles of Agreement)的承诺,在国际商品和外汇交易中承担日元自由兑换的义务,日元实现了经常项目下自由兑换。1965—1970年的贸易顺差为日本积累了巨额财富,也给日元带来升值压力。1971年以前,美元与日元汇率一直稳定在1∶360的上下10%。由于拥有雄厚资金,在升值的压力下,日本开始向亚洲国家大量投资并发放贷款,输出长期资本,日元因此实现了一定程度的亚洲化。这一时期,日本政府关注的核心问题是如何避免日元因升值而失去国际竞争力以及扩大对外贸易,对日元国际化态度十分谨慎。由于担心日元国际化后资本大规模进出会对尚不完善的资本市场造成冲击,加大国内货币金融政策的操控难度,日本政府在20世纪70年代初加强国内货币和资本市场的监管。1971年8月15日,尼克松总统宣布美元停止兑换黄金,8月29日,日本政府宣布日元浮动,日元从此拉开升值序幕:1971年汇率从1美元兑换360日元升值至1美元兑换308日元。1973年“第一次石油危机”的爆发给严重依赖石油的日本经济带来沉重打击。同年,布雷顿森林体系瓦解,日元继续升值至1美元兑272日元。为了缓解日元升值带来的负面影响,日本政府采取扩大内需的政策,同时给本国经济带来通货膨胀压力。

从1974年开始,日本经济结束了长达20多年的高速增长,进入低速增长阶段。当年日本实际经济增长为-5%。面对通货膨胀和经济低迷的“滞胀”局面,日本政府一方面采取抑制通货膨胀的措施稳定物价,另一方面通过调整产业结构以及开发节能技术等多种途径,使日本经济逐步走出低谷,抵御了1978年“第二次石油危机”的冲击。在此同时,日元国际化进程进入快速增长期(1972—2010年日元在全球央行的外汇储备占比见图5-9):1976年2月,尼日利亚第一个放弃英镑,使用强势升值的日元作为储备货币,日元开始进入国际储备货币的行列。随即,沙特阿拉伯、马来西亚和新加坡等国家也放弃英镑改换日元,日元在全球中央银行储备货币体系中的比例当年就达到2%。

1980年12月,日本政府修改了《外汇和外贸控制法》(The Foreign Exchange and Foreign Trade Control Law),作为日元国际化的阶段性标志,日元资本项目的可兑换“原则上放松管制”(1970—2010年日本和美国资本账户开放指数见图5-10)。至此,金融机构的外汇资本交易实现自由化,日元在国际贸易和收支结算中的使用扩大化。由于日本政府转变理念,日元国际化进程加快。20世纪80年代,美国对日贸易大幅逆差,同时,日本取代美国成为全球最大的贷款国和债权国。美国认为在封闭的日本金融市场上形成的日元汇率不是市场均衡汇率,日本必须开放金融市场并推动日元国际化。国际社会对此反响强烈,日元升值成了“全球的呼声”。日本不得不开始正视已经无法回避的日元国际化问题。1984年2月,日本和美国政府共同组建了“日元—美元委员会”(Yen-Dollar Working Group)。同年5月,该委员会就日本金融市场自由化、日元国际化,以及外国金融机构进入日本金融市场等问题达成一致意见,并发表《日元—美元委员会报告书》。随即,日本大藏省也发表了《关于金融自由化、日元国际化的现状与展望》的公告,提议将日元国际化作为重要政策目标。日元国际化重点应由经常项目向资本项目转变。日元国际化的具体策略包括金融自由化、欧洲日元交易自由化,以及东京金融市场的国际化。(www.daowen.com)

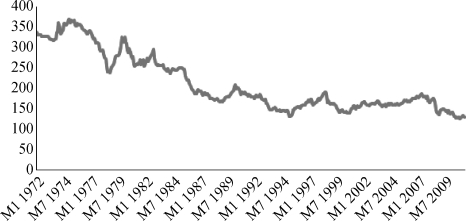

1985年9月,美国、日本、联邦德国、法国和英国在纽约“广场饭店”(Plaza Hotel)达成协议,即《广场协议》:五国政府决定联合干预外汇市场,使美元对主要货币有秩序地下调,以解决美国巨额的贸易赤字。随后,日本大藏省外汇审议会提交了具体方案,主要包括三方面内容:第一,进一步推动利率自由化、完善并扩大短期金融市场的开放,以实现金融自由化;第二,实现欧洲日元市场自由化,允许非居民使用日元;第三,建立东京离岸市场,为在东京交易欧洲日元提供便利。1986年“东京离岸金融市场”建成,日元国际化随即开始向纵深发展:日元在国际结算、国际储备、国际投资与信贷,以及国际市场干预等方面的作用全面提高。在特别提款权(Special Drewing Rights,SDR)的定值篮子中,日元的权重达到21%,日元作为国际货币的地位得到了国际社会的广泛认同。《广场协议》后,日元经历了长达10年的持续升值历程(1972—2011年日元汇率走势见图5-11)。1987年《卢浮宫协议》后,日元更是一路高歌,升值势头愈演愈烈。直到1995年,日元兑换美元的汇率达到1美元兑换79.75日元的历史最高点。日元升值的幅度之大,升值时间之长在国际货币史上是罕见的。日元国际化的最大特点是,其国际化进程是在日元升值的过程中推进的。在日元不断升值的过程中,日本政府一方面担心升值带来紧缩效应,持续在外汇市场上干预日元,放松流动性,结果形成日本股票市场和房地产市场的泡沫;另一方面,由于日本的“终身雇佣制度”和“主银行制度”无法为进一步实行产业升级提供金融、技术等方面的支持,导致日本没有抓住日元升值的契机进行产业结构升级(潘英丽,2009)。随着泡沫的破灭,日元贬值,日本陷入了长达十多年的经济低迷和停滞,即“失去的十年”。

图5-11 1972—2011年日元汇率走势

资料来源:IFS Dataset。

1990年以来,日本由于“泡沫”破灭导致经济长期不振,加之日本国内金融系统长期积累的效率低下、不良债权,以及信息披露等问题没有得到有效解决,削弱了投资者对日元的信心。日元在国际货币体系中的地位在90年代初达到最高点后,也随即开始逐渐下滑。日元在日本出口贸易结算的比率,由1992年的最高值40.1%下降到1997年的35.8%。这时,日本政府逐渐意识到,由于日本国内金融市场缺乏效率,日元国际化所需要的关键条件并不具备。日本政府最终下决心对金融系统实施彻底改革,就此拉开金融“大爆炸”(Big Bang)的序幕。1996年,日本政府成立“金融体系改革联络协议会”,提出“金融体系改革计划”,一揽子的改革措施包括《外汇法修正案》,放松银行业、证券业和保险业管制,实现国内国际市场一体化,实现国内外资金自由流动以及外汇交易完全自由化等。1997年,“东南亚金融危机”爆发,为了降低盯住单一美元带来的巨大风险,东南亚各国纷纷增加各自货币篮子中除美元外货币的权重,包括日元。日本政府也意识到这是日元国际化的“最后机会”。遗憾的是,在绝缘思想(Insulation)指导下,日本在金融危机期间不仅没有承担起稳定亚洲金融的责任,反而从东南亚抽回资金,同时纵容日元贬值,甚至贬得比东南亚国家货币还厉害。日元失去了“锚货币”的基本功能以及负责任的国家信誉。1999年,日本外汇审议会提出五点建议:维持日本经济的稳定增长、进行金融体系改革;稳定日元币值;重新定位日元在亚洲汇率体系中的作用;进一步完善日元国际化环境;在商品贸易和资本交易中更多地使用日元。1999年9月,日本大藏省设立“日元国际化推进研究会”,专门研讨日元国际化政策以及日元亚洲化的具体事宜。2000年5月,东盟10国与中国、日本、韩国三国的财政部部长在泰国清迈举行会议,就东亚地区的货币金融合作,东盟10国与中国、日本、韩国三国合作(10+3)的机制下建立双边货币互换机制达成了共识。这表明日本政府在谋求日元在亚洲的主导地位,日元国际化策略发生重大转变,日元“亚洲化”策略逐渐形成。2010年,日元在全球中央银行外汇储备中所占的比例约为4%,与英镑相当。由于同在亚洲的中国,其经济规模已超越日本成为全球第二大经济体,人民币在国际货币体系中的地位也正在崛起,日元的国际地位正在被人民币取代,日元国际化的机遇可能一去不再复返。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。