现行国际货币体系在运行的近50年中促进了全球经济增长,但是当前以主权国家货币(即美元)充当主要国际货币的国际货币体系,其最大缺陷是缺乏“稳定器”(即“锚”),从而导致全球经常项目持续失衡、资本流动规模巨大且频繁、主要货币汇率大幅波动、国际收支失衡且缺乏自动调整机制、国际储备资产大量累积以及危机期间无法确保充足国际流动性等诸多问题。具体而言,现行国际货币体系存在如下主要缺陷。

1.无法解决“特里芬两难”

现行国际货币体系下,各国官方持有外汇储备的币种主要为美元、欧元、英镑和日元,其中美元仍然占到2/3左右。因此,现行国际货币体系本质上仍然是“美元本位制”,美元是国际货币体系的主要国际储备货币、外汇交易货币、资产定价货币以及金融交易与贸易结算货币。美联储控制着全球美元流动性,其货币政策左右着世界各国的货币政策、利率以及全球资产价格。尽管国际货币基金组织扮演最后贷款人角色,但其资源有限、贷款条件复杂、反应迟缓。当面临金融危机时,世界各国(主要是亚洲国家)主要通过其他方式(例如,积攒外汇储备)应对国际流动性不足的冲击。

在这种由主权国家货币充当国际储备货币的体系中,储备货币发行国如果不持续扩张本国货币以供应国际储备,全球经济将面临流动性不足的问题;如果储备货币发行国持续供给国际储备货币,则必然导致本国货币一般购买能力持续下降,国际市场对储备货币信心丧失,进而导致国际货币体系崩溃。2008年全球金融危机以后,人们重新反思了当前的国际货币体系存在的缺陷,认识到主权国家货币充当国际货币是造成全球金融危机的根本原因之一。

2.国际汇率不稳定

由于以Fritz Machlup为首的经济学家倡导浮动汇率制度,认为浮动汇率制度能更好地调节国际收支、减少流动性需要,从而增强因国际储备货币的过度投放而引起的储备货币信心问题,1976年,“牙买加协议”承认浮动汇率制度的合法性。在牙买加体系下,发达国家及大多数新兴市场国家资本账户开放,致使跨境资本流动频繁和国际汇率剧烈波动,这大大增加了国际贸易的汇率风险,严重伤害了国际贸易和投资等实体经济活动,并加大发展中国家“自我保险”的国际外汇储备需求,恶化全球经济的不平衡。

在现行国际货币体系下,美元尽管与黄金脱钩,但依然充当国际货币体系的关键货币。其他国家的货币与美元间大多通过浮动汇率制度或管理浮动汇率制度相连接,各国通过单边干预或多边合作稳定本国货币兑美元汇率。现行国际货币体系下的浮动汇率制度,使美国的货币政策“溢出效应”对投机资本的跨境流动形成刺激,削弱了美国以外世界各国维持本国金融和宏观经济稳定的能力,对金融系统的破坏力加大,最终导致货币危机频发及危机蔓延速度加快。

3.全球金融结构性失衡

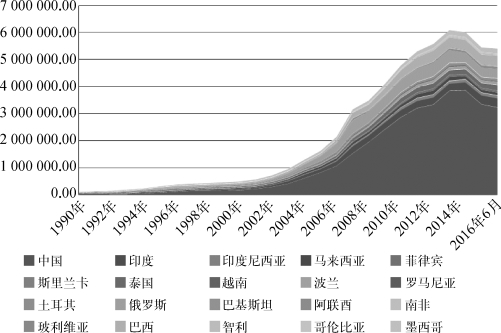

在现行国际货币体系下,全球金融的结构性不平衡主要体现在储备货币的供求矛盾。国际储备货币的需求方主要是发展中国家,且其需求大幅增加(见图3-5)。亚洲金融危机之后,新兴经济体为了防止金融危机建立大规模的预防性储备;出口导向型战略的新兴发展中国家,国际储备因经济增长而大幅增加;资源出口国则经常项目顺差也转换为大规模国际储备资产。

图3-5 1990—2016年发展中国家的外汇储备规模(百万美元)(https://www.daowen.com)

数据来源:International Financial Statistics。

主要使发展中国家储备货币需求大幅增加的途径主要包括:其一,亚洲金融危机之后,新兴经济体为了防止金融危机建立大规模的预防性储备;其二,出口导向型战略的新兴发展中国家,其国际储备因经济增长而大幅增加;其三,资源出口国的经常项目顺差也转换为大规模国际储备资产。随着外汇储备的增长,储备货币的持有者与发行者的风险同时增加:储备货币的持有者担心储备货币贬值缩水,储备货币发行者则担心由于持有者的信心丧失而造成国内经济的巨大调整,增加了整个国际货币体系的潜在风险。

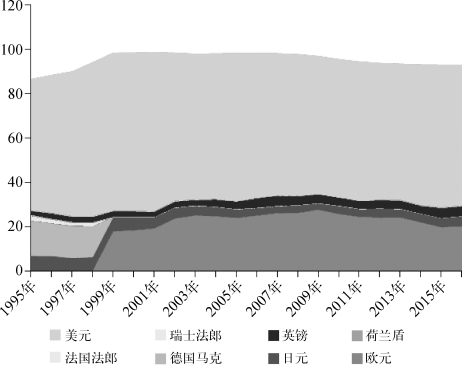

从国际储备货币的供给看,国际储备货币的供给方主要是美国,美元的供给在过去十多年基本保持不变(见图3-6)。主权国家货币提供国际储备货币,其核心缺陷在于作为储备货币发行国的美国无法在为世界提供流动性美元的同时确保美元的币值稳定。本质上,美国输出美元的过程就是美国负债增加的过程。美元回流的过程,已经从过去通过经常项目顺差转变为现在通过资本项目顺差。在此情形下,美元保持价值稳定的前提是美国对外投资收益足以覆盖贸易逆差以及对外债务的利息成本。由于对外负债增长存在内在“自我强化”机制,即对外负债增长会使融资成本下降并催生资产泡沫,从而推动需求扩张和经常项目逆差。与此同时,对外投资并不必然伴随对外负债增长而增长,两者不平衡最终会威胁美元稳定。

图3-6 1995—2016年主要国际储备货币的全球央行外汇储备占比(%)

数据来源:IMF COFER Database。

维系以美元为中心的国际货币体系稳定的前提是保持国际储备货币美元的价值稳定。由于当前国际货币体系对资本流动、汇率制度选择、国际收支调节等均无制度性要求,储备货币发行国的货币当局既可能因抑制本国通胀而无法充分满足全球经济增长的需求,也可能因刺激国内需求而导致全球流动性泛滥。进入20世纪以来,全球越来越明显的趋势是,各国都将国内平衡目标作为首要的,甚至是唯一的目标。

4.国际收支调节机制不健全

国际收支调节是国际货币体系中的重要内容。当前国际货币体系以美元本位制为基础,美国通过经常账户赤字大量输出美元以满足全球经济增长对国际流动性的需要;同时,新兴市场国家与资源出口国积累大量的美元外汇储备。由于美元本位体系下美国货币政策的“外溢效应”,美元供给和全球流动性高度相关,美元在为全球提供流动性的同时也随之而引起跨境资本流动的大幅波动,造成全球流动性失衡。美国货币政策的“外溢效应”体现在以下两个方面:一方面美国直接将美元输出到世界其他国家;另一方面其他国家倾向于主动积累更多的外汇储备。庞大的美元流动性及其独特的国际货币地位,使美国的货币政策对各国汇率和货币政策、全球投资者行为、跨境资本流动都产生重要影响,构成了当前国际货币体系的“内在不稳定因素”。

现行国际货币体系缺乏国际收支的有效调整纪律。作为衡量国际收支状况最重要指标,美国的经常账户赤字被视为“悬在世界经济头顶的达摩克利斯之剑”。美国国际收支逆差长期大规模失衡而无须承担调整压力。在牙买加体系下,国际收支调节方式或者通过汇率调整,或者通过资金流动来弥补。经常账户严重不平衡的国家,尤其是发展中国家,如果不能合理控制其利用国际资金流动为经常账户提供的融资,则可能酿成债务危机问题。20世纪80年代初期爆发的国际债务危机就说明了这一点。

总体而言,现行国际货币体系严重依赖单一主权国家货币作为国际储备货币,不能解决“特里芬难题”,无力维持国际汇率的稳定,无法调节全球金融的结构性不平衡,缺乏有效的国际收支不平衡的调整机制,也无法系统地为全世界提供流动性,因而不能有效地促进全球经济持续稳定地平衡增长。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。