斐波那契回调线是斐波那契五类线中应用最广的一类线,其为技术分析中必不可少的分析工具。斐波那契回调线往往用于寻找上升行情中回调的支撑位和下降行情中回调的压力位,这是最为普遍而且效果明显的使用方法;同时本节也将介绍其寻找目标位的用法和使用该方法的市场环境。下面我们将对斐波那契回调线的应用作详细阐述。

(1)斐波那契回调线的正确画法

正确使用斐波那契回调线的前提是正确作出斐波那契回调线。斐波那契回调线的画法涉及高点和低点的正确选择(这里的高点和低点都必须是有效拐点)。要正确地选择高点和低点,我们这里将再次回顾拐点的概念和趋势的三种类别(上升趋势、下降趋势和横向震荡)。

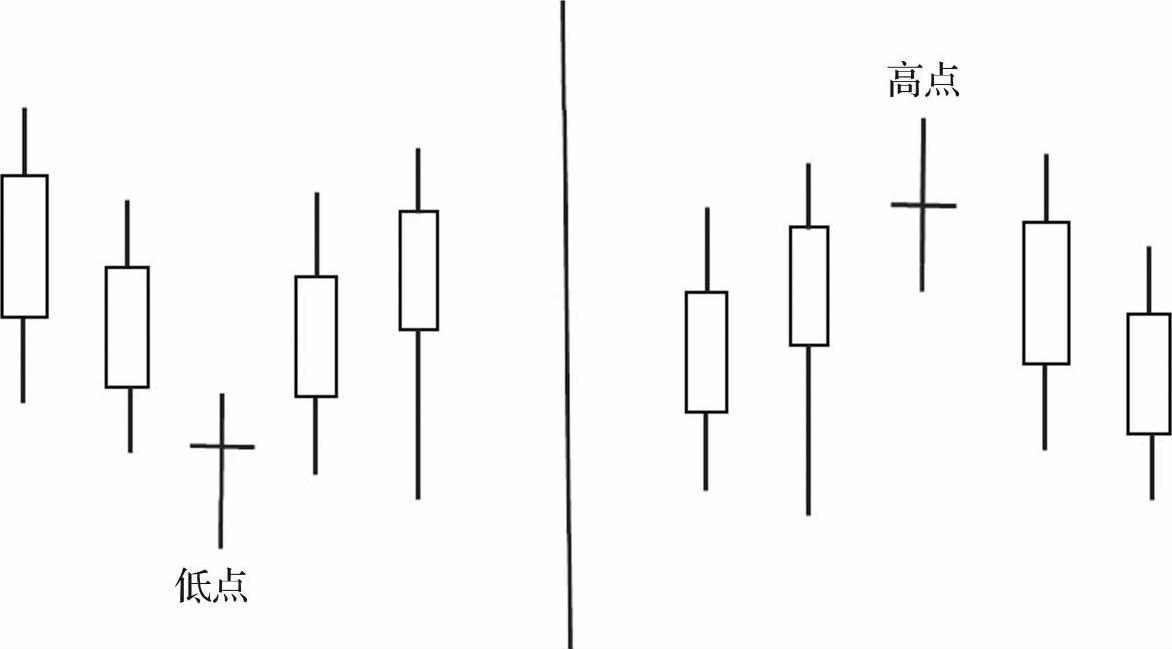

拐点是指某一蜡烛形态的低(高)点比其左右两边各两根K线的低(高)点都低(高)的点。如图5-4所示。

图5-4 低点的拐点和高点的拐点

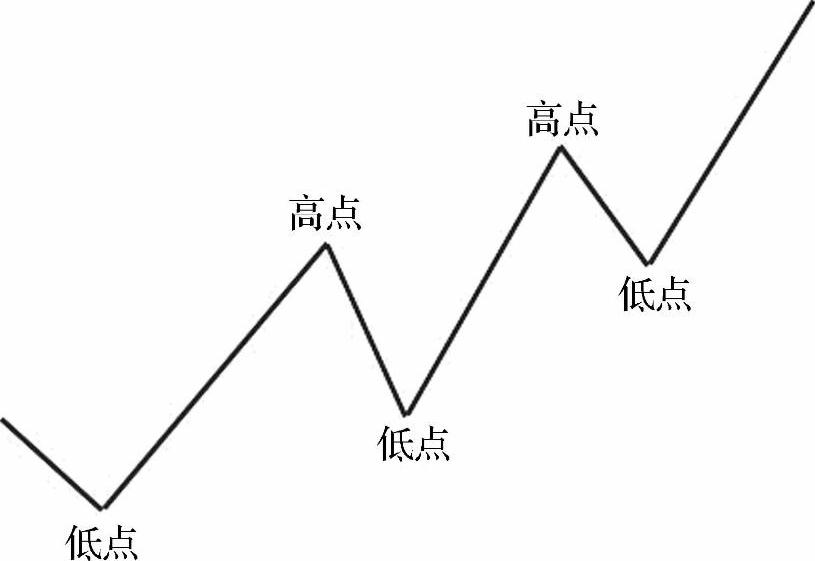

上升趋势是指在给定的时间周期内,当每一轮上涨的高点(拐点)不断创新高、每一轮回调的低点(拐点)也不断抬高的趋势,如图5-5所示。

图5-5 上升趋势示意图

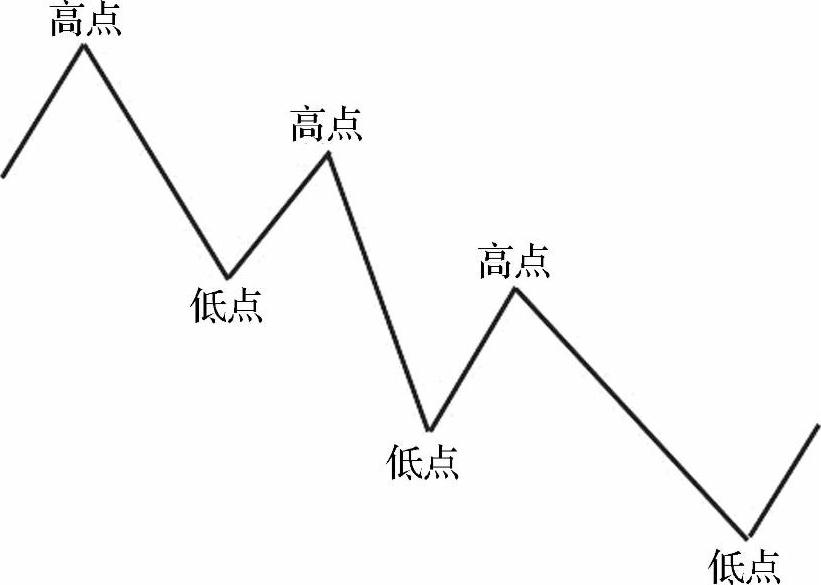

下降趋势是指在给定的时间周期内,当每一轮下跌的低点(拐点)不断创新低、每一轮回调的高点(拐点)也不断降低的趋势,如图5-6所示。

图5-6 下降趋势示意图

横向震荡是指在给定时间周期内,市场既不是上述的上升趋势,也不是下降趋势,而是呈横向运动的整理,其又称无趋势,如图5-7所示。

图5-7 横向震荡示意图

斐波那契回调线主要用于趋势行情中,也可以用在大级别周期图为横向震荡行情中所蕴含的小级别周期图内,即大周期图呈横向震荡,而此时小周期图内具有一定的短期趋势。我们就是利用上升或下降行情的波段来作出斐波那契回调线的,如图5-8所示。

图5-8 上升趋势中斐波那契回调线高低点的选择

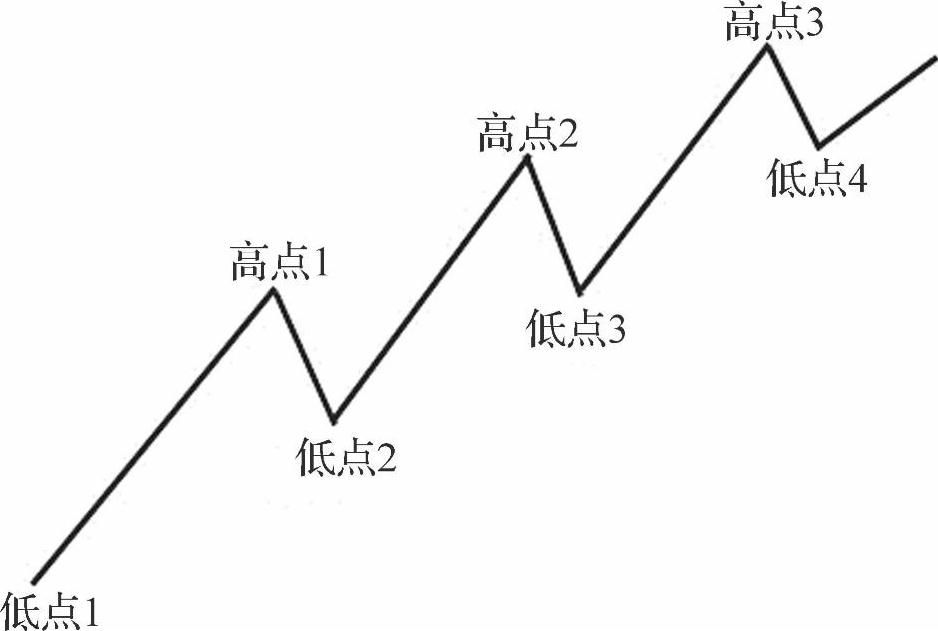

我们将利用图5-8来说明上升趋势中斐波那契回调线高低点的选择。低点1、低点2、低点3、低点4、高点1、高点2和高点3都为有效拐点。当市场顺次产生低点1、高点1并在高点1后开始回调,我们就可以从低点1出发连接到高点1作出一条斐波那契回调线;当市场在低点2受到支撑再次企稳向上到达高点2并开始回调时,我们就可以从低点1出发连接到高点2作出一条斐波那契回调线,还可以从低点2出发连接到高点2作出另一条斐波那契回调线,但注意此时低点1至高点1的那条斐波那契回调线将不再有关注价值;当市场从高点2回调到低点3企稳向上创新高点3并开始回调后,我们可以从低点1出发连接到高点3作出一条斐波那契回调线,也可以从低点2出发连接到高点3作出一条斐波那契回调线,还可以从低点3出发连接到高点3作出一条斐波那契回调线,此时低点2至高点2的那条斐波那契回调线也不再有关注价值;当市场回调形成低点4后企稳向上但并没有创新高时,我们就不能再作出新的斐波那契回调线,原斐波那契回调线继续有效。

为了便于读者更好地理解斐波那契回调线从而正确地作出该线,我们将用实例介绍下降趋势中斐波那契回调线的正确作法。如图5-9所示。

图5-9 下降趋势中斐波那契回调线高低点的选择

图5-9是欧元周图的下跌走势。我们为大家标注了几处明显的高点与低点,需要指出的是,为了清晰地阐述知识点,我们省略了高点1与低点1之间、高点3和低点3之间的几处震荡的高点与低点。下面我们来情景模拟一下在行情处于各个阶段的时候,什么才是正确的斐波那契回调线的画法。

当市场走完了从高点1至低点1的这波巨幅的下跌,并以一根下引线很长的小阳线报收时,虽然大方向仍是空头向下,但投资者此时不能一味做空,要小心行情中可能的向上调整,此时我们就可以从高点1连接到低点1作一条斐波那契回调线,如图51O所示。

图5-10 下跌61.8%的回调位

我们发现,行情恰恰向上回调到61.8%的位置(高点2),然后继续向下运行至低点2。此时行情在低点2处收出一组变异的早晨之星的形态,虽然大方向依然是向下的,但我们不能一味做空,要考虑到行情可能会向上回调。那究竟可能回调到哪个位置呢?由于市场已经出现了新的低点2,所以图5-1O中的斐波那契回调线将不再值得关注,此时我们可以重点关注两根新的斐波那契回调线,一根是从高点1到低点2的回调线,另一根是从高点2到低点2的回调线,如图511所示。

图5-11 两根斐波那契回调线

从图5-11中我们看到,之后行情向上运行到了高点3的位置,此位置恰恰是高点1到低点2这波下跌的38.2%回调位置,同时也在高点2到低点2这波下跌的5O%回调位置附近,具有双重压力作用。

当行情由高点3继续展开向下运行,并且跌破低点2时,在下方出现一组向上吞没形态,我们有理由相信行情会向上回调。所以我们又可以根据不同的高点连接最新的低点3,来寻找后市我们需要重点关注的回调位置。如图5-12所示。

图5-12 三根斐波那契回调线

虽然之后实际的行情并没有如图5-12预期的那样有所回调,而是选择直接破位下跌,但如果行情当时有机会向上回调,如图5-13所示的斐波那契“回调密集区”与周图下降趋势线位置附近是一个理想做空欧元的位置。

图5-13 理想的欧元做空位置

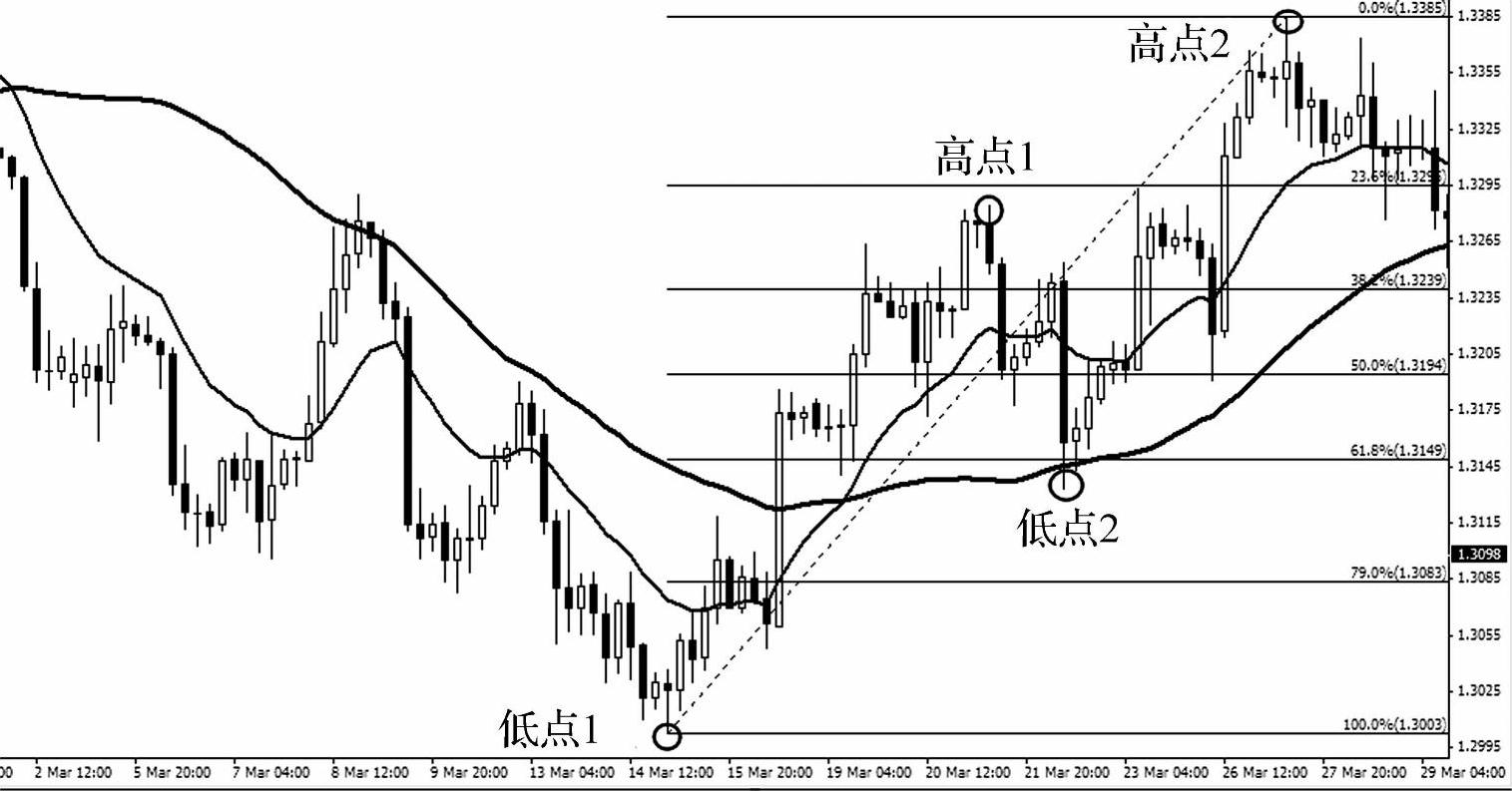

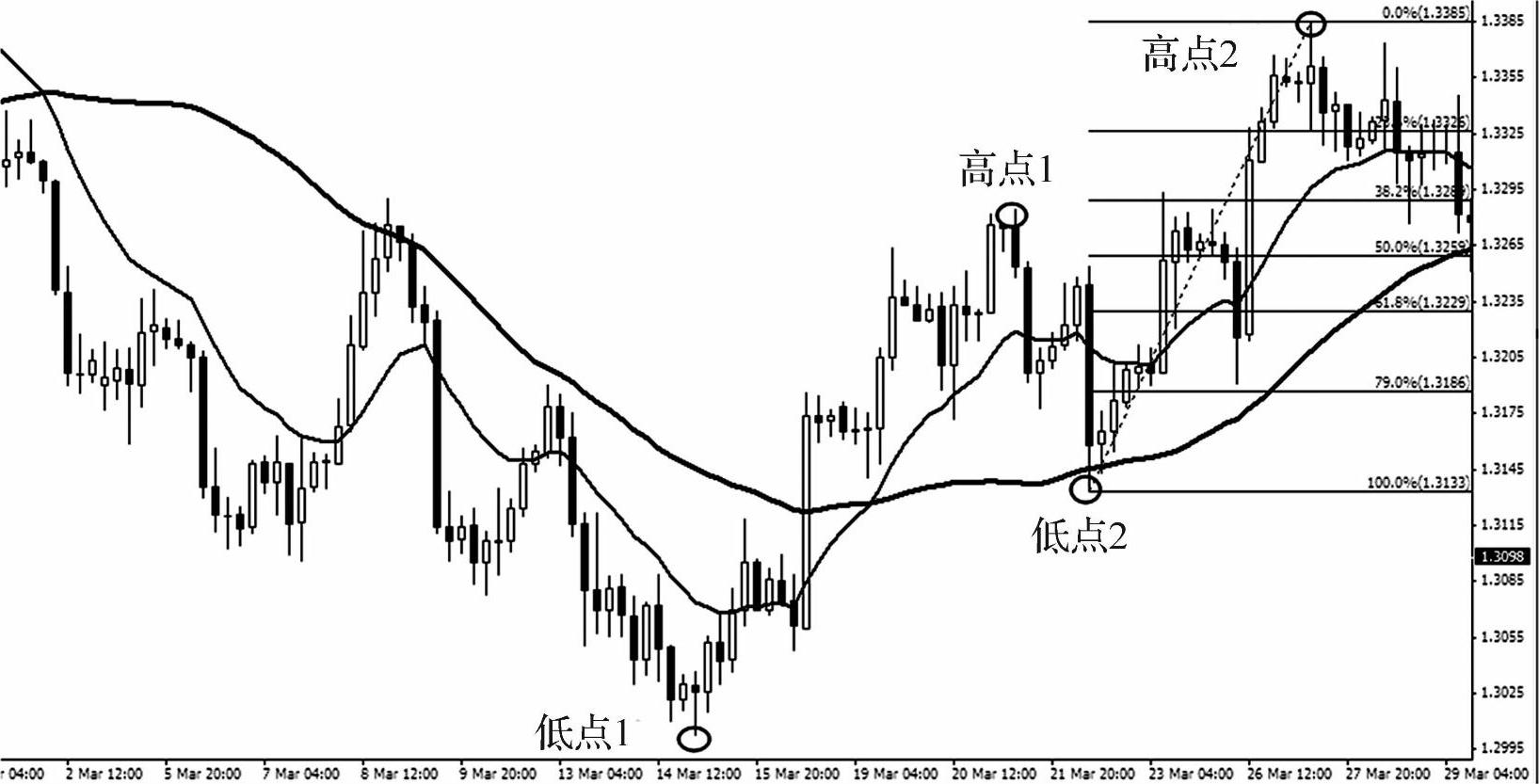

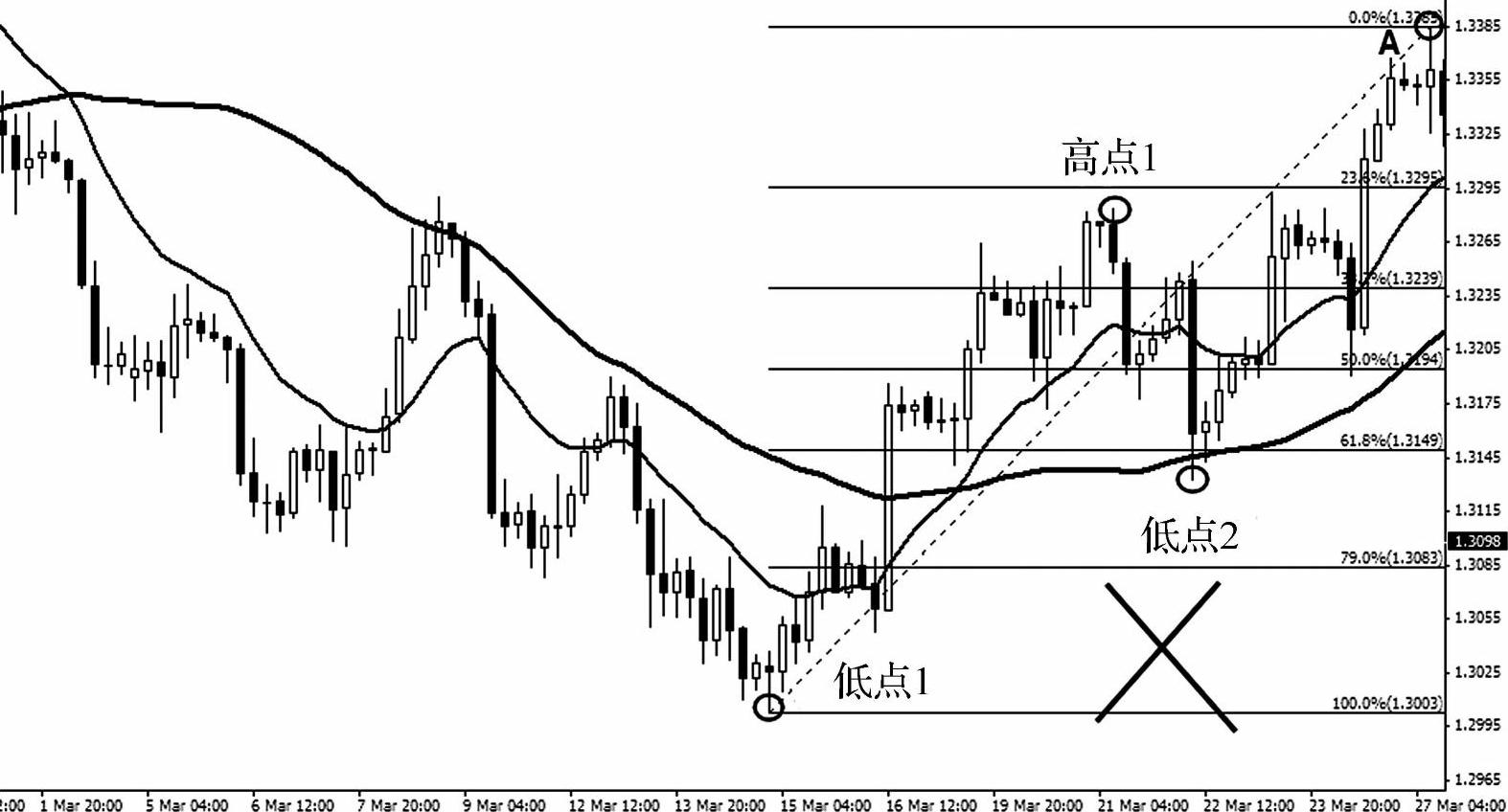

为了帮助读者更好地掌握斐波那契回调线的使用,下面我们用实例说明在上升趋势中如何绘制斐波那契回调线,如图5-14所示。

图5-14 上升趋势中斐波那契回调线的绘制

图5-14为欧元/美元4小时图,我们将利用该图说明上升趋势中斐波那契回调线的绘制方法。当市场到达1.3OOO附近时,受到支撑企稳向上形成低点1,随后价格一路攀升并到达1.3285一带形成高点1,到达高点1后市场展开回调并形成低点2。市场在低点2受到支撑企稳并再度走强创下新高点2。到达高点2所在位置的1.3385后市场再度开始回调,此时我们就可以从低点1出发连接到高点2绘制出一条斐波那契回调线,该回调线的23.6%、38.2%、5O.O%、61.8%和79.O%都会形成支撑作用。在该图形中,我们不仅可以绘制出这一条斐波那契回调线,我们还可以从低点2出发连接到高点2绘制出另一条斐波那契回调线,如图5-15所示。

图5-15 上升趋势中斐波那契回调线的绘制

图5-15是从低点2出发连接到高点2的一条斐波那契回调线,这条斐波那契回调线也应该引起高度关注,其23.6%、38.2%、5O.O%、61.8%和79.O%都具有较好的支撑作用。

(2)斐波那契回调线的错误画法

斐波那契回调线的绘制看似简单,但不少新手投资者往往绘制错误,如果斐波那契回调线绘制错误,就不能准确地找到支撑阻力位从而服务于我们的交易,错误的斐波那契回调线甚至会误导我们的分析判断。这里我们将列举三类常见错误。

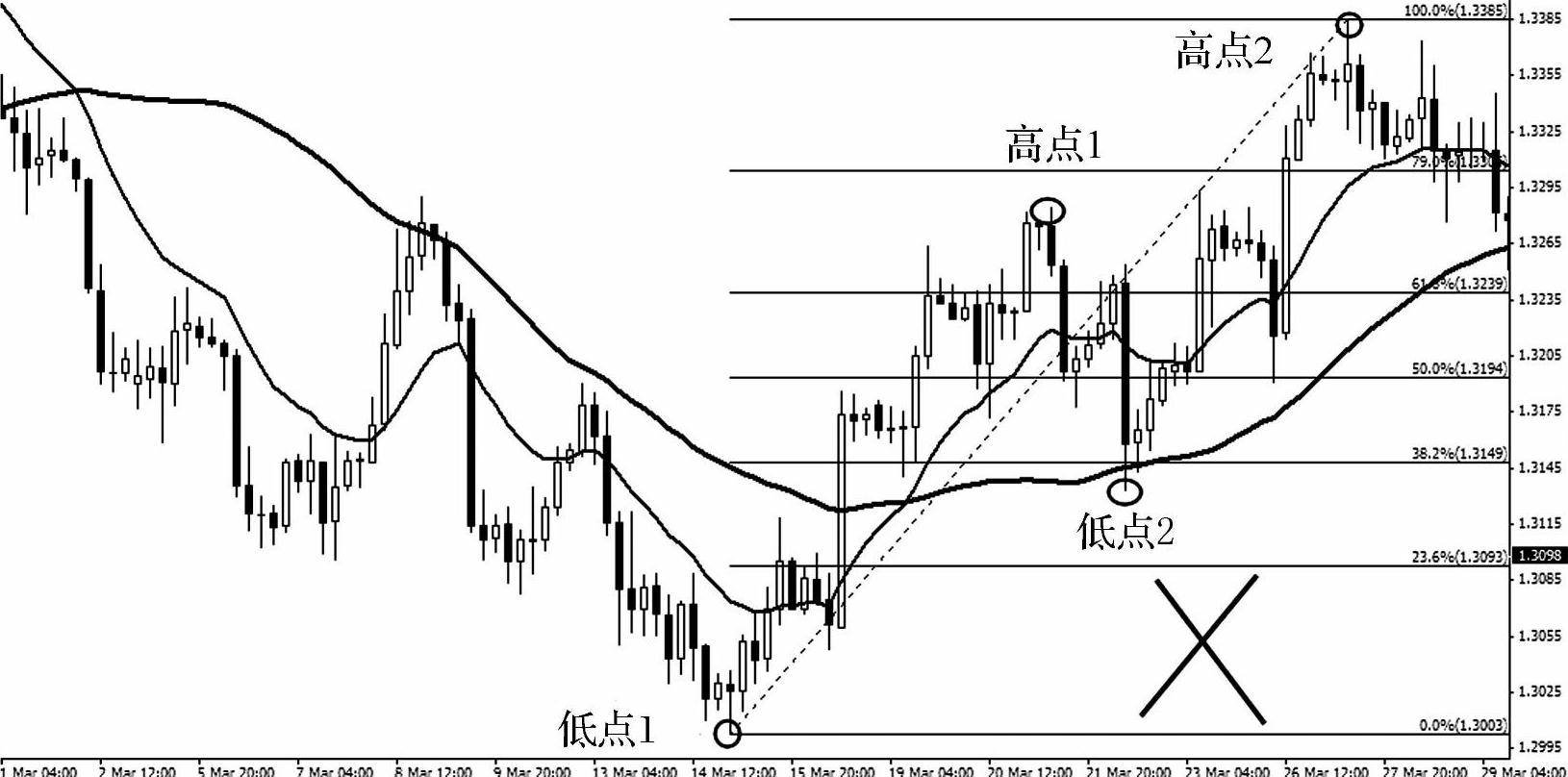

第一种常见的错误是将高低点相反连接,如图5-16所示。

图5-16 错误的斐波那契回调线(1)

图5-16是斐波那契回调线的第一种常见错误示意图。该错误是将绘制斐波那契回调线的出发点和终点顺序相反连接。我们知道,该图正确的斐波那契回调线的出发点应该是低点1,终点是高点2;图中错误地将出发点认定为高点2,终点为低点1。这种错误的绘制方法使斐波那契回调线失去意义,并有可能误导我们的分析判断。(https://www.daowen.com)

读者不要一味地认为斐波那契回调线就是从低点连接到高点,实际上必须分行情对待。上升行情中出发点为低点,终点为高点;下跌行情中出发点为高点,终点为低点。其也可以总结为从图形的左边往右边连接。

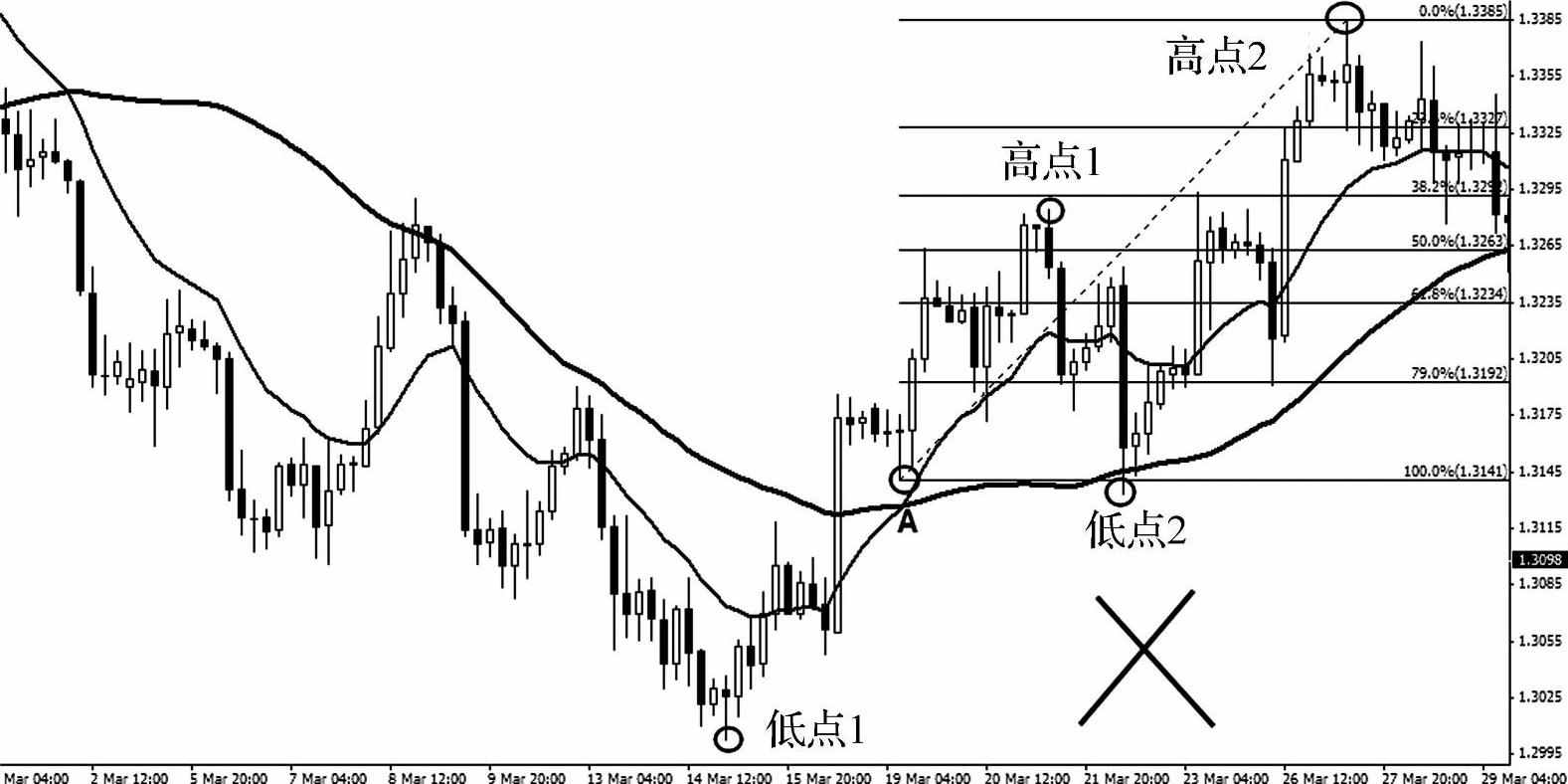

第二种常见的错误是未能理解选择的高低点必须是有效拐点,如图5-17所示。

图5-17 错误的斐波那契回调线(2)

图5-17是斐波那契回调线的第二种常见错误示意图。该错误是未理解作斐波那契回调线的高低点必须是有效拐点,而非仅仅是拐点。图中A点是拐点,但当出现低点2后,A点就不再是有效拐点。所以以A点为出发点连接到高点2作出的斐波那契回调线失去了其应有的价值,其作出的斐波那契回调线也不具有相应的支撑作用。当然此例中有效拐点低点2的水平位置与A点很接近,所以实际画出来的回调点位偏差不是很大。

第三种常见的错误是在有效拐点形成之前过早地绘制斐波那契回调线,如图5-18所示。

图5-18 错误的斐波那契回调线(3)

图5-18是斐波那契回调线的第三种常见错误示意图。该错误仍然是因为未理解我们选择的斐波那契回调线的高低点必须是有效拐点,该错误作法提前预判了市场,过早地作出了斐波那契回调线。图5-18中从低点1连接到A点,当行情仅走到我们所截图的那刻,A点还没有成为拐点,虽然其高点高于左边两根K线的最高点,但右边还未出现两根位置更低的K线,A点为拐点还未得到市场的认可,这时将其作为连接终点作出的斐波那契回调线必然是错误的,错误的斐波那契回调线也就相应地失去了其应有的意义。当然我们也要指出,A点虽然在上图中还未形成拐点,但有时候也可以切换到更小级别的周期图,可能在小级别周期图上已经形成了拐点,所以在小级别周期图上就可以画出合理的斐波那契回调线。

(3)应用斐波那契回调线寻找支撑阻力位

前面我们详细地说明了斐波那契回调线的正确作法及常见的错误作法,在我们能够正确作出斐波那契回调线后,我们就可以用其寻找支撑阻力位,使其服务于我们的交易,充分发挥其应有的价值和意义。接下来我们将阐述如何应用斐波那契回调线寻找支撑阻力位。

斐波那契回调线的使用是和趋势结合起来的,在寻找支撑阻力位时也应以趋势为前提,即某一斐波那契回调线不会同时具有支撑作用又具有压力作用。市场环境为上升趋势时,作出的斐波那契回调线用于寻找支撑位,而不能用于寻找压力位;当市场环境为下降趋势时,作出的斐波那契回调线用于寻找压力位,而不能用于寻找支撑位。

1)上升行情中斐波那契回调线的应用

当市场环境为上升趋势时,我们作出的斐波那契回调线用于寻找支撑位,而不用于寻找压力位。前面我们已经介绍过斐波那契回调线由O、O.236、O.382、O.5、O.618、O.79和1七个数值组成,在图形上具体表现为相对应的七条数值线。这些数值线中1和O分别代表的是连接起点和终点,不属于“回调”范围,我们往往不在斐波那契回调线中使用这两条数值线。而O.236、O.382、O.5、O.618和O.79数值线都具有支撑作用,这些位置的支撑作用都应该关注,但其中我们经常重点使用的是O.382、O.5和O.618数值线所代表的支撑带。O.236数值线所代表的支撑作用在特殊的情况下也应给予重点关注,本节后面部分将会对其使用环境和使用方法单独说明。

图5-19为瑞士法郎/美元4小时图,我们利用该图说明上升趋势中如何使用斐波那契回调线来寻找支撑位。通过前面的介绍,我们从图中低点出发连接到高点作出斐波那契回调线,如图所示。其中数值线23.6%、38.2%、5O.O%、61.8%和79.O%均具有一定的支撑作用,都可以作为支撑带看待。但究竟市场会回调到哪一数值线?哪一数值线最有效呢?一般来说,这五条数值线都应该关注,其中38.2%、5O.O%和61.8%应该重点关注。当市场回调到23.6%时我们就要开始关注其表现,如果在该位置出现明显的K线企稳形态,我们就要关注可能的多头机会;如果回调到23.6%附近市场并没有企稳而是继续向下回调,我们就要退守38.2%位置,如果在该位置出现明显的K线企稳形态,我们就要关注可能的多头机会;如果回调到38.2%附近市场并没有企稳而是继续向下回调,我们就要退守到5O.O%的位置,如果在该位置出现明显的K线企稳形态,我们就要关注可能的多头机会。如此往复,直到退守79%位置。如果79%位置被跌破,那么该斐波那契回调线就失去了主要意义,我们可能需要用其他分析工具再判断分析行情,重新调整计划。

图5-19 上升趋势中斐波那契回调线的应用

总之,上升趋势中,斐波那契回调线的23.6%、38.2%、5O.O%、61.8%和79.O%均具有支撑作用,我们都应该关注;如果某一回调位被跌破,那么我们就要退守到下一个回调位。

同时,到底哪一回调位效果更好,更应该值得我们关注?这还需要根据行情和市场环境来分析判断。

这里需要说明两点:第一,当某一数值线被回调跌破时其一般不具有反压作用;第二,当回调过深从而导致趋势发生反转的时候,我们的多空思路可能需要调整,不能再一味凭借回调位和蜡烛形态做多或做空,但斐波那契回调位仍具有支撑或阻力作用。

2)下降行情中斐波那契回调线的应用

下降趋势中斐波那契回调线的应用方法和上升趋势中斐波那契回调线的应用方法一致,读者可以根据其推导而得,这里不再赘述。

(4)斐波那契回调线密集区的应用

在上面提到过如何提高斐波那契回调线的使用效率,我们可以结合其他分析工具寻找共振带,实际上也可以根据行情作出两条或三条斐波那契回调线寻找共振带,这就是斐波那契回调线密集区的使用方法。该方法一定程度上可以弥补单根斐波那契回调线的缺陷,能帮助投资者找到更值得关注的回调位置。

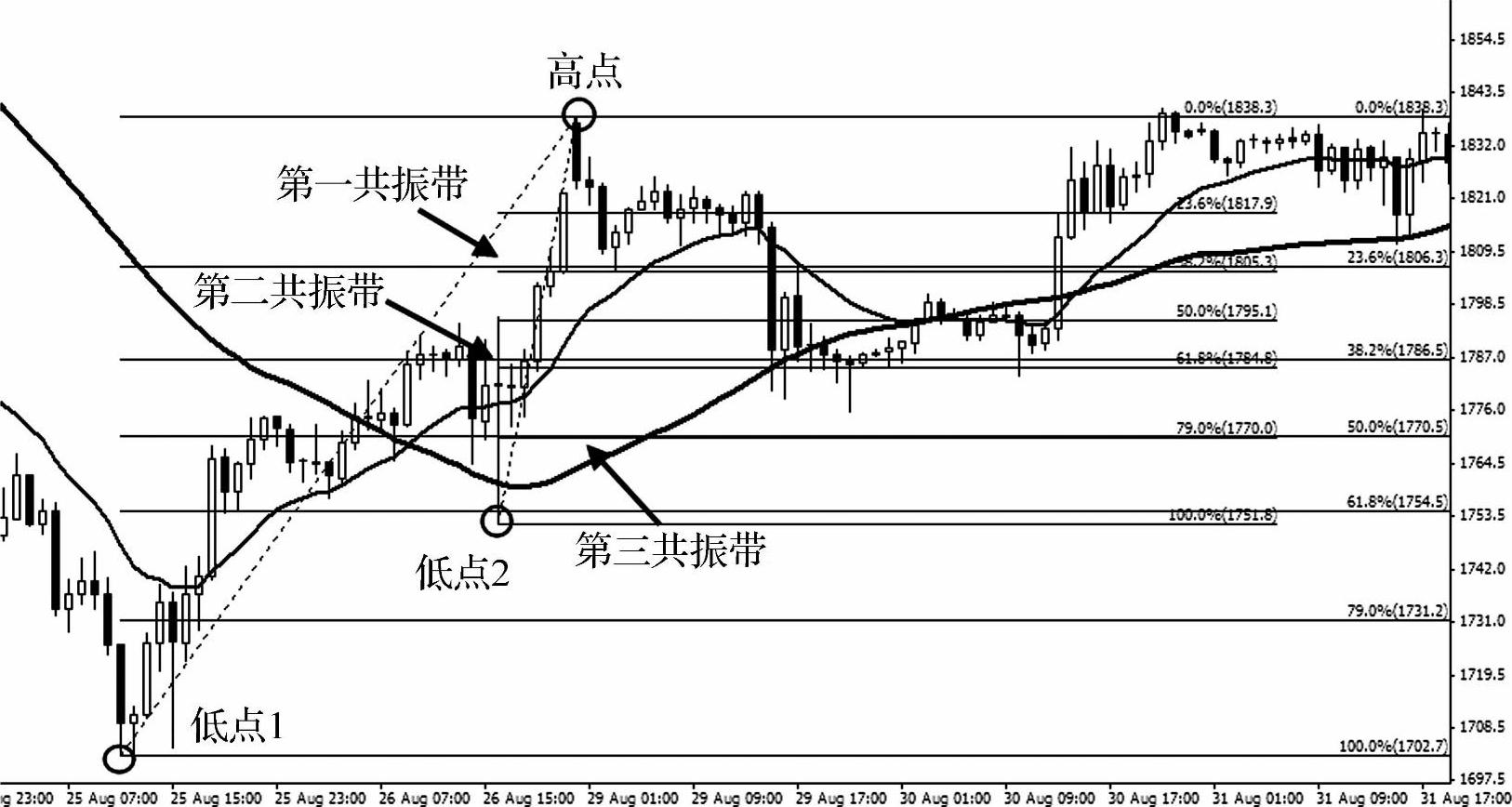

在前面介绍斐波那契回调线的正确作法时,我们就提到过可以根据行情选择不同的出发点作出不同的斐波那契回调线(终点不能变动),当然这些斐波那契回调线都必须是正确的。当作出两条斐波那契回调线时,我们就可以使用其密集区来寻找共振带,如图5-2O所示。

图5-20 斐波那契回调线的密集区

图5-2O为黄金小时图,我们用其说明斐波那契回调线密集区的使用方法。从图中我们可以看出,市场在下探至低点1附近时企稳向上,回调过程中创低点2,在低点2处市场再度企稳向上并创新高。市场在创新高后,再次开始回调,此时因为市场环境为上升趋势,我们寻找多头介入机会,故关注回调过程中的支撑作用。这时我们就可以利用斐波那契回调线密集区来寻找多头介入的重点关注区域。我们从低点1出发连接到高点作出第一条斐波那契回调线,从低点2出发连接到高点作出第二条斐波那契回调线,作出两条斐波那契回调线后我们就可以寻找共振区域。如图所示,两条斐波那契回调线共形成三个共振区域,三个共振区域代表着三个不同的支撑带。具体哪个共振区会有效,这和单根斐波那契回调线的使用方法基本一致,即当价格回调到第一共振区时我们要高度关注其可能的企稳向上从而建立多头头寸的机会。如果第一共振区并没有出现明显的K线企稳形态而是直接跌破该区域,那我们就要退守到第二共振区域。如果在第三共振区出现明显的K线企稳形态,我们就要关注可能的多头机会;如果第二共振区并没有出现明显的K线企稳形态而是直接跌破该区域,那我们就要退守到第三共振区域。如果在第三共振区出现明显的K线企稳形态,我们就要关注可能的多头机会。

从图5-2O中我们可以看出,市场在第二共振区域附近先是收出刺透形态,随后小阴小阳连续调整并且都受到该区域的支撑,所以我们要高度关注在该位置附近可能的做多机会。可以看出在一系列的调整之后,市场以一根大阳线再度展开了上攻走势,在大阳线收出之时,我们可以伺机介入多头头寸。

这里仍需说明的是,当回调幅度过深,从而导致趋势发生反转的时候,我们的多空思路可能就需要调整,不能再一味凭借回调位共振区和蜡烛形态做多或做空,但斐波那契线共振区的支撑或阻力作用仍值得我们关注。

上面的例子是斐波那契回调线密集区在上升趋势中的应用,在下降趋势中可以按同样的方式使用,不过与上升趋势中不同的是其寻找的是回调压力位而不是支撑位,寻找的是做空时机而非做多交易机会。在下降趋势中的实例我们不再给出。

(5)斐波那契回调线23.6%回调位重点使用环境

前面我们提到过,在斐波那契回调线中23.6%、38.2%、5O.O%、61.8%和79.O%五个数值线都应该关注,但往往应用较多的是38.2%、5O.O%和61.8%三个数值线。我们在这里单独对23.6%回调位作一讲解。

一般而言,23.6%回调位具有支撑或阻力作用,在交易中应给予关注,但通常其重要性和有效性不如38.2%、5O.O%和61.8%三个回调位。需要注意的是在某些情况下其应得到重点关注,23.6%回调位在某些情况下的重要性和有效性可能会超过38.2%、5O.O%和61.8%三个重点回调位。

当行情是较为强势的单边行情或整个波段的运行幅度较大时,我们就要重点关注23.6%回调位。

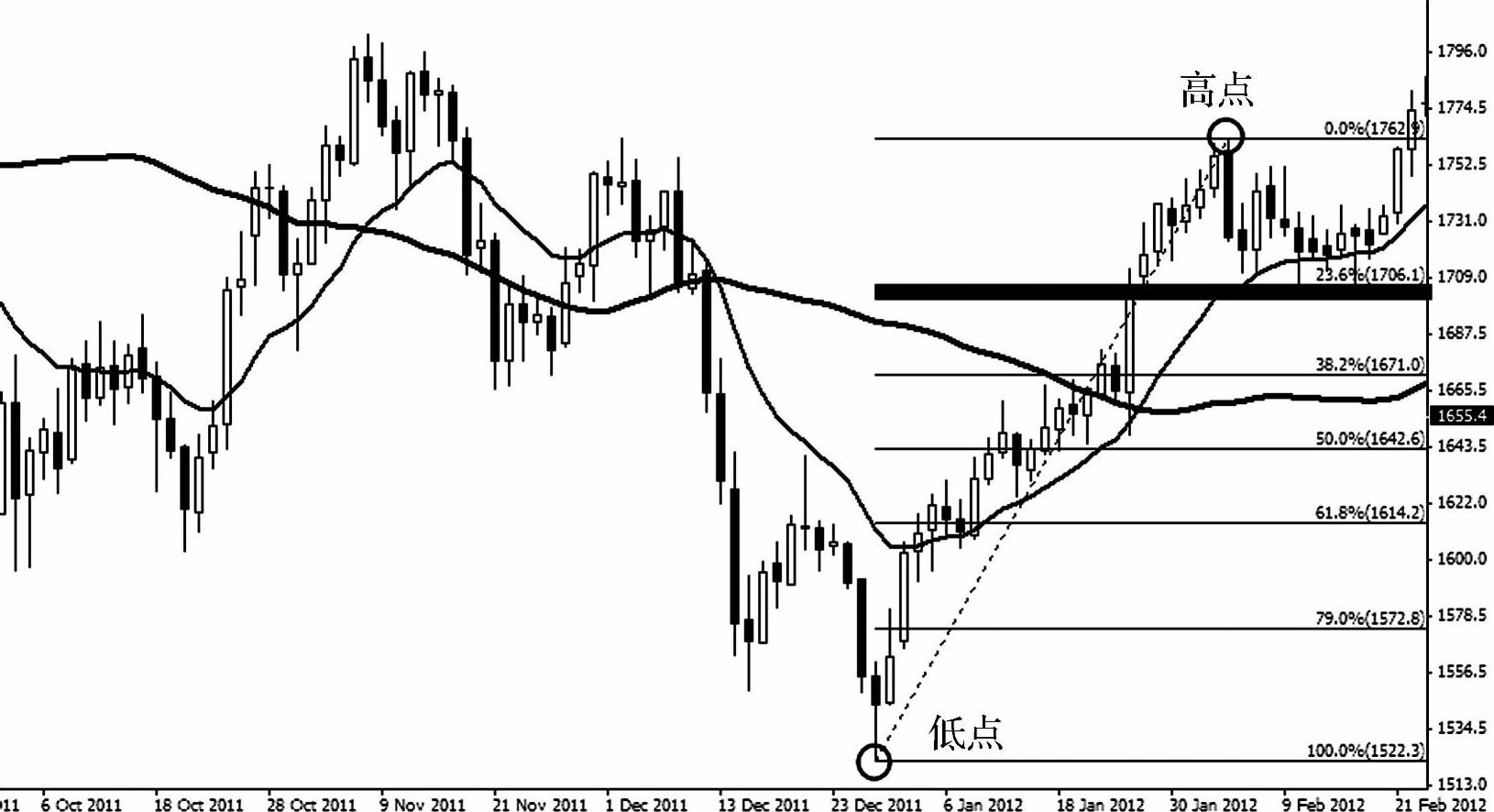

图5-21为黄金天图,可以看出价格从低点1522上涨至高点1762是一波幅度为24O美金的单边行情,上涨过程中基本没有较为明显的回调,这说明多头极为强劲。当到达高点1762一带后,在高位收出向下吞没形态,价格开始回调。在此种情况下我们应高度重视23.6%回调位的支撑作用,可以看到之后价格就是到了23.6%回调位时出现连续的K线企稳形态的,随后价格再度突破高点1762位置。

图5-21 斐波那契回调线23.6%回调位重点使用环境

这里需要指出的是,当行情是较为强势的单边行情或整个波段的运行幅度较大时,23.6%回调位应得到我们的高度关注。但这并不意味着它一定有效,此时38.2%、5O.O%和61.8%回调位依旧是应该关注的重点位置;如果23.6%回调位一旦失守,那么就按先前介绍的方法退守至38.2%回调位。

(6)利用斐波那契回调线寻找目标位

斐波那契回调线一般是用来寻找回调位而非目标位,但是由于时间周期的不同,大级别周期的回调位就可以用作小级别周期进行短线操作的目标位。使用斐波那契回调线寻找目标位的本质依然是利用该线寻找回调位,只是使用的周期发生了转变。

一般来说,较大级别周期图形回调的空间如果较大,其就为短线交易者提供了足够的交易空间,因为斐波那契回调线的各数值线都具有一定的支撑或压力作用,短线交易者可视具体情况将这些数值线所代表的支撑或压力位作为短期目标位,如图5-22所示。

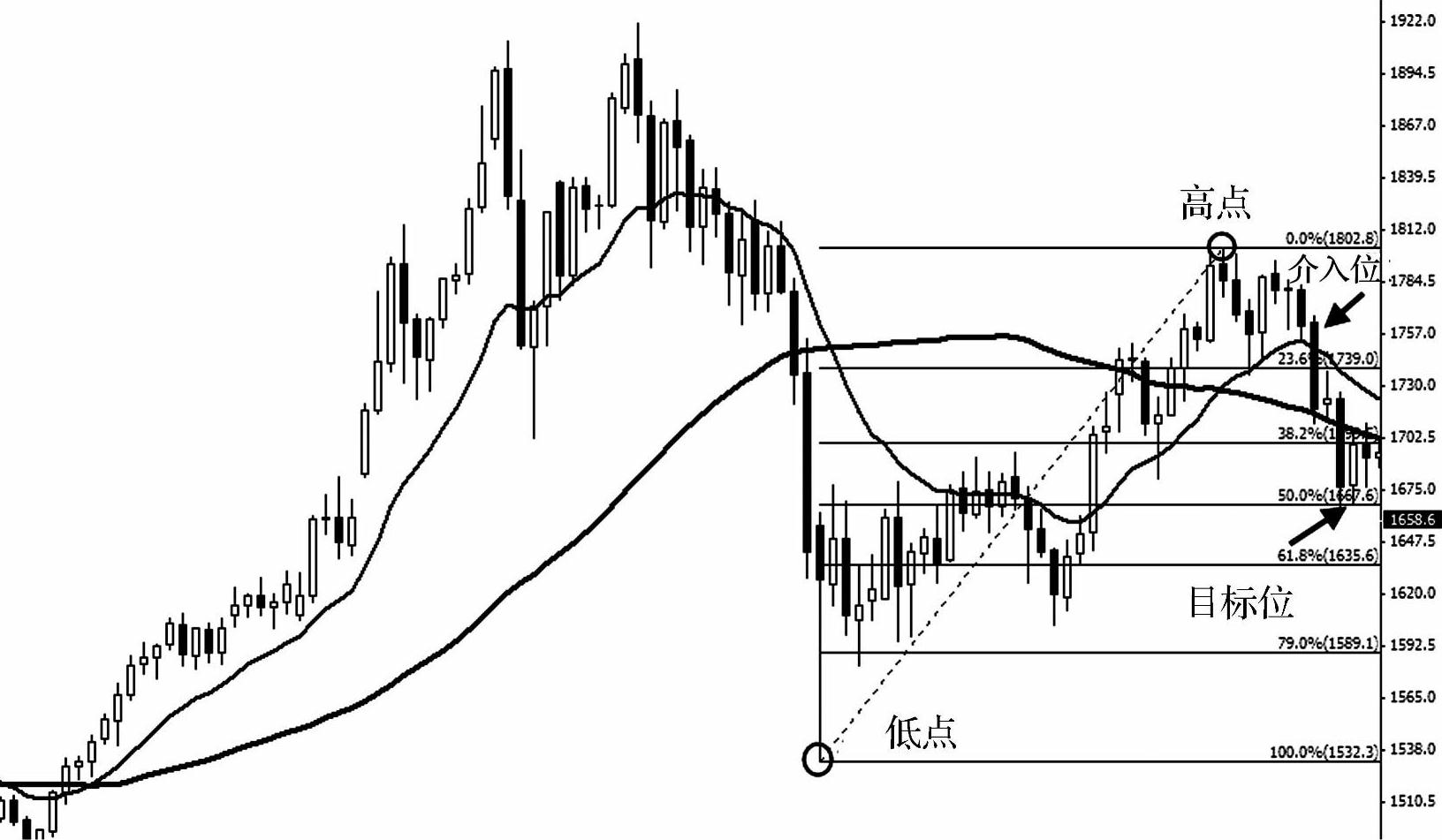

图5-22 利用斐波那契回调线寻找目标位

图5-22为黄金天图,我们利用该图说明如何使用斐波那契回调线寻找目标位。如图所示,黄金在大跌至低点1532一带后企稳向上,并最终到达高点18O2,到达高点后价格开始回调。我们从低点1532出发连接到高点18O2作出一条斐波那契回调线。通过分析我们判断出黄金将有更多回调,特别是在连续的K线反转形态和短线上升趋势线跌破的情况下。趋势交易法强调“顺势而为”,而“顺势而为”在该时期内就是应该顺回调之势,而非一味地逢低买入;实际上该图为天图,其下方可能回调的空间对短线来说已经足够大,所以我们可以在这段回调空间中进行一些短线空头交易。

通过综合分析判断行情即将展开更多的回调,我们顺“回调之势”在高位介入短线空头。在这种情况下,我们就可以利用斐波那契回调线寻找目标位。如图5-22所示,当空头头寸介入后,我们的目标位可以暂定为38.2%回调位,当价格到达该回调位附近时,我们关注其可能的获利平仓机会,假如从更小级别周期看在该位置附近出现明显的企稳形态,那么我们的空头头寸就可以考虑获利平仓;如果市场并没有在38.2%回调位附近企稳而是坚决跌破(如上图情况),那么我们可以继续持有空头头寸,目标位从38.2%回调位调整至5O%回调位。当价格到达5O%回调位附近时我们关注其可能的获利平仓机会,假如从更小级别周期看在该位置附近出现明显的企稳形态,那么我们的空头头寸就可以获利平仓。以同样的方法,如果5O%回调位继续被跌破,我们就将目标位调整至61.8%回调位,如此往复,直到出现明显的企稳形态——我们获利平仓。在图5-22中,当行情到达38.2%附近时,市场并没有企稳,而是以一根坚决的大阴线跌破,此时我们将目标位调整至5O%回调位。可见市场在到达5O%回调位时受到明显的支撑,收出孕线形态,接下来的一天又收出探底之后的具有较长下引线的小阴线,此时我们就应该将持有的空头头寸平仓了结,当然也可以从更小级别的周期图寻找企稳形态进行平仓操作。

图5-22为上升趋势中如何使用斐波那契回调线寻找短线空头目标位。同样,在下降趋势中我们也可以使用斐波那契回调线寻找短线多头目标位,这里不再给出具体的例子。

上面我们详细介绍了斐波那契回调线的应用,接下来我们将重点介绍斐波那契线中另一极为重要的组成部分——斐波那契扩展线的应用。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。