2014年7月,远东宏信有限公司(以下简称“远东宏信”)旗下核心金融服务企业远东国际租赁有限公司(以下简称“远东租赁”)成功发行第三期资产证券化产品“远东租赁三期专项资产管理计划”,规模为20.40亿元人民币。作为行业内一家多次发行资产证券化产品的融资租赁公司,远东租赁不断刷新记录,与此同时,也为公司融资多元化、扩大直接融资比例,以及树立良好的资本市场形象夯实了基础。

本期资产支持证券发行规模为20.40亿元人民币,其中优先级为16.61亿元人民币,分为优先01级、优先02级和优先03级3个品种;次级档为3.79亿元人民币,由远东租赁全额认购。以下介绍“远东租赁三期专项资产管理计划”的具体情况,资料主要来源于《远东三期专项资产管理计划说明书》。

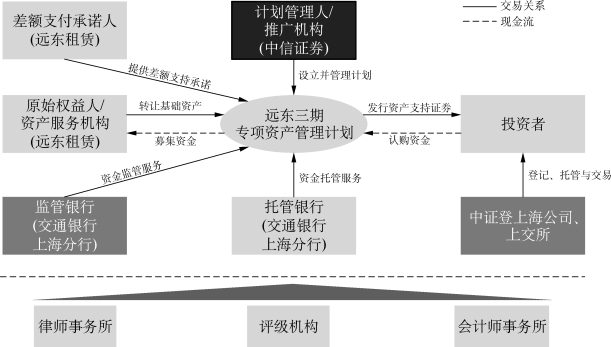

(一)交易结构

如图7-6-3所示。

本专项计划的交易流程如下:

(1)认购人通过与计划管理人签订《认购协议》,将认购资金以专项资产管理方式委托计划管理人管理,计划管理人设立并管理专项计划,认购人取得资产支持证券,成为资产支持证券持有人。

图7-6-3 “远东租赁三期专项资产管理计划”交易结构示意

(2)计划管理人根据与原始权益人签订的《资产买卖协议》约定,将专项计划资金用于向原始权益人购买基础资产,即原始权益人在专项计划设立日转让给计划管理人的、原始权益人依据租赁合同对承租人享有的租金请求权和其他权利及其附属担保权益。

(3)资产服务机构根据《服务协议》的约定,负责基础资产对应的应收租金的回收和催收,以及违约资产处置等基础资产管理工作。

(4)监管银行根据《监管协议》的约定,在回收款转付日依照资产服务机构的指令将基础资产产生的现金划入专项计划账户,由托管银行根据《托管协议》对专项计划资产进行托管。

(5)当发生任一差额支付启动事件时,差额支付承诺人根据《差额支付承诺函》将差额资金划入专项计划账户。

(6)在循环期内,计划管理人根据《资产买卖协议》的约定向托管银行发出付款指令,指示托管银行将专项计划账户内资金划拨至原始权益人指定的账户,用于购买基础资产。

(7)计划管理人根据《计划说明书》及相关文件的约定,向托管银行发出分配指令,托管银行根据分配指令,将相应资金划拨至登记托管机构的指定账户,用于支付资产支持证券本金和预期收益。

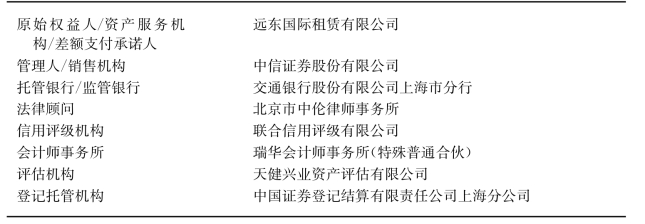

(二)主要参与机构

如表7-6-7所示。

表7-6-7 “远东租赁三期专项资产管理计划”主要参与机构

(三)原始权益人简介

远东租赁成立于1991年,2001年南迁上海陆家嘴,现注册资本10.12亿美元,是远东宏信有限公司(简称“远东宏信”)的全资子公司。

远东租赁是商务部监管的规模最大的融资租赁公司,净利润全行业第一,超过了银监会监管的金融系租赁公司。截至2014年末,远东租赁(远东宏信口径)注册资本为1 342 710 922美元(折合约人民币88.44亿元),资产规模达到1 107.26亿元人民币。远东租赁的主营业务为融资租赁,目前形成了以“医疗、印刷、航运、建机、教育、工业设备、纺织、电子”为代表的8大业务版块,客户基础超过10 000家,2014年净利润达到22.96亿元人民币,在包括金融租赁公司在内的全行业中排名首位。远东租赁获得中诚信国际信用评级有限责任公司的AAA评级,于2014年和2015年发行了两期中期票据和一期短期融资券。

远东租赁着重发展资产证券化业务,是国内首个发行资产证券化产品的租赁公司,2005年至2015年已成功发行了5期资产证券化产品,获得了投资者的充分认可。

2011年3月,远东租赁的母公司远东宏信在香港联交所上市。截至2015年6月末,远东宏信总资产超过1 193亿元人民币,净利润超过13.33亿元人民币。

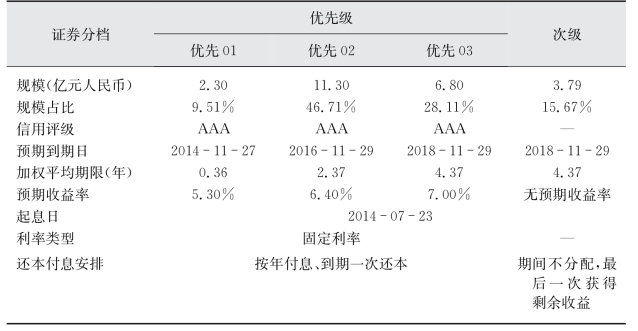

(四)产品结构

如表7-6-8所示。

表7-6-8 “远东租赁三期专项资产管理计划”产品结构

(五)合格标准与资产池情况

1.基础资产合格标准

本专项计划基础资产的选择遵循一定的筛选标准。在筛选基础资产时,未使用任何会对计划管理人受让基础资产产生重大不利影响的筛选程序,基础资产的质量在重大方面不低于远东租赁在其一般融资租赁业务过程中同类资产的平均水平,且在基准日、专项计划设立日和循环购买日:

(1)基础资产对应的全部租赁合同适用的法律为中国法律,且在中国法律项下均合法有效,并构成相关承租人合法、有效和有约束力的义务,原始权益人可根据其条款向承租人主张权利。

(2)原始权益人已经履行并遵守了基础资产所对应的任一份租赁合同。

(3)同一租赁合同项下剩余未偿的租赁本金、利息及其他款项全部入池。(www.daowen.com)

(4)基础资产为原始权益人正常、关注、次级、可疑、损失5级分类体系中的正常类。

(5)租赁合同中的承租人系依据中国法律在中国境内设立且合法存续的企业法人、事业单位法人或其他组织。

(6)原始权益人合法拥有基础资产,且基础资产上未设定抵押权、质权或其他担保物权。

(7)基础资产可以进行合法有效的转让,且无需取得承租人或其他主体的同意。

(8)基础资产所对应的任一份租赁合同项下的到期租金均已按时(含7天宽限期)足额支付,无违约情况。

(9)原始权益人对租赁物件享有合法的所有权,是租赁物件的唯一合法所有权人。

(10)原始权益人已按照租赁合同约定的条件和方式支付了租赁合同项下的租赁物件购买价款(原始权益人有权保留的保证金、应由承租人承担的部分、购买价款支付义务未到期或付款条件未满足的除外)。

(11)租赁物件上未被设定抵押权、质权或其他担保物权。

(12)除以保证金冲抵租赁合同项下应付租金外,承租人在租赁合同项下不享有任何主张扣减或减免应付款项的权利。

(13)基础资产或租赁物件不涉及国防、军工或其他国家机密。

(14)基础资产或租赁物件不涉及诉讼、仲裁、执行或破产程序。

(15)担保人均系依据中国法律在中国境内设立且合法存续的企业法人。

(16)根据租赁合同,相关租赁物件均已按照租赁合同的约定交付给承租人并已起租。

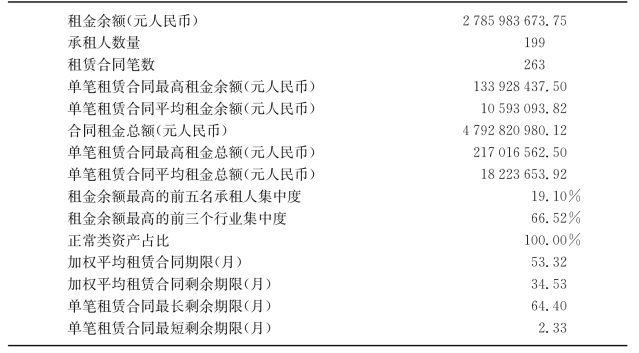

2.资产池情况

初始资产池涉及原始权益人与199个承租人签署的263笔租赁合同。截至基准日(2013年12月24日),初始资产池的未收租金总额约为27.86亿元人民币,其中未收本金总额约为25.03亿元人民币,初始资产池统计信息如表7-6-9所示。

表7-6-9 “远东租赁三期专项资产管理计划”资产池基本情况

(六)信用增级措施

1.优先/次级分层

本专项计划对资产支持证券进行了优先/次级分层,优先级资产支持证券享有优先受偿权,待其预期收益、本金全部清偿完毕后,剩余专项计划资产再分配给次级资产支持证券持有人即远东租赁。

本期资产支持证券通过优先级/次级的偿付次序安排实现了资产池现金流对优先级资产支持证券本金和预期收益的超额覆盖,从而降低了优先级资产支持证券的信用风险。

2.现金流超额覆盖

本期初始入池基础资产未偿本金共计250 285.43万元人民币,本期资产支持证券(优先级资产支持证券及次级资产支持证券)发行规模共计241 891.50万元人民币。

基础资产计划回收现金流本金合计是本期发行证券规模的1.03倍,超出的8 393.93万元人民币本金对本期资产支持证券的偿付形成一定超额覆盖,从而进一步降低了优先级资产支持证券的信用风险。

3.差额支付承诺

远东租赁作为差额支付承诺人,将按照《差额支付承诺函》的条款与条件,对优先级资产支持证券的各期预期收益和全部未偿本金余额的差额部分承担不可撤销及无条件的补足义务。

远东租赁资产规模较大,营利能力较强,主体信用状况(AAA)良好,其提供的差额支付承诺形成了较强的信用支持。

4.保证金支持

远东租赁与承租人签署租赁合同时一般会要求承租人交付一定的保证金。本期资产池内入池资产剩余保证金共计40 315.89万元人民币,占入池资产未偿本金余额的16.11%。

当评级机构给予远东租赁的主体长期信用等级低于AA+级时,远东租赁应将其届时持有的承租人或第三方交付的全部保证金转付至专项计划账户,并由托管银行记入保证金科目。保证金可用于抵扣租赁合同项下承租人的应付款项,从而对优先级资产支持证券形成了一定的信用支持,且随着入池资产本金的偿还,保证金的支持程度将逐步提高。

(七)项目特色小结

(1)国内首个设置循环购买结构的租赁资产证券化项目。在循环期内,计划管理人以专项计划资金向原始权益人循环购买新的基础资产。循环购买结构解决了期限错配的问题,有效防范承租人提前退租或基础资产产生的现金流增加带来的再投资风险,提高资金使用效率。

(2)国内首个设置了产品期限回拨选择权条款的资产证券化项目。计划管理人有权在优先级资产支持证券01、优先级资产支持证券02和优先级资产支持证券03的初始发售规模之间进行全额回拨,即减少其中一个或两个优先级资产支持证券品种的发行规模,同时对其他优先级资产支持证券品种的发行规模增加相同金额。回拨选择权可以降低发行时点的不确定性。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。