(一)监管机构不同

金融租赁公司目前在银行间债券市场发行信贷资产证券化产品,监管机构为银监会和中国人民银行;非金融租赁公司目前在交易所市场和机构间报价系统发行企业资产证券化产品,证监会不对具体项目进行审批,挂牌管理机构为上海证券交易所、深圳证券交易所或机构间私募产品报价与服务系统(以下统称为“交易所市场”),备案机构为中国证券投资基金业协会(以下简称“基金业协会”)。

(二)特殊目的载体不同

由于监管机构和发行市场的不同,银行间市场和交易所市场的租赁资产证券化特殊目的载体(SPV)有所不同,银行间市场的SPV为信托计划,通过特殊目的信托(SPT)实现了基础资产的真实出售与破产隔离。交易所市场的SPV为证券公司或基金子公司设立的资产支持专项计划,专项计划资产独立于原始权益人、管理人、托管人及其他业务参与人的固有财产。

此外,两类产品的登记托管机构也有所区别,银行间市场为中债登,交易所则为中国证券登记结算公司或报价系统。

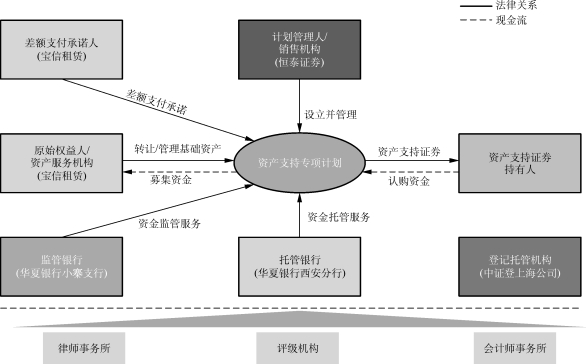

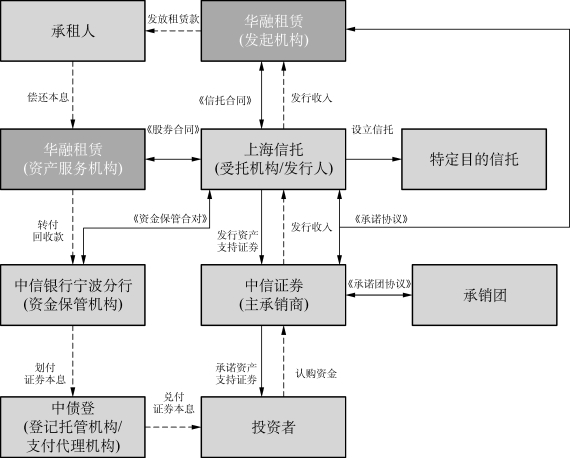

(三)增信方式不同

在增信措施方面,银行间市场租赁资产证券化一般采用优先/次级分层、超额抵押、超额利差等内部增信方式,而交易所市场租赁资产证券化除采用以上内部增信方式外,一般还会引入差额支付承诺、第三方担保的外部增信措施,增信方式更加多元化,如图7-1-1和图7-1-2所示。(www.daowen.com)

图7-1-1 企业资产证券化模式的租赁ABS交易结构示意(以宝信租赁一期为例)

图7-1-2 信贷资产证券化模式的租赁ABS交易结构示意(以华融租赁一期为例)

(四)投资者群体不同

银行间债券市场的投资人主要是银行,在银行间发行资产证券化债券,相当于一家银行的信贷资产由另外一家银行购买,造成银行信贷资产的互持。这样,信贷风险还是积聚在银行内部,会带来比较大的系统性风险。而在交易所市场,由于债券的购买人为基金、保险和境外投资者,可以分散风险。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。