在明白了应收账款的概念及基本定义后,以应收账款为基础的资产,不管是通过“保理业务”或“企业资产证券化”的方式去进行融资来看,其本质都是“应收账款”,我们应该要穿透业务模式、直接透视应收账款资产与一般的信贷资产或其他抵押贷款所形成的资产会有哪些区别与优缺点,它的风险特性为何?本节将仔细地探讨应收账款资产的特性与风险点。

首先应收账款资产属于“资产支持性”的融资贷款产品,它的风险评估决策重点在很大程度上取决于通过正常贸易背景下商品的流转所能收到的应收账款额,因此其关注焦点从评估借款人的现金流转能力转移到了评估应收账款等担保品的价值。

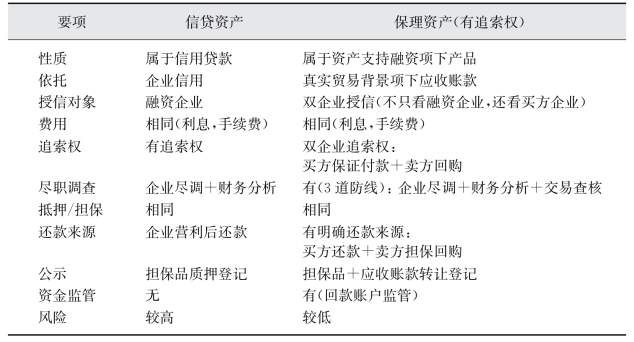

如果借款人被清算,那么借款人担保物(应收账款)变现所获得的现金,将首先用于偿还资金。相反,传统信用贷款或抵押贷款完全是基于企业对未来的经营绩效而定,如果企业经营成功,此笔贷款融资资产就能收回本金和利息;反之,企业经营不善,它们能收回的资金就很少,并蒙受损,这种先有了获利后才能偿还贷款的融资模式,相对的风险就较高。将“信贷资产”与“保理资产”(有追索权)这两种资产分别比较,如表4-2-1所示,这样就容易了解了。

表4-2-1 信贷资产与保理资产(有追索权)的比较

(www.daowen.com)

(www.daowen.com)

在传统信贷关系中,在得到借款人的财务报表之前,是无法察觉企业的财务状况是否恶化、有无重大变化,而真正到发现危机的时候,早已错过了最佳的财产处置与权利保护时机。

而基于应收账款资产的设计是基于企业营业活动的一个环节,因此透过操作应收账款资产管理流程,可以随时检视企业营运上之变化,亦可随时掌握企业最实时之营运发展现况。这个环节设计的主要核心是能够透过应收账款及交易的核查,推估企业的营业收入及获利能力变化,也可以据此识别出借款人风险状况的变化情况并及时进行干预,以防止更多风险出现。

举例来说,如果企业的现有客户出现财务境况恶化并开始出现滞付时,或企业成长性衰退导致应收账款减少,或应收账款天数产生巨大的变化,或产品质量出现问题有“退货”情况发生时,则此笔应收账款的兑付就一定会出现金额或支付时间的差异,导致到期不能准时及完整的支付,所有上述的原因都在应收账款资产的监控流程中即时暴露出来,可以有效地提前预防及处置。

在严谨的应收账款资产融资业务中,借款人会经常与交易双方的企业保持联络,通过现场审计、尽职调查、应收账款核对和其他担保物监控方式能在第一时间排除欺诈动机所产生的风险,同时,也可通过借款人的资金流向进行定向支付或回款账户的监管,以预防借款人将此资金挪为其他用途,造成不可预期的风险出现,而形成一种特有的防范机制。这与传统信贷业务也是截然不同的。

除了这些优点外,还可以总结出下述5大应收账款资产的风险特性。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。