(一)注册公司井喷增长

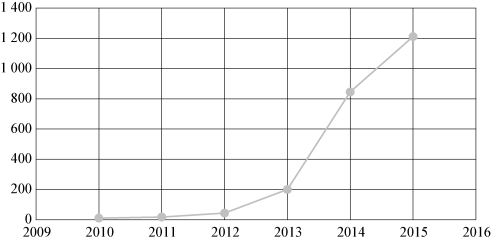

随着商务部2012年下半年在我国部分地区开展商业保理试点以来,我国商业保理行业呈现出井喷式发展态势。2012年传统商业保理创下了至少100亿元人民币以上的营业额。发展迄今,根据中国服务贸易协会商业保理专业委员会发布的《2015中国商业保理行业发展报告》(以下简称《报告》),截至2015年12月31日,全国共有注册的商业保理企业2 514家,其中,2015年新设立的商业保理公司1 294家,新增企业数量是2014年的1.44倍,如图3-2-4所示。数据显示,保理公司数量和融资余额均实现了飞跃。截至2015年年底,全国注册成立商业保理公司及分公司共计2 514家,其中法人企业2 346家、分公司168家,其中2015年注册成立商业保理公司1 211家、分公司83家,新增数量较2014年增长43.3%,是2012年成立公司数量的27.66倍。

图3-2-4 2010—2015年全国新增商业保理公司注册数(单位:家)

(数据来源:《2015年中国商业保理行业发展报告》)

就总体规模而言,2015年我国商业保理融资业务量超过2 000亿元,较2014年增长了1.5倍。《报告》预测,到“十三五”末,我国商业保理业务规模将达到人民币万亿元级,约占到中国整个保理市场的1/3,届时商业保理将成为我国贸易融资和风险管理领域不可或缺的重要产业。显而易见,在过去两年里国有大中型银行才是中国保理这个行业的代表,在保理这个市场上商业保理公司只是一个微不足道的小角色。而在国际保理市场上,商业保理公司与银行保理却并非这种龙套与主角的关系,例如,在欧美的保理市场上,商业保理显得更有活力,并且取得了很好的成绩。公正地说,商业保理在中国是一种新事物,还不被重视,甚至可以说受尽了歧视待遇,缺乏政策的阳光雨露,在夹缝中求生存。在这种大环境下,商业保理公司却仍然顽强地发展,这说明了商业保理是充分适应市场的。有理由相信,只要改善发展环境,中国的商业保理行业将会飞速地发展起来。

(二)行业整体还处在起步阶段

2015年全国商业保理业务量超过2 000亿元人民币,融资余额约在500亿元人民币,是2014年数据的2.5倍,值得注意的是500亿元人民币的规模,整体来看仍相对较小。因此从这个统计数字来看,尽管商业保理行业成为近年来投资热点,商业保理企业数量呈现爆发式增长,各种创新和亮点频现,但绝大多数公司成立时间尚短,还没有正式开展业务,已开业的公司业务规模也较小,行业整体还处在起步阶段。

根据各地商业保理协会提供的数据,目前深圳前海地区注册企业开业比例约为15%,其他地区商业保理公司开业比例平均在50%,据此推算,全国已开业的商业保理公司数量约在500家左右,约占已注册企业的20%,其中90%仍处在起步阶段,只有10%的企业(约50家)进入成长期(年保理业务量超过10亿元人民币)。

按照总体开业比例的20%计算,500余家已经开业的商业保理公司2015年大约服务了31 500家中小企业,平均每家中小企业客户获得的保理融资额为635万元人民币,商业保理正在成为中小企业融资的重要渠道之一。

(三)融资模式创新取得突破

资金瓶颈一直是制约商业保理公司发展的重要问题。除少数具有国企、央企、上市公司、集团公司背景的保理公司外,大量具有民营企业背景的保理公司很难从银行获得授信。随着国家健全多层次资本市场、实行资产证券化备案制和鼓励互联网金融发展等政策措施的落地,2015年商业保理公司在融资渠道方面取得了重大突破。2015年12月14日,上海成也商业保理股份有限公司新三板挂牌申请获得批准,并于当日公开转让,鑫银保理、渤海保理也相继申请新三板挂牌;摩山保理一、二期,方正保理等企业成功实现“保理资产证券化”。这些为构建保理资产转让生态系统、提高保理资产转让效率、降低交易成本做出许多的创新亮点。

(四)行业发展存在的主要问题(www.daowen.com)

毋庸讳言,在行业快速发展的同时,仍然面临着很多困难,存在着许多亟待解决的问题。

1.行业规模仍然较小,市场认知度尚需提高

尽管商业保理行业成为近年来的投资热点,商业保理企业数量呈现爆发式增长,各种创新和亮点频现,但绝大多数公司成立时间尚短,还没有正式开展业务,已开业的公司业务规模也较小,行业整体还处在起步阶段。

2.专业人才匮乏,人员流动性大、成本较高

商业保理行业起步晚、发展快,人才缺口巨大,目前行业人员基本都是转行而来,大多没有接受过系统化培训,各商业保理企业主要通过边干边学在实践中培养;同时,现有从业人员素质参差不齐,企业间相互挖人现象普遍,人员流动频繁,导致有经验人才的雇佣成本上升,制约了行业的持续健康发展。亟需加大人才培养力度,引导人才有序流动。

3.信用体系不健全,风险管理存在难点

经济下行期市场风险加大,企业因坏账、拖欠而导致的资金链断裂、破产倒闭、跑路现象层出不穷,经营环境对商业保理公司来说极为不利。商业保理公司的抗风险能力无法与银行相比,加上行业信用信息交换系统尚未健全、与人行征信系统尚未对接,自身团队保理业务及风控经验不足,难以较好地把控风险。

4.保理公司业务范围仍需拓展

完整的商业保理服务应该包括客户信用调查与评估、应收账款管理与催收、应收账款融资、买方坏账担保等一系列综合服务,而目前商业保理公司主要开展的是融资业务。因业务单一、盈利空间有限、抗风险能力弱,部分业务开展较好的保理公司因资本金十倍杠杆限制,也到了需要开发非融资类保理业务的阶段。

5.政策法规环境有待改善

国家层面的政策法规尚属空白。商务部主导的《商业保理企业管理办法》仍未出台,相关税收、外汇和财政支持政策还无从谈起,最高院关于保理适用法律相关意见仍在研究。同时,随着试点地区增多,各地主管部门都出台了相应的监管和优惠政策,但也出现了政策不统一、不规范的问题。在是否需要前置审批、税收政策、杠杆率、与商票业务的结合、与互联网金融机构的合作等方面出现了很多模糊认识和不规范的做法,仍需进一步明确或完善。

6.行业监管协调机制需要加强

目前,我国银行保理和商业保理并存,二者所开展的业务并无本质区别,双方的合作虽在加强,但分属不同的监管体系;除与银行、证券、保险等传统金融机构的合作不断加深以外,商业保理与融资租赁、互联网金融、小贷担保等新金融机构之间呈现出业务交叉、不断融合的趋势,甚至是你中有我、我中有你;不同的试点地区,监管政策也不尽相同,这就使得行业监管变得更加复杂,风险因素增加。因此,不论出于风险防控还是出于推动保理业务健康发展的角度,都需要商务部门与地方政府和金融监管部门之间建立密切的监管协调机制,以形成有效的行业监管。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。