(一)发展历程介绍

美国是资产证券化的发源地,也是全球最大、最发达的证券化市场。美国资产证券化的发展可以分为4个阶段:20世纪30年代经济大萧条时期至60年代末期(起步期);20世纪70年代初期至80年代中期(成长期);20世纪80年代中期至2007年8月次贷危机爆发(繁荣期);2007年8月至今(转型期)。

在20世纪70年代之前,资产证券化在美国并无太大进展,但是住房抵押贷款从中短期气球型贷款[1]向标准化长期贷款的转型和贷款转让二级市场的建立为抵押支持债券或者抵押贷款证券化(Mortgage-backed Security,MBS)的发展奠定了基础。20世纪70年代初期至80年代中期,是资产证券化在美国孕育成长的时期,作为典型代表的MBS逐步完善并初具市场规模,同时新型的MBS创新产品开始出现。MBS产生的标志为1970年政府国民抵押贷款协会(Federal National Mortgage Association,FNMA)首次发行住房抵押贷款转付证券[2]。1983年,联邦房贷抵押贷款公司(Federal Home Loan Mortgage Corporation,FHLMC)首次将住房抵押贷款转付证券的现金流切割并发行多组期限的产品,即抵押担保债务凭证(Collateralized Mortgage Obligation,CMO)。1986年,CMO又衍生出两种新的金融工具,即纯利息产品(Interest Only,IO)和纯本金产品(Principal Only,PO)。同年,美国国会通过了《税收改革法案》,诞生了一个新的资产证券化载体——金融资产证券化投资信托(Financial Asset Securitization Investment Trust,FASIT),这种证券化载体可以避免双重征税,也使证券化资产的范围从单纯的不动产抵押贷款扩大到多种金融资产。20世纪80年代中期至2007年8月,资产证券化逐渐走向成熟,开始在各个领域大量运用,各种资产支持证券(Asset-backed Security,ABS)产品不断涌现,基础资产类型包括:信用卡贷款、汽车贷款、学生贷款和住房权益贷款[3]等。20世纪90年代中期,担保债务凭证(Collateralized Debt Obligation,CDO)开始推出,包括担保贷款凭证(Collateralised Loan Obligation,CLO)和担保债券凭证(Collateralised Bond Obligation,CBO)。

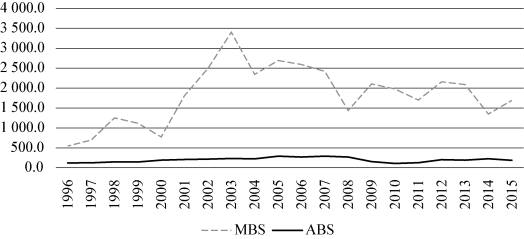

次贷危机爆发后的一段时间内,美国资产证券化产品(包括MBS和ABS)的发行规模急剧下降(见图2-2-1),据美国证券业与金融市场协会(Securities Industry and Financial Markets Association,SIFMA)统计,2008年市场发行规模由2007年的2.74万亿美元下降到1.54万亿美元;但在经历短暂萧条后,美国证券化市场又重焕生机,2009年市场发行规模为2.17万亿美元,同比增长40.90%。2015年美国资产支持证券发行规模为1.9万亿美元,截至2015年末存量规模达到10.1万亿美元,其中存量规模中MBS占有绝大部分市场份额,占资产证券化业务总规模的86.2%,ABS约为1.39万亿美元,占比13.8%。

图2-2-1 美国近20年资产证券化存量规模变动趋势(单位:10亿美元)

(数据来源:SIFMA,Wind资讯)

市场结构如下。

(1)发起机构类型。对于MBS和ABS两种类型产品来说,发起机构的类型主要包括:①住房抵押贷款支持证券(MBS):房地美、房利美、吉利美、住房专业银行及储蓄机构;②资产支持证券(ABS):商业银行、汽车金融公司、信用卡公司、融资租赁公司、消费金融公司、人寿保险公司、知识产权拥有者等。

美国市场的ABS产品对于中国目前的借鉴意义较大。1985年3月,美国一家佩斯里金融租赁公司(Sperry Lease Finance Corporation,现改称Unisys)发行了世界上第一只资产支持证券。1985年5月,美国马林米德兰银行(Marine Midland)紧随其后,发行了全世界第一笔以汽车贷款作为基础资产的资产支持证券。1997年,超级摇滚歌星大卫·鲍伊将其在1990年以前录制的25张唱片的预期版权(包括300首歌曲的录制权和版权)许可使用费证券化,于1997年发行了鲍伊债券(Bowie Bonds),为其筹集到5 500万美元,开启了知识产权证券化之门。

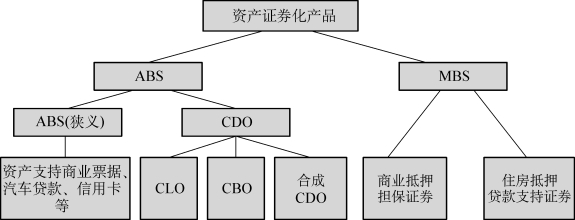

(2)基础资产及产品类型。美国资产证券化的基础资产类型非常丰富,主要包括贷款、应收账款、收益权、知识产权类、租赁收入、保险费收入等。但从产品类型来说主要分为两大类,一类是MBS(基础资产为个人住房抵押贷款),另一类是ABS(基础资产为个人住房抵押贷款之外的其他基础资产类型),其中MBS占据绝对主导地位(2015年末存量占比90.15%),其次是ABS(2015年末存量占比9.85%)。MBS中政府担保类MBS,如政府国民抵押协会(Government National Mortgage Association,GNMA)、FNMA、FHLMC等占据80%以上的市场份额;ABS可以分为狭义的ABS和CDO两大类别,狭义的ABS一般是指以汽车贷款、学生贷款、信用卡应收款等为基础资产的证券化产品(见图22 2),而CDO又分为信贷资产证券化(CLO)和市场流通债券的再证券化(CBO),CLO的基础资产是高收益贷款或杠杆贷款,CBO的基础资产以公司债券为主。

图2-2-2 美国资产证券化产品的主要分类

(资料来源:恒泰证券整理)

(3)SPV类型。美国资产证券化的特殊目的载体(Special Purpose Vehicle,SPV)主要包括3种类型,即:信托型SPV(Special Purpose Trust,SPT)、公司型SPV(SPC)和合伙型SPV。

①SPT模式:信托制度所包含的天然的风险隔离机制以及税收优势,使得SPT成为美国资产证券化的典型模式。

②SPC模式:该模式具有如下优势:(ⅰ)可以拥有证券化基础资产的实质所有权,把一个或一组发起机构的基础资产加以证券化,这些证券化资产可以彼此相关也可毫无联系;(ⅱ)可以扩大资产池的规模,摊薄证券化交易费用;(ⅲ)可以对资产产生的现金流进行灵活的分割组合,发行不同档次或支付来源的多种类型的证券;(ⅳ)可以在多次的证券化融资中被反复使用。

③合伙型SPV:合伙形式通常为有限合伙,即指发起机构将拟证券化资产让与合伙型SPV,由其发行可上市流通的证券,投资者购买该证券而成为有限合伙人。有限合伙型SPV的缺点在于风险隔离方面相对欠缺,且合伙份额的转让受到严格限制,增加了证券化的操作难度,这类模式被运用的程度不高。

(4)投资者结构。美国资产证券化市场中投资者类型非常丰富,如MBS具有期限长、收益率高、风险小和流动性强的特点,养老基金、共同基金、保险公司等机构投资者一直是其主要买家;其次为商业银行及其他存款机构、境外投资者等。对于ABS,其高收益和期限分档的特点吸引了众多机构投资者,包括货币市场投资者、共同基金、对冲基金、商业银行投资组合、保险资金和长期养老基金等。

(二)新型资产证券化模式介绍

资产证券化发展到今天,无论是技术还是交易的基础资产都和当初不可同日而语。最早出现的证券化资产是按揭资产,是银行信用资产。随后从20世纪80年代中期开始,一系列非按揭银行信用和非银行信用相继出现在资产证券化行列中,主要包括银行的商业货款和企业之间的商业信用,如银行商业货款、住房贷款、汽车货款、学生货款、信用卡应收款、融资租赁应收款、企业应收款,等等。目前在资产证券化市场中,这些类型资产的证券化产品仍然占据主要地位。

美国资产证券化市场的发展对全球市场产生了较大影响,20世纪90年代以后发展起来几种新型资产证券化方式,如整体企业证券化(whole business securitization)、风险证券化(risk securitization)和合成证券化(synthetic revenue securitization)等,证券化对象已不再是传统的信用资产或信用契约关系。

整体企业证券化就是以整体企业为资产,运用资产证券化技术,设立SPV发行证券并用企业产生的现金流偿付发行的证券。在整体企业证券化中,证券化发起企业在证券化后只处于经营者的地位,不再享有所有权。一旦出现原始权益人即经营者无法胜任原有企业管理的情况,SPV就可以接管原企业并重新选择管理者。整体企业证券化于20世纪90年代发端于英国,目前这一市场也在不断扩展。最新的交易包括方程赛(Formula I)、蜡像馆(Madame Tussaud's Museum)、伦敦城市机场(London City Airport)和酒馆(Pubs)等。

风险证券化(risk securitization)是保险市场上风险的再分割和出售过程。这也是利用资产证券化的技术,使保险市场上的风险得以被分割和标准化,从而进入资本市场,这是对资产证券化创新的拓展。在保险证券化交易结构中,保险公司向SPV购买再保险,将风险转移给SPV,SPV向资本市场上的投资者发行证券化产品,将风险转移到资本市场,同时将筹集的资金放在信托账户中进行投资。若风险发生,信托账户支出保险索赔,余额支付投资者;若风险没有发生,信托账户支出证券化产品投资者的本金和利息。目前,这方面的证券化主要有灾难性保险风险证券化(catastrophe insurance risk securitization)、天气风险证券化(weather risk securitization)等。

合成型资产证券化(synthetic collateralized debt obligation)作为传统资产证券化与信用衍生品特性相结合的金融创新,现已成为发达国家商业银行转移信贷风险的一种常见结构金融技术。与以真实出售的形式将基础资产转移到发起人资产负债表之外的传统型资产证券化不同,合成型资产证券化并没有实现表内资产的实际转移,而是运用了信用违约互换、总收益互换等信用衍生产品转移了资产的信用风险。

整体企业证券化、风险证券化和合成证券化相对来说只占资产证券化市场的很小一部分。理解这些证券化形式首先必须理解传统的资产证券化模式。整体企业证券化和风险证券化同传统证券化的主要区别在于资产的类别,交易结构、法律基础大致是一样的;合成证券化不同的地方主要在于基础资产的不出表及信用衍生物的运用。

不同的资产类别肯定会在证券化具体交易结构设置上带来一些差别,所以一些国家或地区很重视不同证券化品种之间的区分与规范。比如我国的台湾地区,法规标题就清楚地表明其立法所适用的资产证券化业务按照基础资产的不同分为金融资产证券化和不动产证券化两类。又比如,韩国按照操作模式的不同将资产证券化分为四种形态。美国则不作此类区分,针对所有符合条件的证券化业务统一做出了规定。

(三)一级市场情况(www.daowen.com)

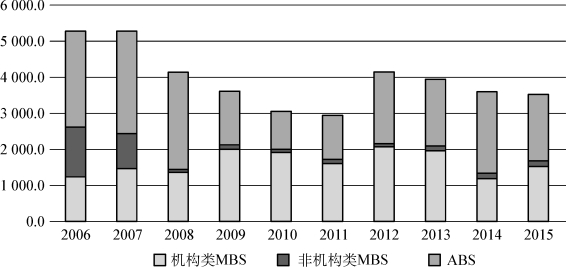

2015年机构和非机构发行的住房抵押贷款证券(MBS)和资产支持证券(ABS)共计1.9万亿美元(见图2-2-3),相比2014年1.6万亿美元上升了19.8%,这是由于机构和非机构MBS发行量的增加,相比之下,ABS发行量同比下降了14.1%。

图2-2-3 2006—2015年MBS与ABS年发行量对比(单位:美元)

截至2015年第三季度,共发行ABS 1 936亿美元,同比减少14.1%。存量资产为1.39万亿美元,同比增加2.6%。由于公开数据披露的限制,这里主要以汽车贷款、信用卡贷款和学生贷款3种资产类型为例,介绍美国应收账款市场的分类存量数据情况。

1.汽车贷款

进一步细分汽车贷款资产证券化基础资产类型繁多,在这些基础资产中,可以按照资产类型、汽车类型和贷款类型等相结合进行分类。根据资产分类可分为货车贷款、摩托车贷款和商旅车贷款等;根据汽车类型可分为休旅车、摩托车贷款;根据贷款类型可分为汽车分销商贷款、普通汽车贷款和汽车租赁等。

2015年汽车类资产发行相对稳定,总计发行979亿美元,相比2014年增加3.2%。汽车类次级资产继续保持稳健的发行量,约在227亿美元左右,相较上一年增加了13.9%,而优先级资产发行量减少了57亿美元,2015年发行量在356亿美元,下降了13.7%。汽车类基础资产存量金额为1 899亿美元,比上一年增加了6.3%。

2.信用卡贷款

美国信用卡资产证券化基础资产分类可分为银行卡、零售卡和签账卡。2015年,信用卡发行总量大幅减少了54%,一方面由于花旗集团未在2015年发行;另一方面由于美国运通与其伙伴好事多解散使得发行量大幅减少。信用卡ABS存量同比减少5.7%,达到1 286亿美元。

3.学生贷款

学生贷款发行量在136亿美金,同比减少3.6%,然而联邦教育家庭贷款计划(Federal Family Education Loan Program,FFELP)发行量自从2010年FFELP终止后持续减少,同比减少40.5%。学生私人贷款2015年上升非常大,加上学生贷款的市场化借贷证券(marketplace lender)的进入,总计发行66亿美金,同比上升145.2%。在2015年底,学生贷款存量为2 017亿美金,同比减少7.5%。

4.其他

在2015年,消费/个人贷款由于市场借贷的加入,同样有大幅增加,2015年总计发行82亿美金,增加了43.1%。“绿色”金融相关资产在2015年也有所增加,房屋清洁能源计划(Property Assessed Clean Energy)资产和太阳能面板资产共发行了8亿美金,2014年仅发行5亿美金。

(四)二级市场情况

2015年第四季度ABS日均交易量上升到9.1亿美元,相较上季度上升了0.9%,但是相比2014年第四季度的11.7亿美元下降了22.9%。2015年全年ABS日均交易总量相比2014年下降了2.5%。

(五)主要参与机构

1.原始权益人(发起机构)

原始权益人(发起机构)将资产组合转移给SPV这一阶段是证券化过程中的关键。在实践中一般是采取出售的方式。以债权为例,基础资产从原始权益人转移到SPV在英美法律中称为让与;在中国大陆法律中称为债权转让,直接体现为一个契约。这样的转移在是否要征得债务人的同意、是否要通知债务人的问题上各国法律有不同的规定,这些规定会影响证券化的成本甚至其经济上的可行性。

2.发行人

作为发行人向证券监管机构注册或经其核准后发行资产支持证券。经与投资银行签定承销协议,由投资银行负责资产支持证券的承销。各国证券法对其所调整的证券种类有不同的规定,对证券的审核也有注册制和核准制之分。此外,证券的发行方式、承销方式、信息披露等均受证券法的调整。证券发行后可以在资本市场上流通。美国主要的发行人有:全美金融公司(Countrywide)、美国西北银行(Norwest)、通用资本(GE Capital)、大通银行等。

3.服务商

资产出售之后要确定一个服务商负责向原始债务人收取贷款。在MBS中为利用贷款银行与借款人之间的业务关系,一般仍由贷款银行作为资产池的服务商,由它代表接受借款人的还款再传递给投资人,并因此可以按服务协议收取服务费。服务机构通常为第三方的资产管理公司或投资银行担任。

4.承销商

主承销商/承销团提供投资顾问和承销的作用。承销商一方面向SPV推荐资产组合、分析资产组合的情况;另一方面可以通过公募和私募方式帮助SPV完成证券的承销。主要由证券承销商负责向投资者销售资产支撑证券,真正实现资产证券化。一级市场承销收入是券商参与资产证券化产品的最直接收入。20世纪90年代,资产证券化产品承销约占债券承销总规模的30%~40%;进入21世纪后,比例一度升至67.9%;在金融危机的影响下,资产证券化产品发行规模显著减少,承销占比也在2010年降至10.4%。然而,近年来随着金融市场回暖,资产证券化产品的发行和承销规模开始回升。2012年,摩根大通以281亿美元资产证券化产品的承销规模排名全美第一,占据市场份额14.9%;巴克莱、花旗、美洲银行紧随其后,市场份额均超过10%。同时,投资银行还扮演承销商的角色,为资产证券化产品定价、承销。

5.资信评级机构

资产支持证券的评级由资信评级机构进行,该机构作为市场上重要的中介机构,其设立、市场准入、从业人员资格以及业务规程等均需要法律作出规范。对证券的资信评级在资产证券化过程中起着非常重要的作用。一方面,只有取得资信等级才能发行证券,而且评级结果影响发行人的筹资成本;另一方面,资产支持证券的投资风险评估是一项非常复杂的系统工程,一般投资者没有能力进行,其投资决策主要依赖资信评级机构的评级。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。