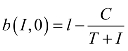

控制权作为典型的特质风险,Bolton(1998)的模型设投资者的效用函数与投资消费之间的关系为u(c1,c2)=qc1+(1−q)c2,其中q为卖出股份获得现金再消费C的概率,公司股份的重组价值V∗=π2R+(1−π)(L−C),其中π为公司股票收益较高时的概率,R为公司现有总收益,L为公司重组收益。设v*=V∗/M,r=R/M,其中M为股份数量,再设T为获取公司控制权的最小股份数量,则M−T+1为防止控制权被转移的最少股份数量。又设I为不愿意被耐心持有的公司股份数量,l为每股重组收益,则股票的售价b要么为b(I,r)=r,要么为 ,前者售价即是每股收益,后者售价考虑了重组收益与重组成本。重组成本由获取公司控制权的股份T和不愿意被耐心持有的股份I承担,因为股东在hil≥C条件约束下卖出股份,需要满足(T+I)(l−b(I,0))=C。获取控制权的股份T与不愿意被耐心持有的股份I是公司特有的信息,是一种特质风险。

,前者售价即是每股收益,后者售价考虑了重组收益与重组成本。重组成本由获取公司控制权的股份T和不愿意被耐心持有的股份I承担,因为股东在hil≥C条件约束下卖出股份,需要满足(T+I)(l−b(I,0))=C。获取控制权的股份T与不愿意被耐心持有的股份I是公司特有的信息,是一种特质风险。

由股东卖出股份的条件可以发现,当公司股份交易涉及公司控制权M−T+1时,股东不会完全通过分散交易实现,而会采取大宗交易方式,这也是大宗交易存在的原因之一。

则大宗交易的总折价价值TvS−vB为:

由此可见,大宗交易折价由两部分构成,一部分是不放弃控制权的股东对公司价值的监督成本,这部分成本是由不愿意耐心持有的股东在卖出其股票时代替耐心持有者承担的,是一种变相的对未来公司价值进行监督的成本;另一部分是股票买入者承担的流动性补偿成本,这种流动性成本是流动性需求者在不愿意持续持有的情形下,对未来控制权的形成所需要支付的成本。当不愿意耐心持有公司股份的股份数量i处于不同的区间时,也即是公司的特定信息i=0至i=M−T区间分布不同时,对大宗交易折价程度的影响不同。

所以,一个投资者愿意卖出公司股票,即是考虑了重置成本和公司股票处于优劣状态的概率。不同的投资者有不同的概率判断,如果看空的投资者为了流动性卖出,必须为愿意耐心持有的投资者支付流动性溢价,这种溢价是对耐心持有投资者维持控制权的补偿。由于P>T,说明不愿意卖出股份的股票持有者中,既包括了愿意耐心持有追求控制权的投资者,也包括不愿意耐心持有但尚未卖出的投资者。而对于卖出者而言,因为不能区分这两者,其所支付的流动性溢价是两部分之和,也即不愿意耐心持有但尚未卖出的投资者充当了愿意耐心持有、追求控制权的投资者的搭便车者。

Bolton(1998)模型说明,股东涉及控制权等核心要素交易时,在大宗交易中会出现一部分交易者对另一部分交易者的风险补偿。大宗交易不仅是流动性驱动,还可能具有信息含量,信息含量主要集中在愿意耐心持有公司股份的数量i所在的分布区间[1],这种分布区间是公司的一种特有信息和特质风险。

另一方面,Seppi(1990)的模型说明,在特质风险对交易市场的影响和决定下,大宗交易市场的参与者也会对交易订单进行博弈。(https://www.daowen.com)

① 滑单成本即交易博弈时因不能在大宗交易卖出前卖出、不能在大宗交易买入前买入所引起的成本。

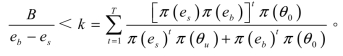

所使用的策略在如下条件下:

则交易收益G为:

只有当无信息的大宗交易B承担滑单成本时,市场才会出现均衡,因此,交易的策略如下:

因此,对于有信息的交易B,交易额不够大时,通过大宗交易B的收益会低于从普通市场的交易收益所得:

Seppi(1990)模型说明,在信息不对称情境下,大宗交易的成交价会因为交易的博弈出现不同的价差。订单博弈中,整体大宗交易市场既需要无信息的流动性需求者,也需要有信息的交易者,既需要无信息交易者承担滑单成本,又需要有信息者的交易量较大。这充分说明,大宗交易价格应该是受到信息不对称程度的影响。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。