房地产开发项目财务效益分析包括静态分析和动态分析。从房地产开发项目融资分析的角度看,主要采用动态分析方法为主,结合若干静态分析方法予以考察。

动态分析相对于静态分析,更需要考虑房地产开发项目的生命周期和资金的时间价值,通过现值和利息计算比较完整地反映项目在整个项目生命周期的效益状况,其分析指标主要有净现值指标、净现值率指标、内部收益率指标和贷款偿还期指标等。而这些指标的计算大多要借助于项目现金流量表来计算。下面就有关指标的计算作一介绍。

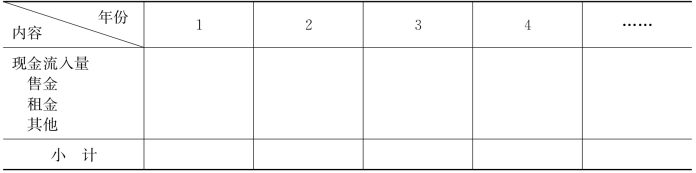

(一)项目现金流量表

项目现金流量表是房地产开发项目效益分析的基本报表,是分析房地产开发项目投资效益的主要依据。

房地产开发项目现金流量是以被开发的房地产项目作为一个独立的系统,反映该房地产开发项目在整个生命周期内现金流入和现金流出。其计算要点是只计算现金收支,不计算非现金收支(如固定资产折旧等)。现金收支按发生的时间列入相应的年份。

房地产开发项目的生命周期视不同的开发内容而有不同。商品房的生命周期按商品房开发期加商品房的销售期来作为现金流量的计算期;经租房的生命周期按经租房的开发期加经租房的出租期来作为现金流量的计算期;自用房的生命周期按自用房的开发期加自用房的自用期来作为现金流量的计算期。在确定经租房地产的出租期时,要按经租房地产获得预期租金收入的经济寿命期来计算,如果土地使用权的使用年限短于经租房地产经济年限,一般应按土地使用权的使用年限计算,自用房的现金流量计算期不能超过有经营期限的房地产开发经营企业的经营期。并且,按照项目评估惯例,除开发期应根据实际需要估算确定外,销售、经租期或自用期最长按20年估算。

项目现金流量表简化格式见表6-3。

表6-3 项目现金流量

(续表)

(二)净现值(NPV)指标

净现值是指房地产开发项目按投资者最低可以接受的收益率或者行业基准收益率或者设定的折现率将计算期内的各年的净现金流量折现到基准年的现值之和。其表达式为

式中:NPV——净现值;

CI——现金流入量;

CO——现金流出量;

(CI-CO)t——第t年的净现金流量;

ic——基准收益率或设定的折现率;

n——计算期;

——从开始开发第1个年份到第n个年份该房地产开发项目生命周期的年限总和;

——从开始开发第1个年份到第n个年份该房地产开发项目生命周期的年限总和;

(1+ic)-t——对应于第t年的折现率ic的折现系数。

净现值是反映房地产开发项目盈利能力的绝对指标。当财务净现值大于或等于零时,房地产开发项目是可以接受的。净现值越大,房地产开发项目的获利能力越强;反之,当净现值在计算期内小于零,则说明该房地产开发项目的获利能力还没有达到筹资成本,项目有风险。

此指标中计算期的确定如前所述。至于折现率的选择,应采用房地产开发部门基准投资的收益率或房地产开发部门平均资金利润率来确定。对于金融机构贷款决策部门来说,一般可按贷款年利率加上1%—3%来计算。如果折现率选择不合适,那么净现值不仅毫无意义,而且还会导致错误的贷款决策。

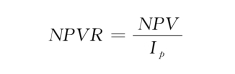

(三)净现值率(NPVR)指标

净现值率是净现值与全部投资现值的比值,表示项目单位投资现值所产生的净现值。其表达式为

式中:NPVR——净现值率;

NPV——净现值;

Ip——项目投资现值。

净现值率是反映项目在计算期内单位投资效益的动态指标。在多个方案选优时,由于各个方案的投资额及效益不同,净现值法不足以准确说明哪个方案更佳,所以需进一步用净现值率法来评价,净现值率越高,说明项目获利能力越好。此指标用于投资额不同方案间的比较、排队,同样可以作为金融机构贷款选择的一个指标。

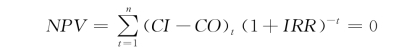

(四)内部收益率(IRR)指标

内部收益率是指项目在计算期内各年现金流入的现值总额与现金流出的现值总额相等,各年净现金流量现值等于零时的折现率。其表达式为

式中:NPV——净现值;

CI——现金流入量;

CO——现金流出量;

(CI-CO)t——第t年的净现金流量;

ic——基准收益率或设定的折现率;

n——计算期;年限总和;

——从开始开发第1个年份到第n个年份该房地产开发项目生命周期的

——从开始开发第1个年份到第n个年份该房地产开发项目生命周期的

![]()

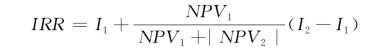

内部收益率在不借助计算工具的情况下,通常采用插值试算法求出,并先按实际贷款利率求得项目的净现值,如为正,则采用更高的利率使净现值为接近于零的负值,最后利用下述公式算出内部收益率。

式中:IRR——内部收益率;

I1——偏低的折现率,此折现率是使项目收益净现值为正数的折现率;

I2——偏高的折现率,此折现率是使项目收益净现值为负数的折现率;

NPV1——按偏低折现率计算的收益净现值;

NPV2——按偏高折现率计算的收益净现值。

为保证内部收益率计算的精确度,在采用插值试算法计算内部收益率时,所选择的使收益净现值等于正值和负值时的两个折现率之差,一般不超过5%。

内部收益率也可以借助有关计算机软件如Excel等计算。

利用内部收益率指标能克服利用净现值、净现值率指标其结果受所选用的折现率高低影响大的弊端。采用内部收益率指标在于能够把项目的收益与投资总额联系起来,用以判断项目可以承受的最高利率和预期收益率。判断项目是否可行的内部收益率标准是内部收益率应不低于该房地产开发企业的基准投资收益率,对贷款金融机构来说,该项目用借款进行开发所可以接受的借款利率的高限就是所计算出的内部收益率。(https://www.daowen.com)

(五)贷款偿还期指标

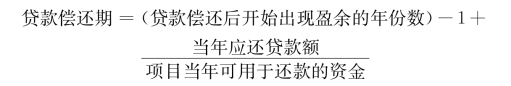

贷款偿还期是指在国家财税经济法规和项目具体财务条件下考虑项目投资后可以用作还款的利润及其他还款来源偿还贷款本金和利息所需要的时间。其表达式为

式中:A——贷款的本金与利息之和;

Rt——项目第t年用于还款的资金来源数额;

n——贷款的偿还期。

在项目融资分析中,贷款偿还期分析的关键是准确分析项目生命周期内贷款利息和偿还贷款的资金来源,而贷款利息通常按复利计算(除有特殊偿还要求的除外),有关计算公式为

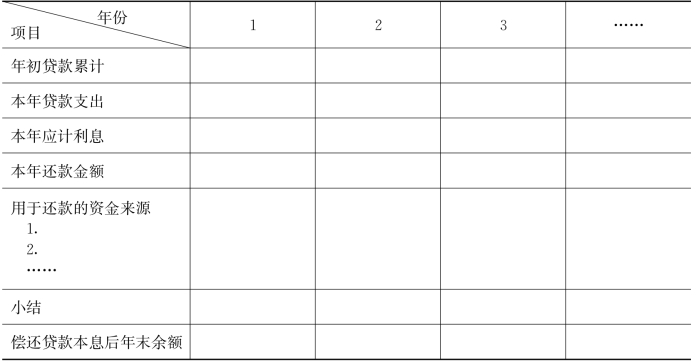

在实务上,贷款偿还期通过列表法来进行计算。当利息在还款期有其他来源偿还,更宜用列表法来进行计算。贷款偿还期估算表见表6-4。贷款偿还期也可以借助有关计算机软件如Excel等计算。

表6-4 贷款偿还期估算

贷款偿还期是评估房地产开发贷款项目清偿能力的一个主要指标,贷款金融机构通过计算此指标,与贷款金融机构的贷款期限目标相比较,贷款偿还期应该不超过贷款金融机构规定的贷款期限的贷款项目才是可以考虑发放贷款的项目。

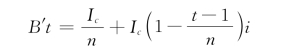

当贷款采用按年、按季或按月均还本金或者均还本息,共还若干期时,可以将每期还本付息额与借款人同期可用于还款的资金能力比较。若前者不超过后者,则贷款是可以考虑的。至于每期均还本金或者均还本息的还本付息额的计算可以按照如下两种方式计算:

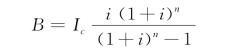

1.等额偿还本息总额

其计算方式为

式中:B——每期还本付息额;

Ic——宽限期末开发建设借款本金或者本息与初始经营资金借款本金之和;

i——期利率;

n——贷款金融机构要求的借款偿还期(由还款期开始计算)。

等额偿还本息总额中各期偿还的本金和利息不等,偿还的本金部分将逐期增多,支付的利息部分将逐期减少,其计算方式为

2.等额偿还本金,利息另付

其计算方式为

式中:B't——第t期还本付息额,其他同上。

等额偿还本金,利息另付方式各期偿还的本金及利息之和不等的,偿还期内每期偿还的本金是相等的,利息将逐期减少。其计算方式为

如果有关利息计算中涉及承诺费等财务费用,为了简化起见,可以采用适当提高利率的方法进行处理。可还款的资金能力除了可以借助于贷款偿还期估算表测定外,还可比照现金流量表编制原理来测定。

(六)敏感性分析

由于房地产在开发经营过程中涉及众多的因素,这些因素的变化会对房地产投资效益产生影响,而这些影响房地产投资效益因素的变化又具有不确定性,从而会影响到房地产开发项目的融资可行性分析,因此,在进行房地产开发项目融资可行性分析中,也需对主要的不确定性因素进行敏感性分析。敏感性分析是指通过分析、预测房地产开发融资项目主要因素发生变化时,对房地产开发项目融资可行性研究评价指标的影响,从中找出敏感性因素,并确定其影响程度。

一般说来,对房地产开发融资项目进行敏感性分析,主要考虑以下因素对房地产开发融资项目效益的作用和影响。

1.投资支出因素

由于投资估算时与项目正式完工要经历前期准备和实际建造这样一段不算短的时间,这段时间内的人工费用、材料价格和取费标准等的变化都有可能造成估算时的投资支出与实际的投资支出不一定相符的情况。投资支出因素分析也可取其中主要的因素(如建筑安装工程费等)来分析。

2.时间因素

主要是房地产的开发期、出租或出售期的变化。

3.面积因素

主要是实际总建筑面积与评估时总建筑面积的差异,以及实际可供出租、出售或自用的面积与评估时估算的可供出租或出售面积的差异。

4.租金和售价因素

租金和售价的升降会影响房地产开发融资项目效益的变化。

5.销售成本因素

对于出租的房地产开发融资项目还涉及项目竣工出租销售的成本,其变化也会影响房地产开发融资项目的效益。

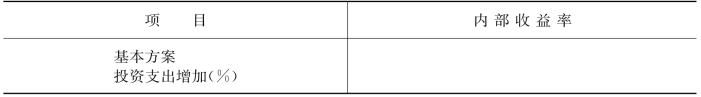

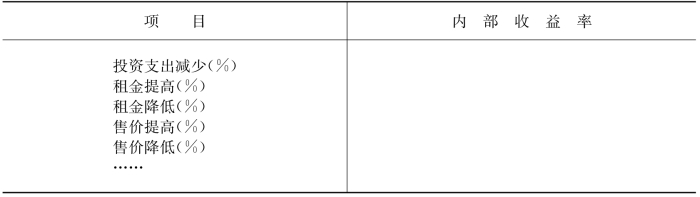

房地产开发融资项目的敏感性分析通常是分析这些因素单独变化或多个因素同时变化对净现值、净现值率和内部收益率的影响,也可以分析对贷款偿还期等的影响。其中,主要是对内部收益率和对贷款偿还期的影响。

房地产开发融资项目对某种因素的敏感程度可以表示为该因素按一定比例变化时引起房地产开发融资项目可行性研究评价指标的变动幅度,通常以敏感性分析表来表示(见表6-5),并且可以根据敏感性分析结果作出敏感性分析图(见图6-1)。综合以上各项分析,金融机构可据此作为房地产融资决策的根据。房地产融资征信调查和项目融资分析构成了房地产融资尽职调查的主要方面。在实践中,对于房地产开发项目还应该关注借款人是否符合项目资本金制度的要求。项目资本金是指在投资项目总投资中,由投资者认缴的出资额。项目总投资是指投资项目的固定资产投资与铺底流动资金之和,项目资本金比例需要符合监管要求,此外还需要关注项目“四证”是否齐全,关注项目概况和建设(安排)情况等。

表6-5 敏感性分析

(续表)

图6-1 敏感性分析

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。