下面以FVaR为例,给出具体算例,其他VaR、CVaR以及FCVaR情形都是类似的方法。

考虑中国金融市场上3种主要资产类型:国债、基金和沪深300股指。

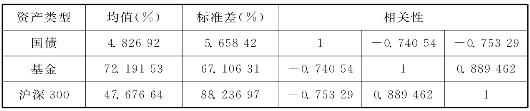

表5-7给出了这3类资产在2005—2010年间的回报率均值、回报率的标准差及资产间的相关系数。

由表5-7可以得出:

表5-7 3类资产的风险—回报数据(2005—2010)

所以,方程组(5-14)可得:

a11x1+a12x2=b1

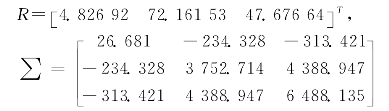

根据式(5-13)计算可得:

![]()

于是:

x2=-2.312 183x1+2.211 167

x3=1.312 183x1-1.211 167

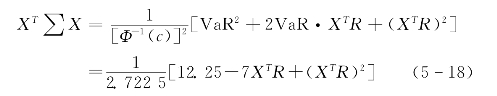

这里取FVaR=-3.5%,c=95%,则Φ-1(c)=1.65,

由式(5-17)得:

再将R、∑和X=(x1,x2,x3)T

=(x1,-2.312 183x1+2.211 167,1.312

183x1-1.211 167)T

代入式(5-18)就得到关于x1的一元二次方程:

![]()

即

x2-1.621 295+0.641 397=0

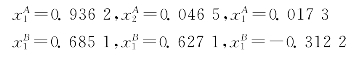

求出x1的两个根:

x1=0.936 2或x1=0.685 1

于是,(www.daowen.com)

RA=8.700 7%,

RB=33.693 4%

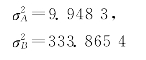

方差为:

因此,

σA=3.154 1%

σB=18.299 3%

故可得出基于VaR约束下投资组合的选择范围是:

8.700 7%≤RP≤33.649 3%,

3.154 1%≤σP≤18.299 3%

这意味着,对于上述范围内任意投资组合,都具有95%的概率使其回报率超过E(rP)-1.65σP,即风险损失超过VaR=-3.5%的可能性最多只有5%。

在给定上述范围内的投资组合的期望回报率RP(或回报率的标准差σP),可以联立方程(5-16)和方程(5-13)求出最优权重。

例如,给定RA=20%,则方程(5-13)就具体化为:

4.826 9x+72.191 53x2+47.676 64(1-x1-x2)=20

进一步化简即为:

42.849 72x-24.514 88x2=27.676 64

而方程(5-16)为:

225.523 027x1+110.511 591 6x2=244.359 608 7

联立解方程组得到:

x1=0.822 7

x2=0.309 0

因此得出:

x3=1-x1-x2=-0.131 7

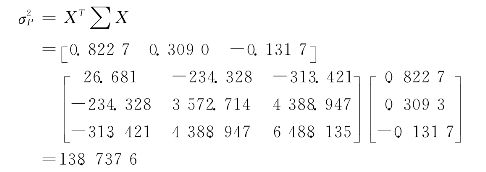

由式(5-13)或式(5-14),可算得此时投资组合的最小方差为:

故投资组合的标准差为:

σP=13.555 0%。

同样,若给定投资组合的标准差σP,也可仿照求出得到投资组合的最优权重,进而计算出它们的RP。

综上可以看出,用FVaR以及FCVaR约束的资产组合模型更符合金融市场收益率实际分布模型。这比经典的均值-方差(MV)模型更令人信服,更能解释金融市场的一些实际特征。同时,比起VaR约束的投资组合模型,FVaR或FCVaR约束的投资组合模型,从理论上看起来更完整,更能体现出优越性。实际使用时,根据实际情况选择FVaR和FCVaR中的一种方法即可。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。