按照上文建立的货币政策透明度评价指标体系,本书对我国2000—2014年货币政策透明度的状况评价如下。

(一)政策目标透明

正式目标:中央银行的货币政策目标包括最终目标和中介目标。最终目标方面:1985—1994年人民银行提出的货币政策目标是促进经济增长和保持币值稳定。1995年颁布的《中国人民银行法》正式界定我国货币政策的首要目标是维持币值和物价稳定,并在此基础之上实现经济增长。维持币值稳定,实际上有两个意义,对内是指维持物价水平的稳定,对外是指维持汇率水平的稳定,但是央行并没有对这个加以明确。中介目标方面,1949年后,我国一直将信贷规模作为货币政策的中介目标,但是由于以信贷规模作为货币政策中介目标不利于区域间资金的调配和企业的发展,同时也缺乏科学合理性。因此,我国在20世纪末期逐步的取消了信贷规模的管理目标,并于1998年正式取消了贷款规模限制。1994 年国务院颁布的《关于金融体制改革的决定》、1995年通过的《中国人民银行法》明确规定货币政策的中介目标和操作目标是货币供应量、信用总量、同业拆借利率和银行备付金率,这实际上是一种过渡方法。自1996年以后,我国基本上是以货币供应量作为货币政策中介目标。关于以货币供应量作为中介目标也存在一定的争议,夏斌和廖强(2001)认为由于以货币供应量作为中介目标,在实际操作中存在可控性和可测性不强,同时向最终目标的传导上也存在问题,因此建议放弃中间目标,采取直接盯住通货膨胀的方法。总结起来,我国自1995年以来就有较为清晰、正式的货币政策目标,但在实践操作中存在一定的瑕疵。

目标偏好:2003年12月颁布的《中国人民银行法》正式以立法的形式对人民银行的职能和在国民经济调控中的作用进行了界定,并表明央行的首要目标是维持物价稳定。因此,可以说,在理论上我国自2003年以后货币政策目标偏好就非常明确。但是在实际操作过程中,由于人民银行的政策独立性不强,易受其他主管机构和政策目标的干扰,在维持物价稳定目标外还需要兼顾增加就业、促进国际收支平衡、支持国企改革、保持国际储备、维持汇率稳定等多种功能,因此,我国的货币政策只是实现了有限度的政策目标偏好。

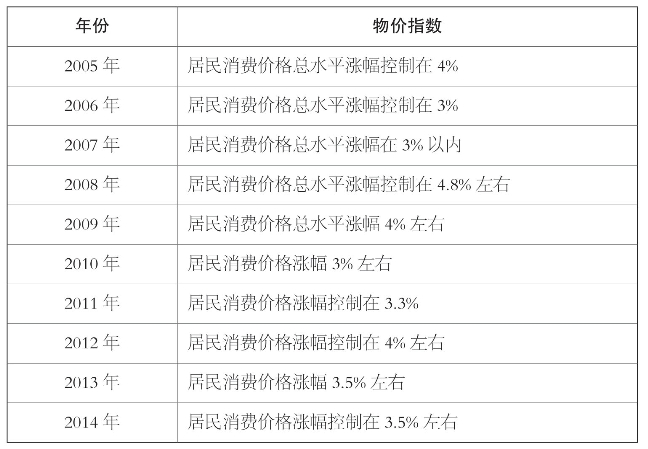

目标量化:虽然人民银行法规定的我国货币政策目标是维持币值稳定,但是我国一直没有对物价水平变动提出过具体的量化指标。直到2005年,我国才开始在每年的政府工作报告中提出具体的物价变动目标,并且一直持续至今。有鉴于此,在这个指标的得分上应考虑到这一点。表5-4给出了我国2005—2014年物价变动目标情况。

表5-4 2005—2014年通货膨胀目标情况

数据来源:政府工作报告(2005—2014年)

(二)经济信息透明

经济数据:从完整性角度而言,决定货币政策走向的经济数据主要为物价指数、经济增长、货币供应、就业以及国际收支状况等。下面将主要从这几个数据的披露情况进行分析。一是物价指数。1987年1月份,我国开始公布月度的居民消费价格指数(CPI)数据,1995年1月份开始系统的公布月度价格指数数据,发布的形式一般是通过新闻发布会对外公布。二是经济增长。我国于1992年第1季度开始公布季度的GDP指数数据,但是GDP数据一直是按照累计核算的方式,2015年9月开始将季度核算方式由原来的累计核算改为分季核算。三是就业情况。国家统计局1978年开始公布年度的失业率数据,但是与国际上通用的调查统计失业率指标相比,我国目前公布的一般为城镇登记失业率,并且不包含农村失业情况。人力资源和社会保障部2003年第1季度开始公布季度的失业率数据。其实我国从2006年开始就采用抽样调查的方法统计失业状况,只是数据一直没有对外公布。自加入SDDS后,我国计划于2016年开始,由国家统计局发布包含城镇和农村的调查就失业数据。四是货币供应情况。人民银行于1994年第3季度开始公布季度的货币供应量数据,以及信贷规模的月度数据。从1996年开始在每月中旬公布上一月份的一系列金融数据,这些金融数据包括货币供应量(M0、M1和M2及其增长率)、金融机构贷款(短期和中长期)、企业和居民存款以及外汇储备情况等。2002年人民银行开始按照国际货币基金组织《货币与金融统计手册》的规定,对我国的货币金融统计制度进行改革,并开始公布月度的货币供应量数据。五是国际收支情况。我国自1982年起开始公布年度的国际收支平衡表数据,1998年第1季度开始公布季度的国际收支平衡表数据。2014年1月起,开始公布以人民币计价的国际收支数据。外汇管理局于1952年起就开始公布外汇储备资产情况,并于1999年的12月开始公布月度的外汇储备资产情况,但是公布的及时性有待提高。例如国际收支平衡表数据基本没有满足下一季度内公布的要求。2015年7月中国人民银行开始发布官方储备、国际储备与外币流动性数据模板以及外债数据情况。目前公众可以很方便、及时地查询到宏观经济运行的重要指标数据,如GDP、CPI、失业率、货币供应量、国际收支数据等。

经济预测:人民银行一直以来都没有发布对重要宏观经济指标如经济增长、通货膨胀、国际收支、失业率等的预测。2014年央行开始在其网站上发布工作论文,对下一年度的宏观经济指标进行预测。但是,这种预测是以一种官方非正式的方式发布的,并且明确表明预测仅仅代表了作者的观点并不代表人民银行。因此,人民银行虽然有数据预测,但是预测工作才刚刚起步。

经济模型:目前很多发达国家和新兴市场经济国家都会有自己的宏观经济模型,并且会对外进行公布。比较有代表性的,如美联储的FRB/US模型[2]、加拿大银行的ToTEM(Terms-of-Trade Economic Model)模型、英格兰银行的BEQM(Bank Of England Quarterly Model)模型、欧洲央行的NAWM(New Area Wide Model)模型、巴西央行Samba(Stochastic Analytical Model With A Bayesian Approach)模型、芬兰央行的AINO 模型、日本银行的JEM 模型、新西兰联储的RBNZ模型、比利时的NONAME 模型、捷克的FPAS-QPM 模型以及国际货币基金组织的GEM(Global Economy Model)和GIFM(Global Integrated Monetary And Fiscal Model)模型等。2001年第二季度开始,人民银行开始使用以一般均衡理论为基础的“中国人民银行货币政策分析小组宏观经济季度模型”对经济形势进行模拟和预测,人民银行虽然给出了模型的主要组成部分,但是并没有给出模型的具体表达形式。因此,2001年第二季度开始,对这个指标赋予0.25的得分。

(三)政策决策透明

政策策略:人民银行于1997年成立货币政策委员会,成员由中国人民银行、国家发改委、财政部、外汇管理局、证监会、商业银行负责人以及金融领域的专家组成。作为货币政策的咨询机构,货币政策委员会为宏观政策调整、货币政策制定和货币政策调整提供决策支持。其职责是在全面分析国内外经济形势的基础上,根据国家经济发展的要求,为货币政策目标制定、货币政策工具选择、货币政策操作以及其他货币政策制定提供政策建议[3]。1997—1998年货币政策委员会召开的是半年度会议。1999年1月开始召开季度会议,并在会后以新闻稿的方式对外发布货币政策委员会的决议。发布的内容主要包括当前经济金融形势的判断、上一期货币政策执行情况的回顾、下一期货币政策的方向和工作重点以及会议参会情况。2005年第一季度人民银行开始在其网站上发布新闻公告等,向公众披露和解释相关的货币政策。应该说货币政策委员会后的新闻稿和新闻公告,为货币政策的未来走向指明了方向,对于提高公众对货币政策的认识具有非常重要的意义。但是我国的货币政策委员会没有决策权,会后发布的新闻稿中关于货币政策决策内容的介绍过于简单,措辞较为固定和官方,向公众传达的内容有待进一步丰富。

会议纪要:2003年6月人民银行发布了《货币政策委员会会议制度》,规定货币政策委员会应当以会议纪要的形式记录委员的各种政策意见和建议,会议纪要应作为附件和备案上报国务院[4]。虽然货币政策委员会有会议纪要,但是目前并不对外公布。

投票记录:在有关货币政策委员会的公告和规定中,并没有投票情况的介绍,当然也不会公开会议决策的投票记录情况。(www.daowen.com)

(四)政策操作透明

政策评估:人民银行自2001年第一季度开始发布季度的《货币政策执行报告》,对前一阶段货币政策执行情况进行总结,对下一阶段货币政策可能走向给出建议,对货币信贷概况、金融市场运行与宏观经济运行和经济金融前景进行预测,同时就货币政策执行误差给出解释。目前《货币政策执行报告》已经成为社会各界对货币政策执行情况进行总结和未来政策走向进行预测的重要参考资料。

控制误差:中国人民银行一直没有披露控制误差的相关数据,这样公众既无法监督货币政策的执行情况,也无法理解货币政策偏离的原因,一旦货币政策效果没有达到预期目标,央行的操作很难得到公众的认可和理解。

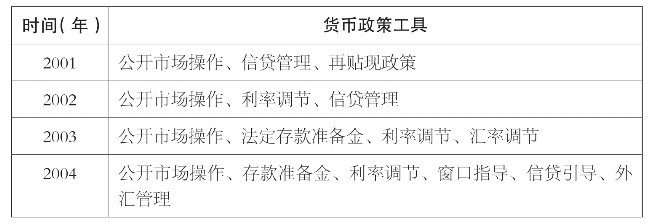

政策工具:1998年以来,人民银行主要采取公开市场操作来调节货币供应量和利率水平。2001年央行开始在《中国货币政策执行报告》中披露货币政策操作工具,并且给出了采取各种政策工具的原因。表5-5给出了我国2001—2014年人民银行披露的货币政策工具。

表5-5 2001—2014年中国人民银行披露使用的政策工具

续表

数据来源:《中国货币政策执行报告》(2001年第一季度—2014年第四季度)

目前中国人民银行使用的常规货币政策工具包括公开市场操作、再贴现政策、存款准备金、窗口指导以及利率和外汇管理等。除此之外,人民银行还逐步推出了常备借贷便利、中期借贷便利和宏观审慎管理等创新型货币政策工具。

(五)评价结果

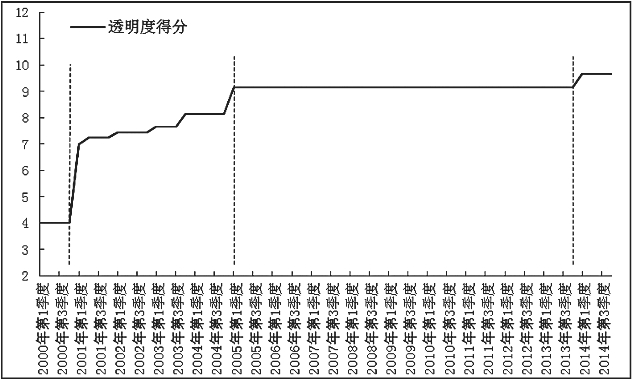

根据上文建立的指标评价体系,基于中国人民银行与公众交流沟通的实践情况,本书测度出了我国央行在信息公开方面的透明度状况,具体得分情况参见图5-1。

图5-1 基于指标体系方法的我国央行货币政策透明度评价结果[5]

通过对上图的分析,可以得出以下观点:一是2000—2014年间,我国货币政策在信息公开方面的透明度水平一直呈现上升趋势;二是透明度水平在2001—2005年,以及2014年后有明显提升,这与我国在2002年和2015年加入国际货币基金组织数据公布通用系统(GDDS)和数据公布特殊标准(SDDS)密切相关;三是虽然我国透明度水平一直在上升,但是离透明度设定的最高分16分之间还存在明显的差距,透明度提升的空间还很大。

虽然与SDDS规定的信息披露要求相比,我国的金融数据披露还存在时间滞后、频率较低以及信息可读性较差,披露的信息内容、信息频率、信息时效性、信息质量以及可读性等方面还存在问题。但是不可否认的是,我国货币政策的信息披露已经有了较为明显的进步。自中国人民银行完全从商业银行体系中独立出来后,中国人民银行就一直在采取措施提高政策透明度水平,并且也取得了良好的效果。具体表现在以下方面:一是信息披露的媒介不断多样化,从开始的《金融时报》《中国金融》等报纸杂志,扩展到了报纸、年鉴、网站、新闻发布会等形式,公众获取信息的途径更加多元和方便;二是信息披露的时效性大大增强,政策或信息可获得时间间隔不断缩短,同时信息披露的频率也从年度数据提高到了季度数据或月度数据;三是信息披露的内容不断丰富,除了常规信息外,人民银行还会披露企业景气、银行家、储户等的问卷调查,披露的内容从政策目标、经济信息逐步扩大到决策过程、政策操作等。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。