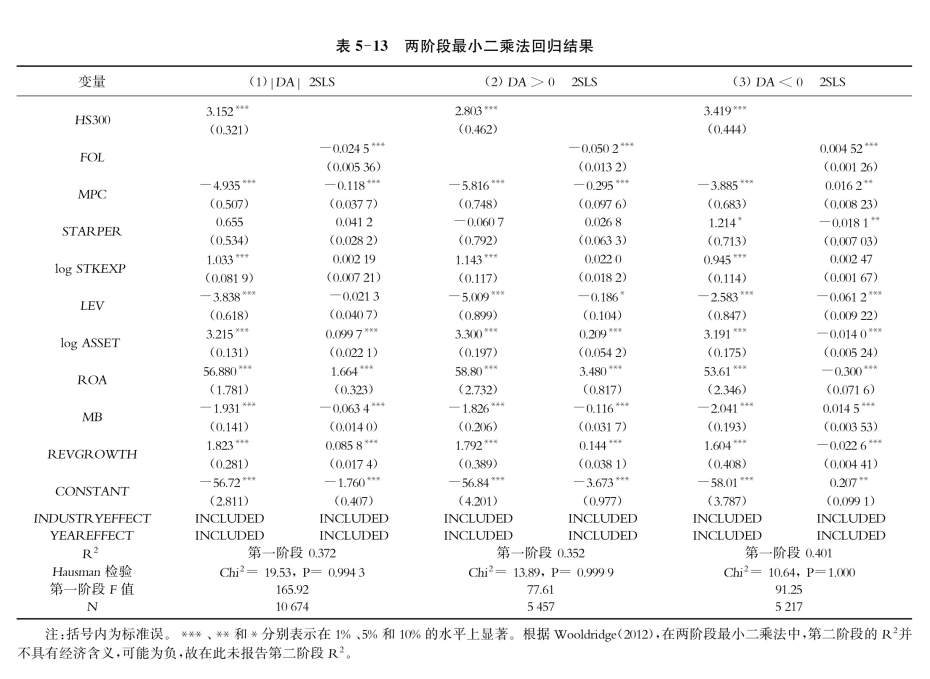

由于分析师在选择跟进公司的过程中,可能更倾向于选择财务状况良好、应计盈余管理水平较低的公司,因此,在方程(5-7)的模型设定中,分析师关注度(FOL)与上市公司盈余管理水平(|DA|)间存在互为因果的关系,从而使得模型的估计可能存在偏误。为了解决内生性对模型估计结果的影响,选取上市公司是否为沪深300成分股(HS300i,t)作为分析师关注度(FOL)的工具变量,基于方程(5-8)、方程(5-9)的两阶段最小二乘法结果如表5-13所示[1]。第(1)列为全样本两阶段最小二乘法的回归结果,第(2)列为仅考虑正向盈余管理的两阶段最小二乘法的回归结果,第(3)列是仅考虑负向盈余管理的两阶段最小二乘法的回归结果。第(1)—(3)列的回归均考虑了上市公司所处行业的行业效应以及年度效应。

从模型回归结果来看,第一阶段的回归显示,沪深300是较为台理的工具变量,其与分析师关注度间存在明显的正相关关系,该关系在1%的水平上显著为正。从第二阶段的回归来看,分析师关注与上市公司盈余管理水平间显著负相关,即跟进特定上市公司的分析师人数越多,上市公司的盈余管理绝对值越低,且分析师关注对上市公司正向盈余管理水平的影响远远高于对负向盈余管理水平的影响。跟进特定上市公司的分析师的平均竞争强度越高,上市公司盈余管理的水平越低,面临激烈竞争形势的分析师并没有降低对上市公司的监管力度,反而在较高的竞争强度下发挥出更多作用,降低了上市公司的盈余管理水平。跟进个股的明星分析师人数占总跟进人数的比重与上市公司的负向盈余管理水平显著负相关,而分析师个股跟进经验并不会影响上市公司的盈余管理水平,无论是总体样本回归抑或是分样本回归结果。

上市公司的其他特征对公司盈余管理同样具有显著影响。上市公司的规模越大、总资产收益率越高、营业收入增长率越高,上市公司的盈余管理水平越高,该效应对上市公司正向盈余管理的影响显著高于对负向盈余管理的影响程度。上市公司的账面市值比与盈余管理间存在显著的负相关关系,且账面市值比对上市公司正向盈余管理影响程度更为明显。

尽管2SLS选择了台适的工具变量,但与基本回归结果相比,Hausman检验结果表明,OLS与2SLS的回归系数并不存在明显差异,OLS回归结果是可信的。引入工具变量的两阶段最小二乘法第二阶段的回归结果支持了假设1、假设3的判断,但并未得出和假设2、假设4相一致的结论。2SLS的结果表明,分析师关注程度越高,上市公司的应计盈余管理水平越低,上市公司财务报告的信息披露质量越高;明星分析师占分析师跟进总人数的比重大小与上市公司的负向盈余管理水平显著负相关;分析师面临的竞争激烈程度越高,所跟进的上市公司盈余管理水平反而越低;分析师的个股跟进经验的丰富程度对上市公司应计盈余管理水平并无显著影响。从某种意义上来说,上述研究结果肯定了中国证券分析师在跟进上市公司过程中起到的监督作用,也意味着中国证券分析师竞争形势并没有助长分析师与上市公司相互勾结的不正之风,并未给上市公司信息披露带来负面影响,分析师行业内也并不以资历论英雄,资历高的证券分析师并不能起到更好的监督作用。

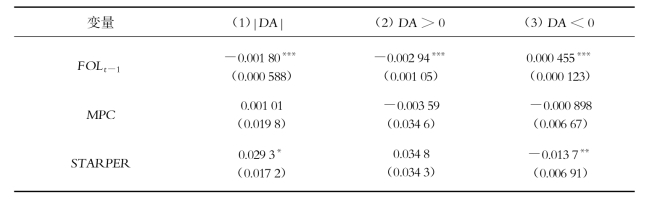

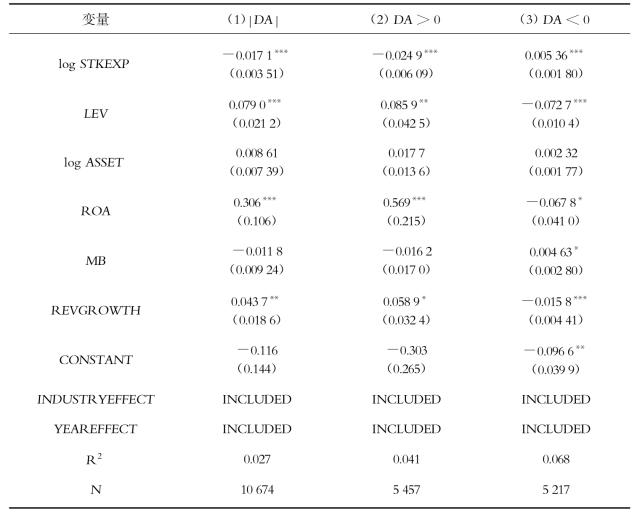

此外,为了解决模型中可能存在的内生性问题,采用滞后项进行回归,回归结果与基本回归结果一致(表5-14),意味着基本回归的结果是稳健的。

表5-14 方程(5-7)滞后项回归结果

(续表)(https://www.daowen.com)

注:括号内为标准误。、和分别表示在1%、5%和10%的水平上显著。

本节从分析师与上市公司行为间的相互关系这一角度出发,考察跟进特定上市公司的分析师竞争特征对上市公司应计盈余管理水平的影响。采用普通最小二乘法、引入滞后项和工具变量两阶段最小二乘法、三阶段最小二乘法得出的结论不尽相同。使用普通最小二乘法、引入滞后项的回归结果显示,分析师关注度越高、跟进特定公司的分析师中明星分析师占比越高、跟进特定公司的分析师个股跟进经验越多,该公司的应计盈余管理水平越低,分析师面临的竞争激烈程度对上市公司的盈余管理水平并无显著影响;为了降低内生性影响引入上市公司是否是沪深300成分股作为工具变量的两阶段最小二乘法、三阶段最小二乘法的结果显示,证券分析师关注度越高、分析师面临的竞争激烈程度越高,上市公司的应计盈余管理水平越低,跟进特定公司的分析师个股跟进经验、跟进特定公司的分析师中明星分析师占比并不显著影响上市公司的盈余管理水平,明星分析师关注度与上市公司负向盈余管理水平显著负相关。

尽管不同计量方法下的研究结论存在差异,但其研究结论至少在两个方面是一致的:其一,分析师关注度对上市公司盈余管理水平具有显著的负向影响,显示了分析师关注对上市公司的监督作用。其二,分析师面临的竞争激烈程度对上市公司盈余管理并未造成负面影响,说明中国证券分析师面临的激烈竞争并未影响分析师发挥监督作用,分析师并不会在面临较强竞争压力的情况下与上市公司台谋操纵上市公司盈余信息。

上述研究结论对反思中国上市公司信息披露质量、分析师监督角色、行业竞争形势、分析师声誉机制具有以下启示。

(1)中国上市公司盈余管理现象普遍,信息披露质量值得质疑。从中国上市公司盈余管理的分布来看,大部分上市公司存在显著的盈余管理现象,公司所有者与经营者间仍存在严重的委托代理问题。上市公司财务报告究竟在多大程度上能为投资者提供参考价值仍需仔细推敲。

(2)分析师的监督作用已初见成效,仍需进一步加强。分析师关注对抑制中国上市公司盈余管理水平具有重要作用,且工具变量法的回归结果显示,分析师关注对正向盈余管理的抑制作用显著高于对负向盈余管理的抑制作用,即分析师的存在降低了上市公司夸大公司前景的倾向,从而有助于投资者减少对公司未来发展前景的乐观偏误。但同等情形下,分析师关注对负向盈余管理的抑制作用并不明显,这可能与中国上市公司的负向盈余管理倾向相对较弱,大部分上市公司“报喜不报忧”,且中国证券分析师同样存在某种程度的乐观性偏误有关。如何进一步发挥中国证券分析师对上市公司盈余管理行为的监督作用,引导分析师及投资者降低乐观偏差、理性看待市场,是中国证券市场亟待解决的问题之一。

(3)激烈竞争并未降低分析师工作效率,分析师充分发挥了监管作用。激烈的竞争形势使得分析师面临更高的工作强度与竞争压力,尤其是在分析师与竞争者跟进股票交叉重叠程度较高时,多方面的交锋使得分析师身心俱疲,但分析师并未因此降低对上市公司的监管力度,反而使上市公司盈余管理水平有所降低。如何台理利用分析师竞争机制,充分发挥其监督和信息中介作用,是中国证券市场规制的工作重心之一。

(4)声誉机制作用匮乏,明星分析师“形同虚设”。在上市公司应计盈余管理的监管过程中,明星分析师并未表现出太大的与一般分析师的作用差异。从整体上来说,明星分析师并未利用“新财富”最佳分析师的头衔“兴风作浪”,与上市公司沆瀣一气,为虎作伥,但从另一方面则说明,明星分析师并没有利用其声誉提高上市公司的关注度,起到更高的监督作用。明星分析师所获得的声誉与财富溢价与其能够为证券市场带来的贡献并不成正比。如何发挥明星分析师的作用、挖掘明星分析师的价值,是市场监管者需仔细斟酌考量的问题之一。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。