由于引入分析师竞争机制模型缺乏对知情交易者与噪音交易者财富水平异质性、噪音交易者测度可变的考虑,使得模型的现实参考价值仍略有缺失。本部分将在3.2.2引入分析师竞争机制模型的基础上,加入投资者的异质财富水平与可变投资者结构。为了便于与上述模型进行对比,仍然考虑外生给定的公司内在价值(Pc)的分布为单点分布、正态分布等情形下的股票市场价格特征、分析师竞争形势以及投资者决策与效用获得情况。

3.2.3.1 公司内在价值固定不变

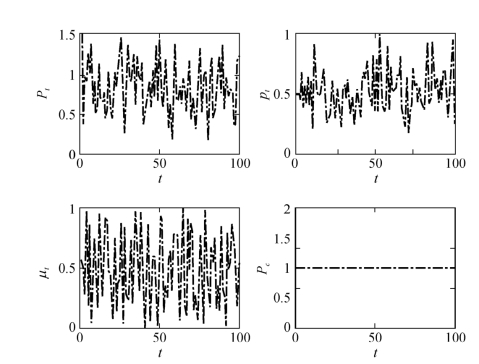

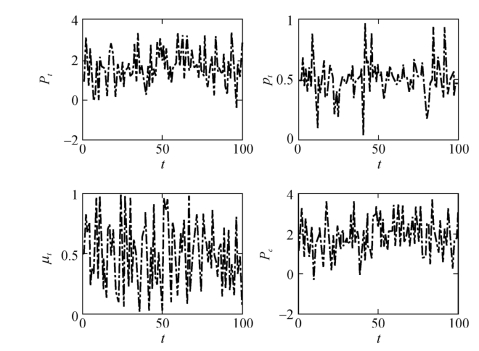

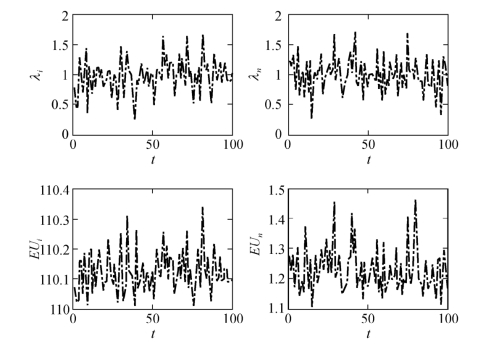

考虑公司内在价值固定不变(Pc=1,对所有t),沿用引入分析师竞争机制模型的模型设定,即对于第一期初始预测价格赋予的权重预设为p1=0.5,r=0.1,γ=1,μ=0.2,σε=0.2,ση=0.4,σξ=0.3,συ=0.5,σρ=0.1,ρ=0.01,且令知情交易者与噪音交易者的财富禀赋分别为wi=100、wn=1,每期市场中噪音交易者的测度μt服从均匀分布μt~U[0,1],进行100期的模拟,则股票价格(Pt)、不同类型分析师预测价格的权重(pt)、噪音交易者的测度(μt)特征如图3-15所示,对应的投资者决策特征——知情交易者与噪音交易者选择投资股票的财富占比λi、λn,知情交易者与噪音交易者在上述投资策略下的期望效用EUi、EUn如图3-16所示。在投资者结构发生变化的情况下,股票价格的波动相对更为剧烈,在噪音交易者占比较低的情况下,股票价格往往更接近于公司的内在价值,上述变化并不显著。但投资者决策和效用与仅考虑分析师竞争机制的模型结果存在较大差异。知情交易者和噪音交易者投资股票的数量差距缩小,且知情交易者由于初始财富远高于噪音交易者而获得更高的期望效用,知情交易者相对于噪音交易者表现出更强的抗风险能力。

图3-15 公司内在价值固定不变情形下的关键变量模拟结果

图3-16 公司内在价值固定不变情形下的投资者特征模拟结果

3.2.3.2 公司内在价值服从正态分布(https://www.daowen.com)

图3-17 公司内在价值服从正态分布情形下的关键变量模拟结果

图3-18 公司内在价值服从正态分布情形下的投资者特征模拟结果

考虑公司内在价值服从均匀分布Pc~N(2,1),沿用3.2.3.1的模型设定,模拟的关键变量特征与投资者特征如图3-17、图3-18所示。由于误差及公司内在价值均服从正态分布,使得在此情况下的公司股票价格呈现出明显的正态分布特征。与仅引入分析师竞争机制的模型相比,考虑异质财富水平与可变投资者结构使得投资股票数量的波动区间更剧烈,即投资者结构的变动直接影响整个市场的情绪特征,进而影响公司股票价格波动。

3.2.3.3 数值模拟总结

在引入分析师竞争机制的同时,考虑投资者异质财富水平与可变投资者结构的模型克服了前者模型假定中与现实情况相悖的特征,使得模型与实际股票市场价格波动、投资者行为更为贴近。同时考虑分析师竞争机制、投资者异质财富水平与可变投资者结构的模型具有三个方面的优点:其一,增加了股票价格的波动性,尤其是公司内在价值服从正态分布的情形下的股票价格波动远远高于公司内在价值固定不变情形下的数值模拟结果,更贴近于现实股票的波动特点。其二,较为贴切地描绘了股票市场机构投资者和个人投资者的相对期望效用。中国证券市场的机构投资者虽然数目不及个人投资者,但持有股票数量以及影响力是个人投资者难以望其项背的。考虑投资者异质财富水平的模型表现了知情交易者财富禀赋所带来的更强的风险抗压能力。其三,刻画了股票市场行为主体间的联动关系。在同时考虑分析师竞争机制、投资者异质财富水平与可变投资者结构的模型中,投资者结构直接影响股票价格的波动,从而间接影响分析师的预测准确度、分析师面临的竞争形势及获得的收益,而分析师预测准确度会影响投资者的预期及投资决策,进而影响投资者的预期效用,上市公司信息披露质量也会影响分析师的预测判断。同时考虑分析师竞争机制、投资者异质财富水平与可变投资者结构模型及数值模拟结果,对认识中国股票市场主体行为和价格形成机制、个人投资者和机构投资者的风险收益关系具有重要参考价值。

同时考虑分析师竞争机制、投资者异质财富水平与可变投资者结构的模型仍可从如下三个方面进一步改进:(1)现有模型未考虑分析师在竞争过程中的退出机制。分析师在个人声誉严重受损时,可能会选择离职,这可能会改变分析师竞争格局,并对投资者后期决策参考产生影响。(2)现有模型未考虑投资者的进入退出机制。在投资过程中,投资者可能会预先设定投资目标,达到目标时离场,这将影响市场中投资者的分布特征,进而影响股票市场价格波动。(3)现有模型未考虑投资者风险厌恶程度的异质性。由于财富禀赋的差异,使得不同投资者具有不同的抗风险能力与风险厌恶程度,可在未来构建模型的过程中考虑知情交易者与噪音交易者的风险厌恶程度的异质性。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。