卖方分析师[1]是证券市场中连接上市公司与投资者的重要桥梁,是资本市场的主要信息供给者,不仅关系到证券市场的信息传递效率,而且与缓解上市公司和投资者间的信息不对称程度紧密联系。如何充分发挥卖方分析师的作用,实现证券市场信息传递的及时性与有效性,已成为证券监管部门关注的焦点。中国卖方分析师在发挥信息供给功能的同时,行业竞争及其监管问题频出。卖方分析师行业竞争及监管呈现的如下特征,使中国证券市场信息传递效率、资本市场理性发展受到前所未有的冲击与挑战。

第一,竞争形势愈演愈烈,哗众取宠与娱乐化倾向日益严重。

目前,国内外分析师市场均面临着严峻的竞争形势。从海外证券分析师行业的竞争情况来看,以金融业发展相对成熟、金融监管制度较为完备的美国为例,其卖方分析师行业竞争强度不容小觑。I/B/E/S的数据显示,在激烈的竞争强度下,美国卖方分析师人数从2011年的3 916人降至2017年的3 163人,分析师人数大幅缩减[2]。而在中国,卖方分析师同样面临着巨大的竞争压力。相关数据显示,中国上市公司的平均分析师团队关注度由2015年的7.67增加到2017年的9.98,平均研报关注度由2015年的15.88增加到2017年的19.58[3]。中国证券分析师在跟进上市公司发布研究报告的过程中,面临更为激烈的竞争形势。

为了从激烈的行业竞争中脱颖而出,中国卖方分析师使出浑身解数以博投资者的眼球,表现出明显的娱乐化倾向。例如,长江证券“桃子姐”(覃川桃)从2015年年初开始走红,其在研究报告中频频使用“好不容易越过山丘,却发现等你的不是那个人”“杨柳春风,度不度玉门关?”“只见新人笑,谁闻旧人哭”“共享人世繁华,不好么?”等极为幽默调侃的语句,引来众多投资者关注并在卖方分析师行业中掀起了模仿的狂潮;2016年4月,方正证券通信组卖方分析师廖蕾(“兔子君123”)通过直播软件荐股,海通证券煤炭行业分析师李淼也使用短视频与投资者交流关于煤炭行业的看法。过度娱乐化拉近了投资者与分析师的距离,但实际上对于投资者投资决策并无裨益,分析师并不能通过此种方式传递更多有效信息。尽管《侠之大者,为国接盘》《千金散尽还复来,教你闷声发大财》《传统行业特烦恼,新兴行业特工队》《营改增,也许只是小确幸》等研究报告的标题能使得投资者眼前一亮,但其内容往往枯燥无味,分析师甚至并未进行严谨的事前调研就发布报告,导致事后频频遭到上市公司“打脸”,如广发证券与兴发集团(证券代码:600141.SH)、长江证券与通策医疗(证券代码:600763.SH)、东吴证券与福成股份(证券代码:600965.SH)等。在竞争形势越发混乱的情况下,分析师的重要声誉形成机制——号称卖方研究“奥斯卡”的“新财富”最佳分析师评选的有效性却频频遭到质疑,分析师行业的外部激励存在明显不足(吴偎立等,2016)。严峻竞争形势下分析师的过度娱乐化倾向,究竟是哪些关键因素驱动的结果?分析师个体竞争行为表现出哪些特征?现有竞争形势下分析师的声誉形成机制究竟有何利弊?这些问题对于中国卖方分析师行业持续健康发展至关重要。

第二,分析师独立性引发质疑,利益冲突行为频发。

从2014年6月6日中信证券首席医药行业分析师张明芳“未卜先知” 地泄露丽珠集团(证券代码:000513.SZ)的股权激励方案,到2017年6月14—16日韩志国三问连发质疑原太平洋证券研究院院长向松祚涉嫌雪浪环境(证券代码:300385.SZ)内幕交易,再到2018年2月7日新时代证券分析师姚轩杰“预告”视觉中国(证券代码:000681.SZ)境外收购事宜,中国证券市场分析师利益冲突行为频现。在激烈竞争的行业环境下,证券分析师出于自身利益的考虑,与投资者、上市公司相互勾结,使得分析师发布研究报告的独立性难以保证。券商研究部门的收入与机构投资者支付的“佣金”直接挂钩,导致分析师无法保持客观性和公立性,已成为全球证券研究行业“公开的秘密”(Cowen et al.,2003;Ljungqvist et al.,2007)。海内外学者的研究表明,证券分析师在正式发布评级报告之前,经常通过路演、电话等方式提前与机构投资者进行交流并将重要信息透露给机构投资者已成为“行业潜规则”(Juergens and Lindsey,2009),发布较为乐观的研究报告有利于分析师与所跟进的上市公司管理层接触联系(Lim,2001)。证券公司的投资银行业务、经纪业务以及机构投资者的偏好倾向,均会引发证券分析师的利益冲突行为。

证券分析师通过推荐所在公司为主承销商、保荐机构的发行人股票,能够以牺牲投资者知情权为代价而为证券公司攫取更多利益。相比于投资银行部门为公司创造的价值,研究部门通过发布研究报告为证券公司带来的收益微不足道,存在大量使用投资银行部门补贴研究部门的现象。分析师推荐发行公司的股票能够增加发行人的投资者关注度、吸引更多的投资资金,使得发行公司的股票股价上涨,依据发行规模提取的承销费用更高。Dechow等(2000)发现,主承销商分析师针对发行人股票的长期盈利估值是过分乐观的,承销商分析师的乐观程度与其被支付的佣金水平成正比。原红旗和黄倩茹(2007)的研究表明,中国承销商分析师比非承销商分析师相对更为乐观。中国承销商分析师会利用乐观有失偏颇的研究报告托市(潘越等,2011),主承销商分析师倾向于在市场表现较差时给出“买入” 评级(冯旭南和李心愉,2011)。

证券分析师通过发布荐股报告,能够以牺牲投资者知情权为代价而为证券经纪业务部门带来更多收益。投资咨询部门发布更多的研究报告会引起投资者更高的关注度,有助于证券公司树立更好的企业形象,为证券公司整体带来更高的收益。相对乐观的研究报告观点激发了投资者的投资热情,吸引更多的新投资者以及既有投资者的增资,从而促进证券经纪业务部门营业收入的增加。Irvine(2004)的研究表明,分析师针对个股发布与一致预期相异的预测会在随后的两周内使得通过其证券公司买卖该股的交易量显著提升,从而为证券公司带来更高的经纪业务收益。Jackson(2005)指出,乐观的卖方分析师会为其所在的证券公司带来更多的交易量。Grant等(2015)通过证券公司层面的数据检验显示,分析师相对乐观与相对悲观的盈余预测均会为证券公司带来更高的交易量,但相对乐观的盈余预测带来的交易量更高。(www.daowen.com)

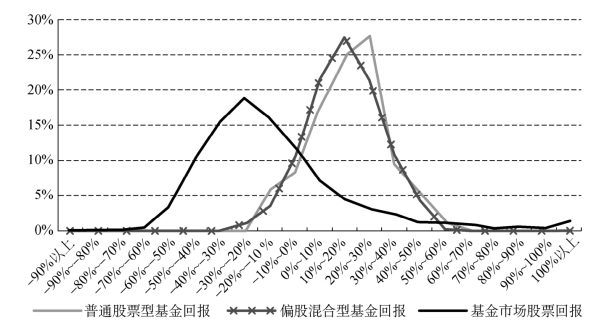

证券公司在为投资者提供投资咨询服务的过程中,对于以公募基金为代表的机构投资者存在一定的偏好倾向。与中小投资者相比,机构投资者能够为证券公司带来更高的交易量,使证券公司获得更多的经纪业务收入;机构投资者更具有购买证券公司投资咨询付费报告的财力;机构投资者作为卖方分析师参与“新财富”最佳分析师评选过程的主要评委,掌握着分析师行业地位和声誉的决定权;基金公司也是证券分析师跳槽的重要选择方向之一。在多方面的利益驱动下,分析师往往会在发布公开报告的过程中更为乐观,而在机构投资者付费报告中相对更为中性,以维持证券公司与机构投资者间的长期台作关系,牺牲中小投资者的利益而使机构投资者获利。Mikhail等(2007)指出,中小投资者在分析师发布上调或“买入” 评级时比机构投资者交易更多,总体来说,在分析师上调和下调评级的过程中,中小投资者是净买入方,机构投资者是净卖出方,中小投资者因此受损而机构投资者受益。中国个人投资者与机构投资者的收益分布也表现出个人投资者受损、机构投资者受益的特征(图1-1)[4]。

图1-1 2017年机构投资者和个人投资者相对投资收益对比

资料来源:Wind。

分析师利益冲突行为频发,尤其是在分析师竞争形势愈演愈烈的情况下,分析师的信息供给者角色是否充分发挥作用?上市公司信息披露和投资者持股行为显现出怎样的特征?诸如此类的问题对于规范中国证券市场秩序、保护中小投资者利益具有重要意义。

第三,规制分析师行为法律法规可操作性不强,监管力度不够。

针对中国证券分析师专门设立的法律法规寥寥无几,以分析师个体作为规制和监管对象的法律法规屈指可数。在直接约束证券分析师发布研究报告行为方面,证监会于2010年10月颁布了《发布证券研究报告暂行规定》(中国证监会公告〔2010〕28号),从发布研究报告的规范、证券研究报告业务人员与其他业务人员间的利益冲突防范等方面规范证券分析师发布研究报告的行为。在规制分析师执业行为方面,仅有中证协发〔2012〕139号——《证券分析师执业行为准则》以及中证协发〔2014〕248号——《证券业从业人员执业行为准则》两部准则,法律法规的颁布设立数量较少,规制力度不够。从法律法规的内容来看,停留在宏观层面的陈述较多,几乎没有具体操作可依的行为准则。尽管证券监管部门频频关注分析师行为规制,但分析师违规现象仍屡禁不止。从何种角度规制和监管证券分析师竞争行为最为有效?如何重构证券分析师竞争行为监管体系?哪些监管措施能够切实保护投资者利益?只有解决此类问题,才能切实营造良好的分析师竞争氛围与证券市场秩序。

基于中国卖方分析师行业竞争及其监管中暴露的缺陷,本书将从分析师竞争现状出发,以分析师个体行为作为切入点,探析中国证券分析师个体竞争行为特征及其影响,为监管与规制分析师竞争行为提供理论支撑。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。