(1)纳税义务人与征税范围。

建筑安装工程作业,包括建筑、安装、修缮、装饰和其他工程作业等内容。建筑安装营业税由在中国境内提供建筑安装劳务的单位和个人缴纳,建筑安装业务实行分包或转包的,分包或转包者为纳税人,其应纳税款以总承包人为扣缴义务人。

①建筑是指新建、改建、扩建。各种建筑物、构筑物的工程作业,包括与建筑物相连的各种设备或支柱、操作平台的安装或装设的工程作业,以及各种窑炉和金属结构工程作业在内。但自建自用建筑物,其自建行为不是建筑业税目的征税范围。出租或投资入股的自建建筑物,也不是建筑业的征税范围。而单位自己新建(简称“自建”)建筑物后销售的,其自建行为视为提供应税劳务。

②安装是指生产设备、动力设备、起重设备、运输设备、传动设备、医疗实验设备及其他各种设备的装配、安置工程作业,包括与设备相连的工作台、梯子、栏杆的装设工程作业和被安装设备的绝缘、防腐、保温、油漆等工程作业。

③修缮是指对建筑物、构筑物进行修补、加固、养护、改善,使之恢复原来的使用价值或延长其使用期限的工程作业。

④装饰是指对建筑物、构筑物进行修饰,使之美观或具有特定用途的工程作业。

⑤其他工程作业是指除建筑、安装、修缮、装饰工程作业以外的各种工程作业,如代办电信工程、水利工程、道路修建、疏浚、钻井(打井)、拆除建筑物、平整土地、搭脚手架、爆破等工程作业。

⑥管道煤气集资费(初装费)业务。管道煤气集资费(初装费),是用于管道煤气工程建设和技术改造,在报装环节一次性向用户收取的费用。

(2)税率。

建筑安装营业税税率为3%。

(3)计税依据。

具体的计税依据为:

①建筑业的总承包人将工程分包或者转包给他人,以工程的全部承包额减去付给分包人或者转包人的价款后的余额为营业额。

②从事建筑、修缮、装饰工程作业,无论怎样结算,营业额均包括工程所用原材料及其他物资和动力的价款。从事安装工程作业,凡所安装设备的价值作为安装工程产值的,营业额包括设备的价款。

③自建行为的营业额根据同类工程的价格确定;没有同类工程的,按下列公式核定计税价格:

计税价格=工程成本×(1+成本利润率)÷(1-营业税税率)

公式中的成本利润率由各省、自治区、直辖市人民政府所属税务机关确定。

④招标、投标工程的营业额。实行招标、投标的建筑安装工程,其标的的报价编制,均应包含营业税,中标的价格是计征营业税的营业额,中标价格以后调整的,以调整后的实际收入额为营业额。

(4)营业税的优惠。

营业税的优惠政策分为三个方面:

①对于企业以不动产投资入股,参与接受投资方利润分配,共同承担投资风险的行为不征营业税;

②将土地使用权转让给农业生产者,用于农业生产的行为免征营业税;

③房地产企业自建自用建筑物免征营业税。

(5)应纳税额的计算。

建筑安装阶段应纳营业税额的计算公式为:(www.daowen.com)

应纳税额=建筑业计税营业额×3%

建筑安装阶段的计税营业额,是指建筑安装企业向建设单位收取的工程价款(工程造价)及工程价款外收取的各种费用。其工程价款一般由直接费用、间接费用、计划利润和税金四部分组成。这里,计税营业额的确定应注意以下几点:

①纳税人从事建筑、修缮、装饰工程作业,无论与对方如何结算,其营业额均应包括工程所用原材料及其他物资和动力的价款在内。

②纳税人从事安装工程作业,凡以安装的设备价值作为安装工程产值的,其营业额应包括设备的价款在内。

③建筑安装作业的总承包人将工程分包或转包给他人的,以工程的全部承包额减去付给分包人或转包人的价款后的余额为营业额。

④单位和个人新建建筑物后销售,其自建行为应视同提供建筑业应税劳务,由税务机关核定营业额。

【例】建筑公司A承包一项工程,工程总造价为5500万元,其中将2000万元土建工程分包给B施工企业。由于市场原材料价格上涨以及该工程提前竣工,建设单位付给A建筑公司材料差价款500万元,提前竣工奖200万元。A建筑公司又将其中的材料差价款100万元和提前竣工奖100万元付给B企业。计算A建筑公司应缴的营业税额和代扣代缴B企业营业税额。

A建筑公司应纳营业税=[(5500-2000)+(500-100)+(200-100)]×3%

=120(万元)

A建筑公司应代扣代缴B企业营业税=(2000+100+100)×3%

=66(万元)

【例】某施工企业2009年6月向建设单位办理的工程结算单如下:直接材料费200000元,直接人工费200000元,施工管理费60000元,计划利润20000元,税金20000元。则

该施工企业应缴营业税=500000×3%

=15000(元)

会计核算如下:

结转工程结算收入时:

计提营业税时:

上缴营业税时:

(6)纳税申报。

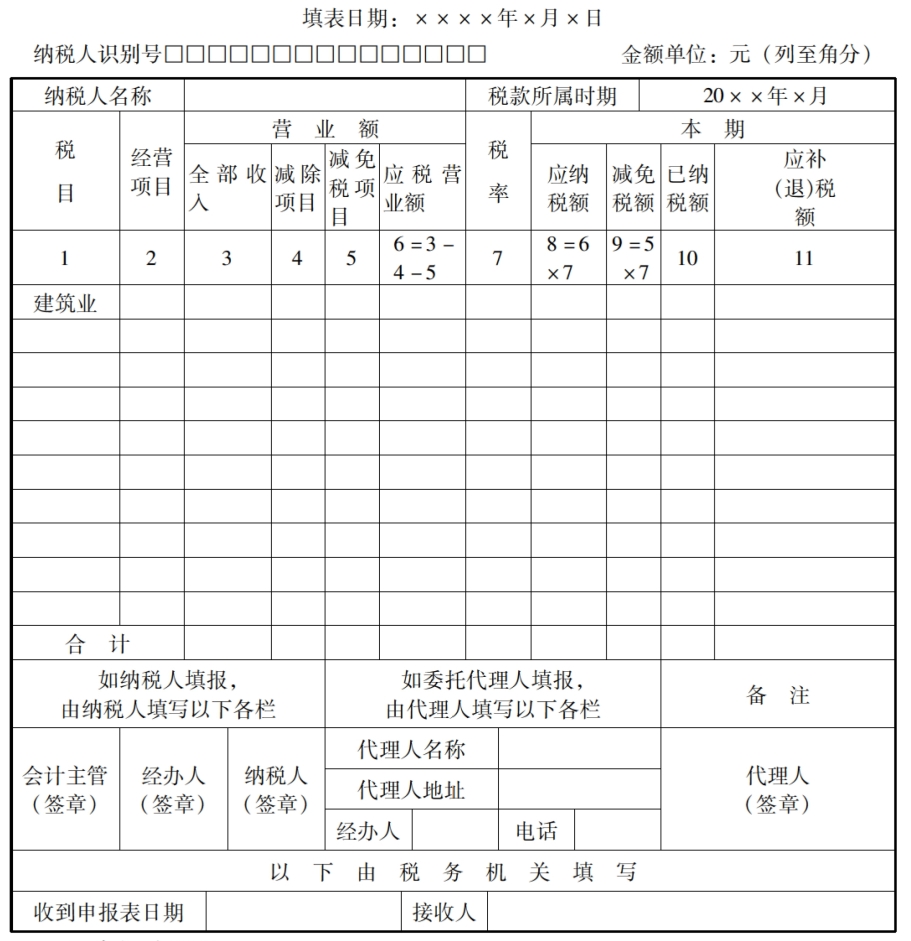

营业税纳税申报表见表11-1。

表11-1 营业税纳税申报表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。