在中华人民共和国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人,应当依照《中华人民共和国契税暂行条例》(以下简称《契税暂行条例》)的规定缴纳契税。《契税暂行条例》第二条规定,本条例所称转移土地、房屋权属是指下列行为:①国有土地使用权出让;②土地使用权转让,包括出售、赠与和交换;③房屋买卖;④房屋赠与;⑤房屋交换;⑥承受国有土地使用权支付的土地出让金。可见,个人无偿赠送房产,受赠方需要计算缴纳契税。但是,需要注意的是,土地使用权赠与、房屋赠与时契税的计税依据由征收机关参照土地使用权出售、房屋买卖的市场价格核定。

《继承法》规定法定继承人(包括配偶、子女、父母、兄弟姐妹、祖父母、外祖父母)继承土地、房屋权属不征契税。

但是,为解决假赠与、真逃税的问题,加强房地产交易中个人无偿赠与不动产行为的税收管理,堵塞税收漏洞,《国家税务总局关于加强房地产交易个人无偿赠与不动产税收管理有关问题的通知》(国税发[2006]144号)规定,对于个人无偿赠与不动产行为,应对受赠人全额征收契税,在缴纳契税和印花税时,纳税人须提交经税务机关审核并签字盖章的《个人无偿赠与不动产登记表》,税务机关(或其他征收机关)应在纳税人的契税和印花税完税凭证上加盖“个人无偿赠与”印章,在《个人无偿赠与不动产登记表》中签字并将该表格留存。

业务计算

根据现行政策规定,李先生和受赠方都应当缴纳相关税费,为了简便起见,这里仅计算营业税、个人所得税和契税。

李先生将南京的一套购进价值60万元的商住两用房赠送给自己的侄子,李先生需缴纳的营业税为

600000×5%=30000(元)

受赠方应当缴纳的契税(假设当地的契税征收率为3%)为

600000×3%=18000(元)

受赠方应当缴纳的个人所得税为

(600000-18000)×20%=116400(元)

双方合计应当缴纳的各项税为

30000+18000+116400=164400(元)

筹划前的操作流程如图4-1所示。

图4-1 筹划前的操作流程

通过以上分析,我们可以得出如下结论:目前的政策已经发生变化,通过赠与的方式处理不动产,也需要按规定计算缴纳营业税同时取得房产一方还需要缴纳个人所得税和契税,这与不动产转让的规定是一样的。如果想在节税的前提下,完成帮助新人创业的心愿,可以考虑采取将不动产作为投资的方式进行操作(参考以不动产作为投资的相关筹划案例)。

筹划分析

个人无偿赠与不动产、土地使用权,属于下列情形之一的,暂免征收营业税:①离婚财产分割;②无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;③无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;④房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。

以下三种情形的房屋产权无偿赠与,对当事双方不征收个人所得税:①房屋产权所有人将房屋产权无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;②房屋产权所有人将房屋产权无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;③房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。

《继承法》规定的法定继承人(包括配偶、子女、父母、兄弟姐妹、祖父母、外祖父母)继承土地、房屋权属,不征契税。

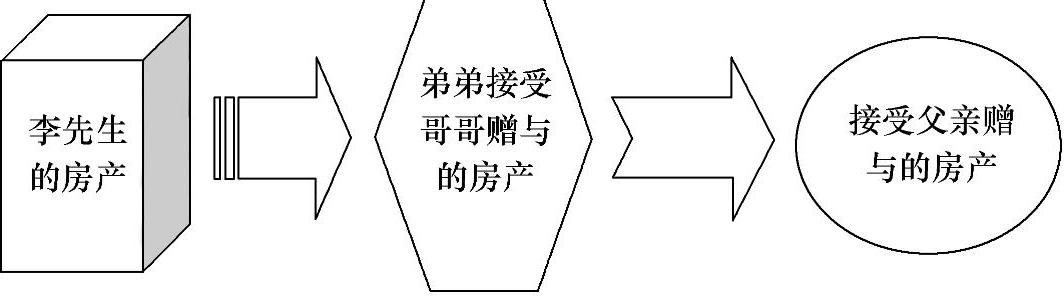

但是,如果我们对上述政策作一个细致的分析,就可以找到操作的途径,筹划后操作流程如图4-2所示。

图4-2 筹划后的操作流程(www.daowen.com)

筹划结论

古人说,宁走十里远,不走一里险。税收筹划也是如此,通过上述操作,李先生就可以绕开政策障碍,达到支持侄子创业的目的。

筹划点评

个人向他人无偿赠与不动产,根据《国家税务总局关于加强房地产交易个人无偿赠与不动产税收管理有关问题的通知》(国税发[2006]144号)规定,包括继承、遗产处分及其他无偿赠与不动产等三种情况。

原《营业税暂行条例实施细则》第四条仅规定了单位将不动产无偿赠与他人,视同销售不动产。对个人将不动产无偿赠与他人的行为,是否视同销售不动产征收营业税的问题,国家税务总局关于印发《营业税问题解答(之一)》的通知(国税函[1995]156号)中曾作出明确规定,只有单位无偿赠送不动产的行为才视同销售不动产征收营业税,对个人无偿赠送不动产的行为,不应视同销售不动产征收营业税。这里的时间划分以2009年1月1日为界。纳税人请注意这个时间界限,2009年1月1日以后要按照新政策执行。

新《营业税暂行条例》及实施细则规定,自2009年1月1日起,有偿提供条例规定的劳务、有偿转让无形资产或者有偿转让不动产所有权的行为,为营业税应税行为,这里的有偿,是指取得货币、货物或者其他经济利益。这是一般的原则性规定,但对个人将不动产或者土地使用权无偿赠送其他单位或者个人的行为,作为“特案规定”纳入了视同销售范围。《营业税暂行条例实施细则》第五条第一款规定,单位或者个人将不动产无偿赠送其他单位或者个人应当视同发生应税行为缴纳销售不动产营业税。

但是,对房屋产权所有人将房屋产权无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹的行为,税法规定了作为出让方免征营业税,受让方免征个人所得税和契税的规定。

为解决假赠与、真逃税的问题,加强房地产交易中个人无偿赠与不动产行为的税收管理,堵塞税收漏洞,《国家税务总局关于加强房地产交易个人无偿赠与不动产税收管理有关问题的通知》(国税发[2006]144号)规定,对于个人无偿赠与不动产行为,应对受赠人全额征收契税,在缴纳契税和印花税时,纳税人须提交经税务机关审核并签字盖章的《个人无偿赠与不动产登记表》,税务机关(或其他征收机关)应在纳税人的契税和印花税完税凭证上加盖“个人无偿赠与”印章,在《个人无偿赠与不动产登记表》中签字并将该表格留存。

当然,对于李先生的侄子来说,从事个人创业,还需要了解其他一些政策,其中关于税收优惠方面的还有:

一是提高费用扣除额,增加居民收入。自2011年9月1日起,个人取得的工资、薪金所得,个体工商户业主、个人独资企业和合伙企业投资者的生产经营所得,以及对企事业单位的承包经营、承租经营所得,在缴纳个人所得税时,费用扣除额由原来的2000元提高到3500元。提高费用扣除额,减轻了居民的个人所得税税负。

二是储蓄存款利息免征个人所得税。《关于储蓄存款利息所得有关个人所得税政策的通知》(财税[2008]132号)规定,自2008年10月9日起,对储蓄存款利息所得暂免征收个人所得税。即储蓄存款在1999年10月31日前孳生的利息所得,不征收个人所得税;储蓄存款在1999年11月1日至2007年8月14日孳生的利息所得,按照20%的比例税率征收个人所得税;储蓄存款在2007年8月15日至2008年10月8日孳生的利息所得,按照5%的比例税率征收个人所得税;储蓄存款在2008年10月9日后(含10月9日)孳生的利息所得,暂免征收个人所得税。

三是证券交易所得免征个人所得税。《关于证券市场个人投资者证券交易结算资金利息所得有关个人所得税政策的通知》(财税[2008]140号)规定,自2008年10月9日起,对证券市场个人投资者取得的证券交易结算资金利息所得,暂免征收个人所得税,即证券市场个人投资者的证券交易结算资金在2008年10月9日后(含10月9日)孳生的利息所得,暂免征收个人所得税。

四是提高增值税、营业税起征点。《增值税暂行条例实施细则》(财政部国家税务总局第50号令)规定,增值税起征点的适用范围限于个人。增值税起征点的幅度规定如下:销售货物的为月销售额5000元~20000元;销售应税劳务的为月销售额5000元~20000元;按次纳税的为每次(日)销售额300元~500元。《营业税暂行条例实施细则》(财政部国家税务总局第52号令)规定,营业税起征点的适用范围限于个人。营业税起征点的幅度规定如下:按期纳税的为月营业额5000元~20000元;按次纳税的为每次(日)营业额300~500元。

政策背景

《营业税暂行条例实施细则》第五条第一款明确规定,单位或者个人将不动产无偿赠送其他单位或者个人应当视同发生应税行为缴纳销售不动产营业税。

《营业税暂行条例实施细则》第二十条规定,纳税人有上述视同发生应税行为而无营业额或价格明显偏低并无正当理由的,由税务机关进行核定征收营业税。

《财政部 国家税务总局关于个人金融商品买卖等营业税若干免税政策的通知》(财税[2009]第111号)第二条明确规定,个人无偿赠与不动产、土地使用权,属于下列情形之一的,暂免征收营业税:①离婚财产分割;②无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;③无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;④房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。

因此,个人如存在上述无偿赠送不动产行为,应以2009年1月1日为界限,区分继承、遗产处分及其他无偿赠与不动产三种形式,适用营业税的征免规定。由于城建税、教育费附加的计税依据为纳税人实际缴纳的增值税、消费税和营业税税额,因此,个人无偿赠送房产计算缴纳营业税同时,出赠方也要计算缴纳相应的城建税、教育费附加。

财政部、国家税务总局下发了《财政部 国家税务总局关于个人无偿受赠房屋有关个人所得税问题的通知》(财税[2009]78号),就个人无偿受赠房屋有关个人所得税问题进行了明确规定。《通知》规定,以下三种情形的房屋产权无偿赠与,对当事双方不征收个人所得税:①房屋产权所有人将房屋产权无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;②房屋产权所有人将房屋产权无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;③房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。除上述规定情形以外,房屋产权所有人将房屋产权无偿赠与他人的,受赠人因无偿受赠房屋取得的受赠所得,按照“经国务院财政部门确定征税的其他所得”项目缴纳个人所得税,税率为20%。

《契税暂行条例》第一条规定,在中华人民共和国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人,应当依照本条例的规定缴纳契税。第二条规定,本条例所称转移土地、房屋权属是指下列行为:①国有土地使用权出让;②土地使用权转让,包括出售、赠与和交换;③房屋买卖;④房屋赠与;⑤房屋交换。可见,个人无偿赠送房产,受赠方需要计算缴纳契税。但是,需要注意的是,土地使用权赠与、房屋赠与契税的计税依据由征收机关参照土地使用权出售、房屋买卖的市场价格核定。

《国家税务总局关于继承土地、房屋权属有关契税问题的批复》(国税函[2004]1036号)规定,《继承法》规定的法定继承人(包括配偶、子女、父母、兄弟姐妹、祖父母、外祖父母)继承土地、房屋权属,不征契税。

《财政部 国家税务总局关于调整房地产交易环节税收政策的通知》(财税[2008]137号)规定,从2008年11月1日起,对个人首次购买90m2及以下普通住房的,契税税率暂统一下调到1%。

《印花税暂行条例》第二条规定,产权转移书据属于印花税应纳税凭证。《印花税暂行条例施行细则》第五条规定,条例第二条所说的产权转移书据,是指单位和个人产权的买卖、继承、赠与、交换、分割等所立的书据。因此,个人无偿赠送房产,出、受赠双方都需要按0.05%税率计算缴纳印花税。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。