咨询实例

由于国家对房地产行业进行宏观调控,造成部分房地产开发企业出现资金紧张等问题,JY房地产开发有限公司就遭遇到这样的困难。该公司是一家规模适中的开发商,目前手中有3个房地产开发项目,另外还有一块处于苏南某市的M地块。由于国家宏观调控,该公司目前资金紧张,经与多家银行沟通,都没有满意的结果,2026年8月18日,经公司董事会研究,决定将还没有开发的M地块转让出去。

M地块是两年前通过拍卖的形式取得的,原地价款为3000万元,通过中介询价得知,该地块现在市价6000万元。同时,通过销售人员的努力,也找到买主——TH实业发展公司欲以6000万元的价格接受M地块。

在具体操作的时候,公司的财务总监到当地主管税务机关进行了咨询,发现需要缴纳一大笔税款。公司同时也向部分税务专家进行了咨询:以什么方式转让,应当缴纳什么税,有没有降低税收负担的办法?得到的结果各种各样。为了寻找最佳的纳税方案,公司决定聘请权威的税收筹划专家到公司进行一次实地考察。于是笔者有幸接到邀请。

现场考察

房地产行业中,一方面部分开发商中标得到土地以后,因诸多方面的原因,无法如期完成房地产开发,需要对手中的土地进行转让;另一方面,也有很多有实力的开发商没有得到土地,希望从其他房地产公司得到土地,开发房产出售。这就出现了土地转让的初级市场。对于本例来说,存在进行税收筹划的可能性,主要原因如下:

其一,该公司对开发项目实行项目制管理方式,各项目的成本费用可以划分得清楚。

其二,该公司与购买方TH实业发展公司都很配合筹划工作,双方对在合法的前提下通过税收筹划达到降低税收负担的效果等问题有比较一致的看法。

其三,该公司拥有良好的会计基础和操作弹性,公司管理系统有意配合专家进行操作。

因此,在具体分析和筹划过程中,可以对相关业务问题作出假设性分析。对于本例而言,我们假设不考虑具体转让过程中发生的城建税、教育费附加、印花税和其他费用等,公司期间费用为零。

筹划方案

笔者在对交易双方的政策环境和可操作的余地进行分析的基础上,给出三个操作方案:一是直接办理土地转让交易;二是先将生地变熟地,然后再进行转让交易;三是变土地转让为股权转让。

从税收的角度讲,以上三个方案哪个效果最好呢?下面就JY房地产开发有限公司与TH实业发展公司的土地转让业务,运用不同的转让方式对纳税情况进行分析计算。

涉税测算

在这里我们对不动产和土地使用权转让过程中,几大主要税种的应税情况作一下计算,从而对纳税人在转让相关资产过程中的主要税收负担进行分析。

方案一:直接办理土地转让交易

对企业而言,对其所拥有的不动产和土地使用权进行直接转让交易是常用的一种方式。在转让过程中主要涉及营业税、土地增值税、企业所得税和契税等。

1.营业税

根据2026年1月15日财政部、国家税务总局下发的《财政部 国家税务总局关于营业税若干政策问题的通知》(财税[2003]16号)第三条第二十款的规定,单位和个人销售或转让其购置的不动产或受让的土地使用权,以全部收入减去不动产或土地使用权的购置或受让原价后的余额为营业额,计算缴纳营业额,因此JY房地产开发有限公司应缴纳营业税。其应缴纳营业税为

(60000000-30000000)×5%=1500000(元)

2.土地增值税

根据土地增值税暂行条例规定,JY房地产开发有限公司应缴纳土地增值税,其中土地增值税扣除项目金额为

30000000+1500000=31500000(元)

土地增值额为

60000000-31500000=28500000(元)

土地增值率为

28500000÷31500000=90.48%

因此,JY房地产开发有限公司应缴纳的土地增值税为

28500000×40%-31500000×5%=11400000-1575000=9825000(元)

3.企业所得税

根据企业所得税法规定,JY房地产开发有限公司应缴纳的企业所得税为

(60000000-30000000-1500000-9825000)×25%=4668750(元)

4.契税

根据《中华人民共和国契税暂行条例》第三条规定,契税税率为3%~5%,契税的适用税率,由省、自治区、直辖市人民政府在前款规定的幅度内按照本地区的实际情况确定,并报财政部和国家税务总局备案。江苏省的税率为4%,因此,TH实业发展公司应缴纳的契税为

60000000×4%=2400000(元)

计算结果:

JY房地产开发有限公司应缴纳税款合计为15993750元(1500000+9825000+4668750),TH实业发展公司应缴纳契税为2400000元。

综合上述计算,如采用土地直接转让交易,JY房地产开发有限公司与TH实业发展公司共需缴纳税款为

1500000+9825000+4668750+2400000=18393750(元)

方案二:先将生地变熟地,然后再进行转让交易

在此方案下,JY房地产开发有限公司需要进行适当的操作,一方面需要将M地块进行开发整理,如进行“三通一平”等工程的处理,至于工程进行到什么程度,视具体情况而定;另一方面进行适当的会计核算。我们假设该公司当期投入建设费用100000元,在此情况下,该公司应当缴纳如下各种税款:

1.营业税

公司对土地进行整理,先将生地变熟地,对营业税的缴纳不产生影响,其计算方式同方案一,JY房地产开发有限公司应缴纳的营业税税额为

(60000000-30000000)×5%=1500000(元)

2.土地增值税

根据《国家税务总局关于印发土地增值税宣传提纲的通知》(国税函发[1995]110号)第六条第二款规定,对取得土地使用权后投入资金,将生地变为熟地转让的,计算其增值额时,允许扣除取得土地使用权时支付的地价款、交纳的有关费用和开发土地所需成本再加计开发成本的20%以及在转让环节缴纳的税款。

JY房地产开发有限公司投入建设费用100000元,可以得到开发成本加计20%扣除的优惠。

即土地增值税扣除项目金额为

(30000000+100000)×1.2+1500000=37620000(元)(https://www.daowen.com)

土地增值额为

60000000-37620000=22380000(元)

土地增值率为

22380000÷37620000=59.49%

JY房地产开发有限公司需要缴纳的土地增值税为

22380000×40%-37620000×5%=8952000-1881000=70710000(元)

3.企业所得税

JY房地产开发有限公司应缴纳的企业所得税为

(60000000-30000000-1500000-100000-7071000)×25%=5332250(元)

4.契税

TH实业发展公司应缴纳的契税为

60000000×4%=2400000元

计算结果:

JY房地产开发有限公司应缴纳税款合计为13903250元(1500000+7071000+5332250),TH实业发展公司应缴纳契税为2400000元。

JY房地产开发有限公司采用“先将生地变熟地,然后再进行转让交易”的操作方案,投入开发费用100000元后再办理转让,得到土地增值税开发成本加计20%扣除的优惠,JY房地产开发有限公司与TH实业发展公司共需缴税款为

1500000+7071000+5332250+2400000=16303250(元)

先将生地变熟地,然后再进行转让交易的操作方案与直接进行土地转让的操作方法进行比较,我们发现这种操作方法可以合计少缴纳税款2090500元(18393750-16303250)。

方案三:变土地转让为股权转让

如果JY房地产开发有限公司用100000元现金注册一个全资子公司甲,并以M地块对全资子公司甲进行增资,等M地块过户后,子公司甲以100000元的费用对土地进行开发整理。然后,将甲公司100%股权以60100000元直接转让给TH实业发展公司。

1.营业税

JY房地产开发有限公司投资(以土地使用权作投资增加了子公司的注册资本)转让土地不征收营业税,《财政部 国家税务总局关于股权转让有关营业税问题的通知》(财税[2002]191号)中规定,以无形资产、不动产投资入股,参与接受投资方利润分配,共同承担投资风险的行为,不征收营业税。

2.土地增值税

《财政部 国家税务总局关于土地增值税若干问题的通知》(财税[2006]21号)第五条规定,对于以土地(房地产)作价入股进行投资或联营的,凡所投资、联营的企业从事房地产开发的,或者房地产开发企业以其建造的商品房进行投资和联营的,均不适用《财政部 国家税务总局关于土地增值税一些具体问题规定的通知》(财税字[1995]048号)第一条暂免征收土地增值税的规定。因此,JY房地产开发有限公司以土地向子公司增资的行为应缴纳土地增值税。

土地增值税可扣除项目金额为

(30000000+100000)×(1+20%)=36120000(元)

土地增值额为

60000000-36120000=23880000(元)

土地增值率为

23880000÷36120000=66.11%

JY房地产开发有限公司应缴纳的土地增值税为

23880000×40%-36120000×5%=9552000-1806000=7746000(元)

3.企业所得税

JY房地产开发有限公司应缴纳的企业所得税为

(60000000-30000000-100000-7746000)×25%=5538500(元)

4.契税

《国家税务总局关于全资子公司承受母公司资产有关契税政策的通知》(国税函[2008]514号)中规定,公司制企业在重组过程中,以名下土地、房屋权属对其全资子公司进行增资,属同一投资主体内部资产划转,对全资子公司承受母公司土地、房屋权属的行为,不征收契税。

另外,由于JY房地产开发有限公司将甲公司100%股权作价60100000元转让给TH实业发展公司,根据《财政部 国家税务总局关于股权转让有关营业税问题的通知》规定,对股权转让不征收营业税。

因此,JY房地产开发有限公司将土地对全资子公司进行增资,再将公司股权全部转让应税总额为

7746000+5538500=13284500(元)

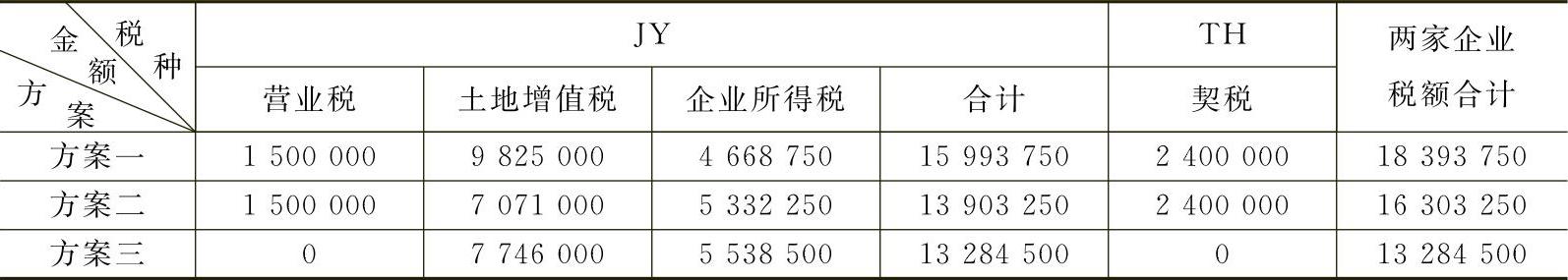

三种方案的应税情况如表3-2所示:

表3-2 三种方案应税情况

筹划结论

从交易单方的利益考虑:在方案一中,JY房地产开发有限公司应缴纳税款为15993750元;在方案二中,JY房地产开发有限公司需上缴税款13903250元;在方案三中,JY房地产开发有限公司需上缴税款13284500元。显然,从双方利益的角度考虑也是方案三为最优。方案三比方案一少交税款合计为5109250元。

筹划点评

土地作为重要的生产资料,是投资人和相关企业进行经营的重要工具和手段。在投资、资产重组、债务重组过程中经常遇到有关土地使用权和不动产的转让问题。这里仅抽象地将其中的部分业务拿出来进行计算和分析,从而剖析出税收筹划的部分原理。但是,不能作为实务操作的依据。因为在实务过程中,还有许多事项需要考虑才能进行综合筹划。

对于本筹划案例来说,其中的一个亮点就是土地增值税“加计扣除”规定的巧妙运用,需要提醒纳税人注意的是,这个规定不能滥用。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。