在上一小节中,我们假设供应链成员企业、银行和保险公司关于市场信息拥有共同的知识。本节我们考虑一般情形:供应商和零售商关于市场需求拥有相同的信息,而银行和保险公司关于市场需求拥有相同的信息,即对于供应商和零售商而言,市场需求的密度函数、分布函数及生成函数分别为f(x)、F(x)及 (x);对于银行和保险公司而言,市场需求的密度函数、分布函数及生成函数分别为g(x)、G(x)及

(x);对于银行和保险公司而言,市场需求的密度函数、分布函数及生成函数分别为g(x)、G(x)及 (x)。

(x)。

参照Alan &Gaur(2015),我们称银行和保险公司相比于供应链成员企业看好需求市场,当且仅当需求分布函数G一阶随机占优于需求分布函数F,即G≥stF;否则银行和保险公司相比于供应链成员企业不看好需求市场,即F≥stG。关于一阶随机占优的定义和性质,参见Song(1 994),Kijima & Ohnishi(1 999)。

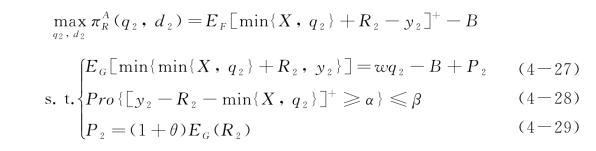

信息不对称条件下零售商的最优化问题可表示为:

其中,R 2=[d 2-min(X,q 2)]+表示信息不对称条件下保险公司对银行的资金补偿额。式(4-27)是银行收支平衡的约束条件,式(4-28)是银行下侧风险的约束条件。

引理4-4.对于一个信息不对称的供应链融资系统,存在临界值 (θ)使得当零售商的资金水平低于

(θ)使得当零售商的资金水平低于 (θ)时,零售商选择购买保险;当零售商的资金水平高于

(θ)时,零售商选择购买保险;当零售商的资金水平高于 (θ)时,不购买保险对零售商最有利。

(θ)时,不购买保险对零售商最有利。

引理4-4给出了零售商购买保险的决定条件,即B< (θ),其中

(θ),其中 (θ)是一个与B和θ有关的表达式。与命题4-6不同,

(θ)是一个与B和θ有关的表达式。与命题4-6不同, (θ)不仅与零售商的资金水平、保险公司的风险负载因子有关,还与需求信息不对称程度有关。下面我们用数值分析说明这一点。

(θ)不仅与零售商的资金水平、保险公司的风险负载因子有关,还与需求信息不对称程度有关。下面我们用数值分析说明这一点。

算例4-5:假设供应商和零售商认为市场需求服从均值为200的指数分布;在信息对称情形下,银行和保险公司认为市场需求服从均值为200的指数分布;在信息不对称条件下,考虑两种情形,即银行和保险公司均对市场持乐观态度和均对市场持悲观态度。为了更好地区分信息对称和信息不对称情形下的决策差异,假设对市场持乐观态度的银行和保险公司认为市场需求服从均值为320的指数分布,对市场持悲观态度的银行和保险公司认为市场需求服从均值为80的指数分布,其他参数设置与图4-5相同。

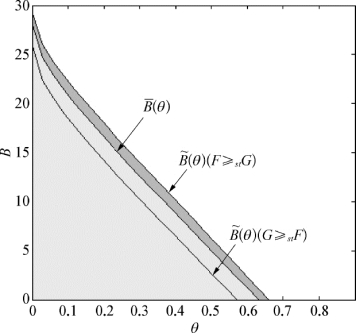

图4-6反映了零售商的资金水平、保险公司的风险负载因子以及信息不对称对零售商保险购买决策的影响。图4-6中的阴影部分表示零售商购买保险的区域,空白部分表示零售商不购买保险的区域。阴影与空白部分的分界线B~(θ)关于保险公司的风险负载因子递减,说明保险公司的运营成本越高,零售商购买保险的动机越小;同理,零售商的资金水平越高,零售商购买保险的动机越小。

图4-6 资金水平与风险负载因子对保险购买决策的影响

另外,我们也可以发现,相比于信息对称情形,信息不对称未必更能激励零售商购买保险。正如图4-6所示,当银行和保险公司相比于供应链成员企业更加看好市场需求时,零售商购买保险的区域小于信息对称情形下零售商购买保险的区域,即分界线 (θ)在分界线

(θ)在分界线 (θ)|G≥stF的斜上方;当银行和保险公司不看好市场需求时,零售商购买保险的区域大于信息对称情形下零售商购买保险的区域,即分界线

(θ)|G≥stF的斜上方;当银行和保险公司不看好市场需求时,零售商购买保险的区域大于信息对称情形下零售商购买保险的区域,即分界线 (θ)在分界线

(θ)在分界线 (θ)|F≥stG的斜下方。

(θ)|F≥stG的斜下方。

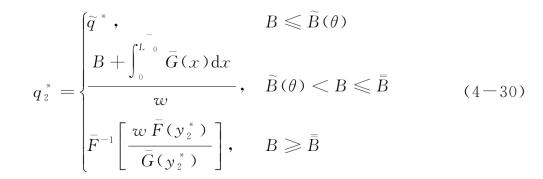

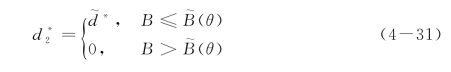

命题4-5.考虑一个信息不对称的供应链融资系统,给定零售商的资金水平B及保险公司的风险负载因子θ,

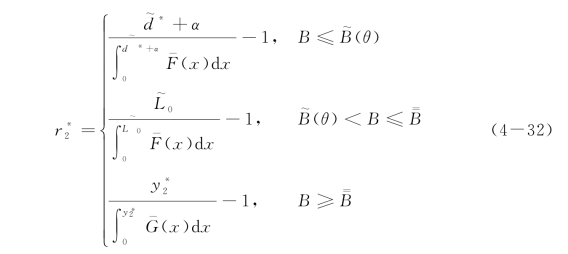

(1)零售商的最优订货决策为:(https://www.daowen.com)

(2)最优投保水平为:

(3)银行设定的最优贷款利率为:

命题4-5中,B≤ (θ)给出了零售商购买保险的决定条件,

(θ)给出了零售商购买保险的决定条件, (θ)<B≤

(θ)<B≤ 给出了银行对零售商进行下侧风险约束的条件,B≥

给出了银行对零售商进行下侧风险约束的条件,B≥ 给出了零售商不受银行下侧风险约束的条件。由此,零售商的决策区域分成三部分:保险购买区域、下侧风险约束区域(可看作风险规避区域)及无下侧风险约束区域(可看作风险中性区域)。在保险购买区域,零售商的最优订货和最优投保量为(

给出了零售商不受银行下侧风险约束的条件。由此,零售商的决策区域分成三部分:保险购买区域、下侧风险约束区域(可看作风险规避区域)及无下侧风险约束区域(可看作风险中性区域)。在保险购买区域,零售商的最优订货和最优投保量为( ∗,

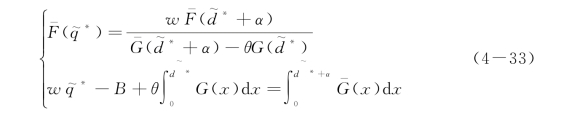

∗, ∗),具体值由下面的方程组(4-33)确定:

∗),具体值由下面的方程组(4-33)确定:

对比式(4-33)与式(4-26),我们发现,需求信息不对称因素未必会降低零售商的采购数量。当银行和保险公司相比于供应链成员企业更加看好需求市场时,零售商的最优订货量高于需求信息对称情形下的最优订货量;相反,当银行和保险公司不看好需求市场时,零售商的最优订货量低于需求信息对称情形下的最优订货量。在银行下侧风险约束区域, 0=α+G-1(β)表示零售商向银行融资的上限,该值依赖于银行的下侧风险厌恶程度。在无下侧风险约束的区域,容易得到当G≥stF时,

0=α+G-1(β)表示零售商向银行融资的上限,该值依赖于银行的下侧风险厌恶程度。在无下侧风险约束的区域,容易得到当G≥stF时, >

> -1(w);当F≥stG时,

-1(w);当F≥stG时, <

< -1(w)。Cai等(2014)给出了信息对称和风险中性条件下,资金受约束零售商向银行融资后的最优订货量为无资金约束条件下的最优订货量,即

-1(w)。Cai等(2014)给出了信息对称和风险中性条件下,资金受约束零售商向银行融资后的最优订货量为无资金约束条件下的最优订货量,即 -1(w)。由此可见,信息不对称有可能给零售商带来正的效益,也有可能给零售商带来负的效益。

-1(w)。由此可见,信息不对称有可能给零售商带来正的效益,也有可能给零售商带来负的效益。

下面用数值算例来说明命题4-5的主要结论。

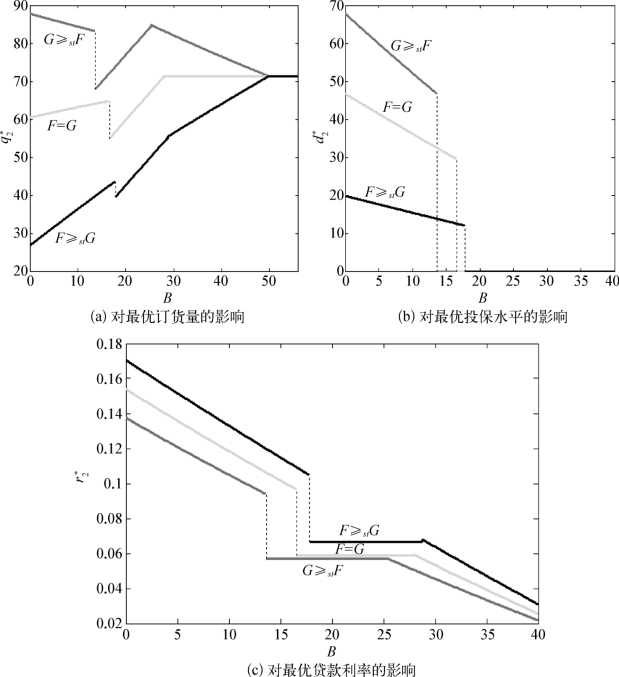

算例4-6:假设从供应链成员企业的角度来看,需求服从均值为200的指数分布,从看好需求市场的银行和保险公司的角度来看,需求服从均值为320的指数分布,从不看好需求市场的银行和保险公司的角度来看,需求服从均值为80的指数分布;其他参数设置如同图4-5。通过计算, (0.2)=16.57,

(0.2)=16.57, =28;当G≥stF时,

=28;当G≥stF时, (0.2)=13.65,

(0.2)=13.65, =25.36;当F≥stG时,B~(0.2)=17.85,

=25.36;当F≥stG时,B~(0.2)=17.85, =28.96。显然,

=28.96。显然, (0.2)|G≥stF<B-(0.2)<

(0.2)|G≥stF<B-(0.2)< (0.2)|F≥stG,这与图4-8是一致的。

(0.2)|F≥stG,这与图4-8是一致的。

从图4-7(a)~图4-7(c)可以看到,信息不对称情形下的最优订货量与最优投保水平未必比信息对称情形下的最优订货量与最优投保水平低,对应的最优贷款利率未必比信息对称情形下的最优贷款利率高。具体而言,当银行和保险公司看好产品市场时,信息不对称情形下的最优订货量和最优投保水平高于信息对称情形下的最优订货量和最优投保水平;相反,当银行和保险公司均不看好产品市场时,信息不对称情形下的最优订货量和最优投保水平低于信息对称情形下的最优订货量和最优投保水平,即q |G≥stF>

|G≥stF> >

> |F≥stG,

|F≥stG, |G≥stF>

|G≥stF> >

> |F≥stG。需要说明的是,当零售商的资金水平高于49.44时,零售商不受资金约束,不需要向银行融资,从而使最优订货量回归到传统无资金约束下的最优订货量

|F≥stG。需要说明的是,当零售商的资金水平高于49.44时,零售商不受资金约束,不需要向银行融资,从而使最优订货量回归到传统无资金约束下的最优订货量 -1(0.2)=71.3。

-1(0.2)=71.3。

图4-7 信息不对称情形下零售商的资金水平对最优决策的影响

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。