供应商的利润依赖于市场需求的实现值。如果市场需求量低于y b,供应商只能得到零售商的预付款;如果市场需求处于y b与y s之间,除了预付款之外,供应商还可得到部分延期支付的货款;如果市场需求大于y s,供应商能够得到全部的货款。因此,供应商的利润可表示为:

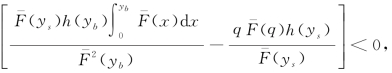

进一步地,容易发现式(3-8)等价于:

损失厌恶的供应商在设计信用契约时,需要做权衡:若要求零售商预付较多货款,零售商可能会降低订货量,从而影响供应商的期望收益;若要求零售商预付较少,虽然零售商会增加订货量,但同时增加了供应商无法回收剩余货款的风险。引理3-2给出了供应商的效用函数形式。

引理3-2.记y L (c-δw)q+y b表示供应商利润为非负值时的临界需求水平,则

(c-δw)q+y b表示供应商利润为非负值时的临界需求水平,则

(1)当δw-c≥0时,供应商的期望效用为:

E[u(πS)]=E(πS)

(2)当δw-c<0时,供应商的期望效用为:

显然,在δw-c≥0时,供应商没有损失风险(即供应商的利润总是大于零);而在δw-c<0时,根据需求的实现值不同,供应商的利润可能会小于零。因此,为方便起见,在下文中,我们称δw-c≥0为无损失风险情形;对应地,称δw-c<0为有损失风险情形。我们分别考虑两种情形下的局部最优信用契约决策,然后通过比较供应商在两种情形下的期望效用,进而得出全局最优信用契约决策。

情形一:无损失风险情形。

该情形下,供应商的收益总是大于零,因此期望效用等于期望利润。换而言之,供应商的最优化问题为:

(P1)

问题(P1)是一个二元非线性最优化问题,其中供应商的期望效用表达式由式(3-9)简化得来;第一个约束条件为银行融资比例约束,等价于δwqcq≥0,其中q由式(3-7)确定;第二个约束条件为临界需求水平约束,意味着能够偿还供应商剩余货款的最低需求水平不低于能够偿还银行贷款的最低需求水平。特别地,等式y s=y b成立意味着零售商全部选择银行融资。

求解最优化问题(P1),得到存在唯一的![]() 使得E[u(πS)]的值达到最大的同时满足约束条件式(3-10),如命题3-2。(https://www.daowen.com)

使得E[u(πS)]的值达到最大的同时满足约束条件式(3-10),如命题3-2。(https://www.daowen.com)

命题3-2.当δ≥c/w时,存在唯一的![]() 使得非线性最优化问题(P1)达到最优。这里

使得非线性最优化问题(P1)达到最优。这里![]() 及对应的最优订货量q∗1由下列方程组确定:

及对应的最优订货量q∗1由下列方程组确定:

命题3-2给出了无损失风险情形下的最优信用契约( ,

, )及对应的最优订货量q。利用参数(δ,w)与参数(y s,y b)之间的一一对应关系,可以得到银行融资比例较大情形下的最优批发价

)及对应的最优订货量q。利用参数(δ,w)与参数(y s,y b)之间的一一对应关系,可以得到银行融资比例较大情形下的最优批发价 和最优预付款比例

和最优预付款比例 。显然,

。显然, >

> >0成立,因此,在无损失风险情形下,零售商的融资结构为混合融资结构,即零售商既向银行融资又向供应商融资。

>0成立,因此,在无损失风险情形下,零售商的融资结构为混合融资结构,即零售商既向银行融资又向供应商融资。

在命题3-2中,考虑到c 因此混合融资结构中零售商的最优订货q∗满足

因此混合融资结构中零售商的最优订货q∗满足 (q∗)[1-g(q∗)]<c。Jing等(2012)给出了银行融资条件下资金约束零售商的最优订货量QN由等式

(q∗)[1-g(q∗)]<c。Jing等(2012)给出了银行融资条件下资金约束零售商的最优订货量QN由等式 (QN)[1-g(QN)]=c唯一确定。注意到函数

(QN)[1-g(QN)]=c唯一确定。注意到函数 (q)[1-g(q)]是减函数,不难发现q∗>QN,说明零售商在混合融资模式下的最优订货量总是高于单一的银行融资模式下的最优订货量。

(q)[1-g(q)]是减函数,不难发现q∗>QN,说明零售商在混合融资模式下的最优订货量总是高于单一的银行融资模式下的最优订货量。

实践中,企业的融资渠道往往是多元的,具体融资方式的选择取决于资金约束企业自身的特点以及债权人的特点。目前在供应链金融领域对单源性融资的理论研究较多,如延期付款融资、银行融资以及预付款融资。将两种融资方式混合在一起进而探讨混合融资策略下企业的最优决策的理论研究目前较少。命题3-2给出了混合融资策略下债权人(即供应商和银行)以及债务人(即零售商)的最优决策。因此,命题3-2为资金约束企业在混合融资策略下的最优化决策提供了理论依据。

情形二:有损失风险情形。

根据引理3-2,此种情形下供应商的效用函数如下:

供应商的期望效用由两项组成,第一项是供应商的期望利润,第二项是期望损失,其中(λ-1)可作为损失系数。对第二项进一步化简得到期望损失等于![]() ,说明损失是由于需求低于y L导致的。特别地当,λ=1时,损失系数等于零,此时供应商的期望效用等于期望利润。因此,当供应商存在损失风险时,即δ<c/w时,其非线性约束最优化问题为:

,说明损失是由于需求低于y L导致的。特别地当,λ=1时,损失系数等于零,此时供应商的期望效用等于期望利润。因此,当供应商存在损失风险时,即δ<c/w时,其非线性约束最优化问题为:

问题(P2)也是一个二元非线性最优化问题。其中第一个约束条件为银行融资比例约束,等价于δwq-cq<0,q由式(3-7)确定;第二个约束条件为临界需求水平约束,意味着能够偿还供应商剩余货款的最低需求水平严格大于能够偿还银行贷款的最低需求水平。求解最优化问题(P2),得到存在唯一的(y′s,y′b)使得E[u(πS)]的值达到最大的同时满足约束条件式(3-13),如命题3-3。

命题3-3.当δ<c/w时,存在唯一的(y′s,y′b)使得非线性最优化问题(P2)达到最优,这里

由命题3-3发现,供应商通过设定最优的信用契约(y′s,y′b)使得零售商延期支付所有的货款。对于供应商而言,这种做法是合理的。因为允许零售商延迟支付可以激励零售商增大订货量,提升供应链效率;同时,考虑到供应链的库存风险与信用风险完全由供应商来承担,因此供应商会将批发价设定在零售价水平(即等于1),从而获取整个供应链的收益。

考虑一种特殊情形:λ=1,即供应商是风险中性的。此种情形下,结合式(3-6)及式(3-7)可以得到:供应商设定的最优批发价 =1,零售商的最优订货量为

=1,零售商的最优订货量为 =

= -1(c)。这与Jing等(2012)的结论是一致的。因此,命题3-3将风险中性情形下延期付款融资模式中供应链成员企业的最优决策推广到风险厌恶环境中。注意到,情形λ>1对应的最优订货量满足

-1(c)。这与Jing等(2012)的结论是一致的。因此,命题3-3将风险中性情形下延期付款融资模式中供应链成员企业的最优决策推广到风险厌恶环境中。注意到,情形λ>1对应的最优订货量满足 (q

(q )-c=c(λ-

)-c=c(λ-![]() 显然

显然![]() ,说明延期付款融资模式下风险厌恶型供应链的最优订货量小于风险中性供应链的最优订货量,因此供应商的风险厌恶性给整个供应链带来了负效应。

,说明延期付款融资模式下风险厌恶型供应链的最优订货量小于风险中性供应链的最优订货量,因此供应商的风险厌恶性给整个供应链带来了负效应。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。