经过四个阶段的发展,中捷双边贸易规模不断扩大,商品结构不断优化,产业协调度和互补性不断加强,但同时也存在进出口贸易不平衡、商品结构高度集中、新的合作动能和增长点有待挖掘等问题。

1.贸易规模不断扩大,贸易不平衡现象明显

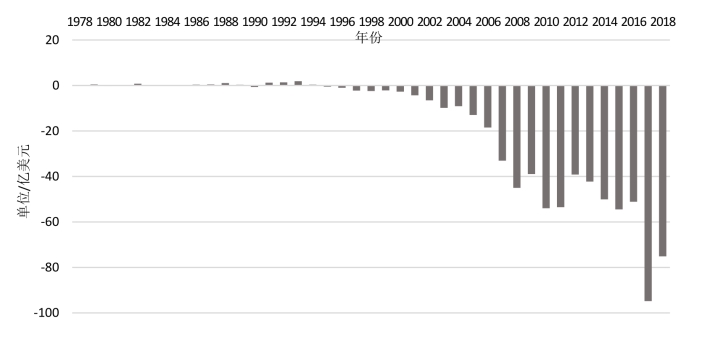

近年来,在中捷两国双边贸易额快速增长的同时,捷克对华贸易逆差不断扩大,成为中捷双边贸易发展中的最大挑战。根据中华人民共和国国家统计局数据,捷克对华贸易逆差于1978年首次出现,自1995年起持续出现,之后一直处于增长态势,2002年中国就成为捷克第三大贸易逆差国,2018年捷克对中国贸易逆差达75.11亿美元(见图3-3)。由于转口贸易、统计口径等因素影响,加之欧盟统一关税区形成的贸易转移效应,中捷两国关于贸易规模的统计数据差距明显。根据捷克统计局数据,2018年捷克对华贸易逆差高达234.65亿美元。这样的差距也促使双方进一步关注贸易逆差问题。

图3-3 中捷双边贸易差额(1978—2018年)

(数据来源:中华人民共和国国家统计局)

捷克对中国贸易逆差不断扩大,主要有以下几方面原因。

第一,对外开放释放的改革红利使“中国制造”比较优势凸显,中国与全球主要贸易伙伴的进出口规模均呈现快速增长态势。1978年以来,改革开放带来的优越政策环境、丰裕的劳动力供给、大批富有开拓进取精神的企业家,加上门类齐全的工业产业体系配套支持,推动了中国的飞速发展。中国产品在全球贸易中极具竞争力,受世界各国消费者青睐,在捷克也同样如此,因此两国双边贸易增长迅速。相比进口,中国出口增长更为强劲,从数据上表现为捷克对中国贸易逆差逐渐扩大。

第二,全球价值链重构多边经济合作模式,产业内贸易大行其道,中、捷、德之间存在逆差转移现象。细分中国与捷克、捷克与德国的出口商品结构可以发现,HS编码中的第84章、第85章、第87章、第90章共四章是三国共同的重点出口领域。机电产品、运输设备、光学设备、医疗设备、电子电气等产业的中间品在中国加工后出口捷克,进一步加工组装进入欧洲市场,因此,仅局限于两国间的进出口分析会割裂多国共同形成的价值链创造路径,单纯基于双边贸易的视角也会使分析失之偏颇。事实上,产业内贸易为主的贸易特征推动捷克在中国与欧洲的贸易往来中发挥更突出的连接作用。捷克具有明显的区位优势、强大的生产制造优势与相对的技术优势,是中国产品进入欧洲市场的重要中转中枢。

第三,中捷双边贸易商品结构过于集中,捷克消费品在进入中国市场时面临全球消费品竞争,尚需培育市场认可度与产品竞争力。要缩小捷克对中国的贸易逆差,关键在于增加捷克产品在中国市场的竞争力。在面对全球同类产品竞争时,中国消费者对捷克产品还相对缺乏了解。此外,服务业也是今后中捷两国重点发展的领域,如通信和信息技术服务、创新产业、金融、咨询、科技研发以及旅游业等领域。

中捷两国之间的贸易逆差问题也是中国与中东欧国家双边贸易中普遍存在的现象,体现了中国与中东欧国家在贸易方面的结构性问题,需要各方耐心细致的努力,找准双方利益契合点,不断挖掘出新的合作动能和增长点。近年来,中国政府也在相关领域做了很大的努力。2016年3月,中国国家开发银行与捷克出口银行签署金融合作发展协议;2017年7月,浙江义乌至布拉格的中欧班列正式开通;同年9月,成都至布拉格中欧班列正式开通;2018年11月,中国在上海举办首届中国国际进口博览会,泽曼总统率领80余家企业共200余人的代表团参加此次大会,展示了捷克的汽车、啤酒、水晶、木制品、食品、玩具等产品。这一系列措施都将增加捷克优质、特色产品直接出口中国的机会,改善中捷贸易不平衡状态。

2.贸易商品高度集中,产业集聚趋势明显

长期以来,中捷双边货物贸易主要集中在机电产品、运输设备、光学设备、医疗设备、玩具、游戏和运动用品等,而且机电产品、运输设备的贸易额超过了总贸易额的50%以上,产业集聚趋势明显。具体来看(如表3-1所示),1999年捷克出口中国的商品主要为机电产品(HS编码第16类,第84-85章)、运输设备(HS编码第16类,第87章)和化学工业相关产品(HS编码第6类,第29章),分别占出口总额的44.60%、37.14%和7.31%。之后化学工业相关产品的出口额下降,光学医疗设备、贱金属、塑料制品和钢铁制品的出口额上升。2010年和2018年数据显示,机电产品成为捷克出口中国的第一、二大类商品,占捷克对中国出口总额的60%左右,光学、医疗设备和精密仪器成为第三大类出口商品,占比也从2010年的4.95%上升至2018年的8.90%。(www.daowen.com)

表3-1 捷克对中国出口的主要商品(单位:万美元)

注:依据HS编码制度,各章分别是:第29章有机化合物;第47章木浆及其他纤维状纤维素浆,回收(废碎)纸或纸板;第70章玻璃及其制品;第74章铜及其制品;第84章核反应堆、锅炉、机器和机械设备及其零部件;第85章电机、电气设备及其零件,录音机及放声机、电视图像、声音的录制和重放设备及其零件、附件;第87章车辆及其零件、附件,但铁道及电车道车辆除外;第90章光学、摄影、电影、计量、检验、医疗或外科用仪器及设备、精密仪器及设备及上述物品的零件、附件。

(数据来源:捷克统计局)

从进口来看(如表3-2所示),捷克自中国进口的主要商品也是机电产品,长期占比较高,大大高于捷克出口中国的该类商品的比重。可以看出:长期以来,中捷进出口贸易具有明显的产业内贸易特征,即双方在电气设备及零件,机械、机器设备及零部件等行业具有活跃的产业链合作,分别向对方出口、进口大量的产品及零部件。

表3-2 捷克自中国进口的主要商品(单位:万美元)

注:依据HS编码制度,各章分别是:第61章针织或钩编服装及辅料;第62章非针织或钩编服装及辅料;第64章鞋靴、护腿和类似品及其零件;第95章玩具、游戏品、运动品及其零件、附件。

(数据来源:捷克统计局)

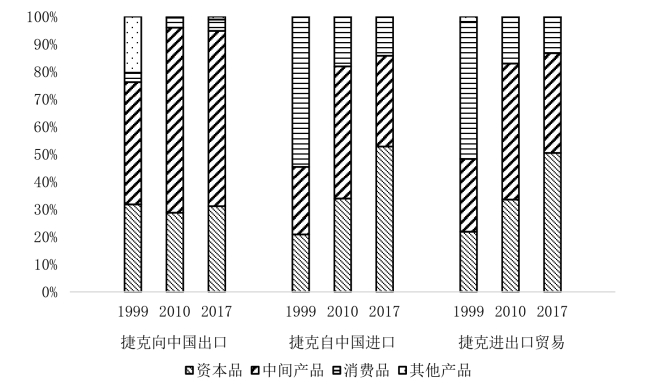

3.贸易商品结构不断优化,双方产业链依存度提升

当前世界经济的基本运行规律发生了变化,贸易由产业间贸易向产业内贸易转变,甚至向产品内贸易转变,贸易商品的属地性难以界定。国与国之间的贸易商品结构往往反映了两国间产业合作与经济依存度。利用联合国BEC(Broad Economic Classification)分类标准测算贸易主体间不同类型的商品比重可分析贸易主体间产业链依存程度,并进而分析主体间的互补性和贸易潜力。图3-4对比了1999年、2010年和2017年中捷双边贸易中资本品、中间产品、消费品、其他产品的结构变化,可以发现:捷克自中国进口的商品结构不断优化,消费品比重显著下降,中间产品和资本品比重上升明显。1999年,消费品是捷克自中国进口的最主要产品,占总进口额的54.59%,中间产品和资本品进口则分别占比24.54%和20.86%。之后中间产品和资本品占捷克自中国进口总额的比重迅速攀升,至2017年,两类商品的进口比重为32.95%和52.81%。值得注意的是,资本品进口在2010至2017年增量显著,从52.31亿美元升至107.14亿美元,年平均增长率10.79%,成为捷克自中国进口的最主要商品,在一定程度上表明中国在产业结构调整过程中与捷克产业协调度和技术匹配度上升。

图3-4 中捷贸易商品结构变化对比

(数据来源:捷克统计局)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。