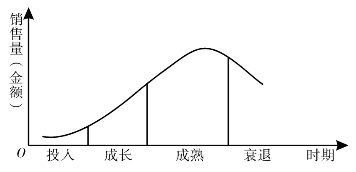

保险产品生命周期是指一种新的保险产品从进入保险市场开始,经历成长、成熟到衰退的全过程。保险产品的生命周期包括投入期、成长期、成熟期和衰退期四个阶段。

图1-1 产品生命周期

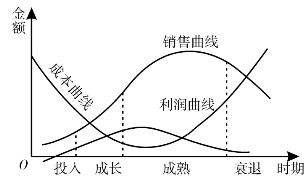

图1-2 保险产品生命周期

研究保险产品生命周期,主要是为了树立这样四个观点:第一,保险产品的生命是有限的;第二,保险产品销售经过不同的阶段,每一阶段保险公司都面对不同的挑战;第三,在保险产品生命周期的不同阶段中,利润有升有降;第四,在保险产品生命周期的不同阶段,保险产品需要不同的营销、融资、制度和人事策略。

(一)投入期的销售策略

投入期是指保险产品进入保险市场的开始阶段。在此期间,由于保险消费者对新的保险产品还未接受,因此保险销售额增长缓慢,而销售费用却较高。保险公司在此阶段无利可图。

在保险产品投放保险市场的初级阶段,保险消费者对新的保险产品有一个接受的过程,同时保险公司对新的保险产品也会有一个检验的过程。因此,从保险公司的角度来看,这个阶段的特点是:第一,由于对承保风险缺乏了解,所积累掌握的风险资料极为有限,保险费率的制定不尽合理;第二,由于承保的保险标的数量极为有限,风险分散程度较低;第三,由于保险费收入低,而投入的成本较高,保险公司利润很少,甚至出现亏损。

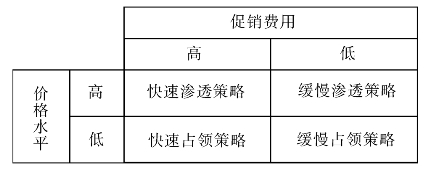

这一阶段,保险公司要强化广告宣传,诱导保险消费需求。为达到扩大承保面的目的,保险公司通常采用以下四种策略:

1.快速占领策略

快速占领策略是指以高价格和高水平的营销费用推出新的保险产品的策略。保险公司提出高的价格,是为了尽可能在每个单位的销售中获得高额利润。保险公司在促销方面耗费巨资,目的是使保险市场上客户相信用高价格购买保险会得到相应的回报。采用这种营销策略时,保险市场应具备的条件是:该保险产品的市场潜力较大;保险消费者对此商品需求强烈并能接受高的价格;市场上的竞争对手少。

2.缓慢占领策略

缓慢占领策略是指以高价格和低水平的促销费用将新的保险产品投入保险市场的策略。高价格是为了获得更高的利润,低促销费用则可以减少费用开支,降低成本。采用这种营销策略的保险市场应具备的条件是:保险市场规模有限;市场上大部分人已经了解这种产品;保险消费者愿意出高价购买这种产品;市场竞争不太激烈。

3.迅速渗透策略

迅速渗透策略是指用低价格和高水平的营销费用推出新的保险产品的策略。这种策略希望以最快的速度渗透市场,并达到最大市场占有率。采用这种策略应该具备的市场条件有:保险市场规模大;市场上的保险消费者不了解新的保险产品;大部分保险消费者对价格敏感;市场潜在的竞争激烈;保险公司大范围的承保某保险产品使经营成本下降,能获得一定的收益。

4.缓慢渗透策略

缓慢渗透策略是指用低价和低水平的营销费用推出新的保险产品。低价格会刺激保险市场尽快接受这种保险产品。保险公司保持低促销费用能降低营销成本,获得更多利润。采用这种策略的保险市场应该具备的条件有:市场庞大;保险消费者非常了解这种保险产品;保险消费者对低价格特别感兴趣;存在潜在的竞争对手。

图1-3 投入期的销售策略

(二)成长期的营销策略

成长期是指新的保险产品经过宣传促销,销路已经打开,销售量迅速增长的阶段。这一时期,由于保险产品迅速被市场接受,利润大大提高,而费用开始下降。在此阶段,竞争者介入的可能性较大。(www.daowen.com)

在保险产品经过试销后,销售额进入急剧上升的时期,保险公司在此阶段已经掌握风险的出险规律,该险种条款的设计日趋完善,保险费率更加合理,保险需求日益扩大,风险能够大量转移,承保成本不断下降。因此,保险公司可以采取以下策略,尽可能保持该险种在保险市场上长久的增加率,使这一时期尽可能延长。

(1)不断完善保险产品,使之更适合保险需求和业务需要,提高保险产品的竞争能力。

(2)广告宣传的内容要依据保险消费者的需求变化而变化,提高保险产品的竞争能力。

(3)为了吸引更多层次的、对价格敏感的保险消费者,应该在适当的时候调整保险价格。

(4)适应保险市场需求多样化的需要,开拓新的保险营销渠道,如依靠保险代理人和保险经纪人开展业务,建立广泛的保险营销网点。

(5)做好保险销售服务。例如,人寿保险公司在与被保险人签订保险合同后,还应提供保健、安全和经营方面的全方位服务,树立保险公司的良好形象,增进社会对保险公司的信赖。

(三)成熟期的营销策略

成熟期是指新的保险产品的销售量增长率下降的阶段。在此期间,由于保险产品已被大部分潜在的购买者接受,为了应付日益加剧的竞争,保险公司要适当增加营销费用,巩固市场占有份额。在此期间,保险公司的利润稳定或略有下降。

这一阶段,保险产品的利润达到最高峰,销售额的增长速度开始下降,市场呈现饱和状态,潜在的消费者减少,更完善的替代险种开始出现。由此,保险市场上出现承保能力过剩的情况,而承保能力过剩又引发保险市场更加激烈的竞争。这时,保险公司可以采取以下营销策略。

1.开发新的保险市场

保险公司可以设法寻找新的目标市场,如原来主要以城市人口为对象的养老保险,也可以向农村市场开展。

2.改进保险产品

对现有的保险产品进行修改完善,以增加其作用和特征。如在承保一些特殊保险标的时,适当增加保险责任,达到保持和提高该保险产品的市场占有率的目的。

3.争夺竞争者的客户

对于向其他保险公司投保同一保险标的的投保人,保险公司可采取适当降低保险费率或提供优质服务来吸引他们,使他们转为本公司客户。

(四)衰退期的营销策略

衰退期是指新的保险产品已不适应保险市场需求,竞争力衰弱导致销售量大幅度萎缩的阶段。在此阶段,保险产品的销售量呈现严重下降的趋势,保险公司利润降低。

大部分保险产品的销售量最终都会下降。销售量下降的原因很多。例如,一些在特定历史条件下所产生的保险产品,当其赖以生存的特殊环境不复存在时,该保险产品就会消失。又如,更完善的保险替代商品出现了,旧的保险产品变逐渐失去需求,退出市场。这一阶段的特点是:保险供给能力大而销售量降到最低点,保险公司的利润急剧下降,保险消费者的需求发生了转移,等等。

保险公司在处理正在老化的保险产品时,可以采用的策略有以下几种。

(1)做好善后工作。如果一家保险公司决定要放弃某个已衰退的保险产品时,同时还必须决定为已投保该保险险种的客户做好服务,不要仓促收兵,而是逐步的、有计划的限制销售,直至停止销售。

(2)要避免感情用事,认为过去依靠该保险产品,保险公司获得了较多利润,现在放弃有点于心不忍。应该看到的是,如果继续保留这种衰退的产品,保险公司将为之付出高昂的代价,除了无法回收间接费用和利润外,公司形象也有可能受到损害。

(3)有预见性的、有计划的开发新的保险产品。这样做可以使那些寻求保险替代商品的消费者再一次被吸引过来,并使保险市场重新启动,保险产品衰退期应尽可能缩短,以达到保险公司稳定经营的目的。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。