为营造公平竞争的市场环境,促进跨境电商零售健康发展,目前我国继续落实现行跨境电商零售出口货物增值税、消费税退税或免税政策。

关于跨境电商零售进口税收政策,按照有利于拉动国内消费、公平竞争、促进发展和加强进口税收管理的原则,我国跨境电商零售(企业对消费者,即B2C)进口税收政策主要包括如下几个方面。

(1)跨境电商零售进口商品按照货物征收关税和进口环节增值税、消费税,购买跨境电商零售进口商品的个人作为纳税义务人,实际交易价格(包括货物零售价格、运费和保险费)作为完税价格,电子商务企业、电子商务交易平台企业或物流企业可作为代收代缴义务人。

(2)跨境电商零售进口税收政策适用于从其他国家或地区进口的,《跨境电商零售进口商品清单》范围内的以下商品。

①所有通过与海关联网的电子商务交易平台交易,能够实现交易、支付、物流电子信息“三单”比对的跨境电商零售进口商品。

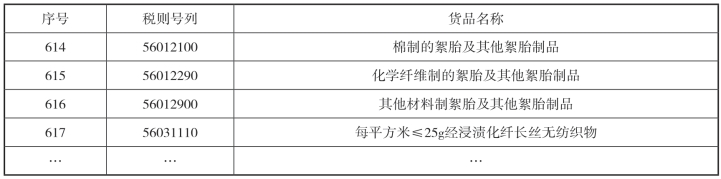

②未通过与海关联网的电子商务交易平台交易,但快递、邮政企业能够统一提供交易、支付、物流等电子信息,并承诺承担相应法律责任进境的跨境电商零售进口商品。目前,我国与纺织服装相关的《跨境电商零售进口商品清单》见表10-1。(www.daowen.com)

表10-1 跨境电商零售进口商品清单(2018版)

(3)从2019年1月1日开始,我国跨境电商零售进口商品的单次交易限值为人民币5000元,个人年度交易限值为人民币26000元。在限值以内进口的跨境电商零售进口商品,关税税率暂设为0;进口环节增值税、消费税取消免征税额,暂按法定应纳税额的70%征收。超过单次限值、累加后超过个人年度限值的单次交易,以及完税价格超过5000元限值的单个不可分割商品,均按照一般贸易方式全额征税。

完税价格超过单次交易限值但低于年度交易限值且订单下仅一件商品时,可以通过跨境电商零售渠道进口,按照货物税率全额征收关税和进口环节增值税、消费税,交易额计入年度交易总额。已经购买的电商进口商品不得进入国内市场再次销售。

(4)跨境电商零售进口商品自海关放行之日起30日内退货的,可申请退税,并相应调整个人年度交易总额。

(5)跨境电商零售进口商品购买人(订购人)的身份信息应进行认证;未进行认证的,购买人(订购人)身份信息应与付款人一致。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。