2020年以来,银保监会继续推动银行业金融机构加大信贷投放和降低综合融资成本,推动民营企业贷款保持良好增长态势。央行发布《中国区域金融运行报告(2020)》指出,把支持实体经济发展放到更加突出的位置,进一步发挥货币信贷政策促进经济结构调整的作用,为小微、民营企业融资营造良好的货币金融环境。加大对小微、民营企业的信贷支持力度。用改革的办法疏通货币政策传导,发挥好贷款市场报价利率(LPR)引导降低企业融资成本的作用,金融机构“敢贷、愿贷、会贷”的制度环境,提高小微、民营企业信贷获得感、满意度。

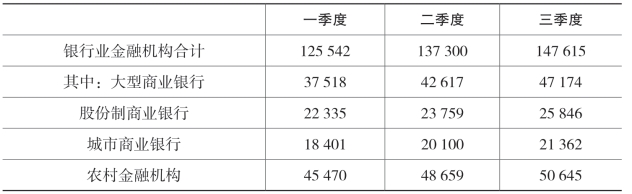

银保监会数据显示,2020年前三季度,银行业金融机构普惠型小微企业贷款147 615亿元,其中大型商业银行、股份制商业银行、城商行、农村金融机构普惠型小微企业贷款分别为47 174亿元、25 846亿元、21 362亿元、50 645亿元(见表2)。2020年10月末,普惠小微贷款余额同比增长30.3%,连续8个月创有统计以来新高;2020年1—10月,普惠小微贷款增加3.1万亿元,同比多增1.3万亿元;10月末,普惠小微贷款支持小微经营主体3 145万户,同比增长21%。另据银保监会数据显示,9月末,民营企业贷款较年初增加5.4万亿元,同比多增1.6万亿元。

除信贷额度增长外,民营企业融资成本进一步走低。2020年以来,银保监会督促银行机构进一步加强负债端成本管理,降低负债端成本,通过线上服务降低管理成本,同时运用金融科技精准识别风险,精准提供服务,规范服务收费行为,合理确定资产端利率。数据显示,2020年上半年,我国新发放普惠型小微企业贷款平均利率5.94%,较2019年全年贷款平均利率下降0.76个百分点。另据银保监会主席郭树清表示,1—6月,5家大中型金融机构普惠型小微企业贷款均值年利率4.27%,较2019年全年度均值年利率降低0.43个百分点,根据派发个人信用贷款、担负或免减银行信贷有关花费等对策,减少小微企业别的资金成本0.64个百分点,银行信贷综合性资金成本累计降低1.07个百分点。

表2 2020年银行业金融机构普惠型小微企业贷款情况 单位:亿元(www.daowen.com)

数据来源:中国银保监会。

2.民间融资成本呈下行态势

2020年8月20日,最高人民法院发布新修订的《关于审理民间借贷案件适用法律若干问题的规定》(以下简称“新规”),提出以LPR(贷款市场报价利率)4倍为标准来确定民间借贷利率的司法保护上限,取代了原来“以24%和36%为基准的两线三区”的规定。全国工商联经济部与中国民生银行研究院的调查研究显示,新规有效遏制了高息民间借贷活动,降低了民间借贷成本。一方面,新规实施前,民间借贷利率在24%以上的企业比例为10.97%,新规实施后,该比例下降至3.73%,下降了7.24个百分点,下降幅度达三分之二。另一方面,低息民间借贷活动占比大幅度上升,其中贷款利率在6%以下的比例从实施前的30.8%提升至40.75%,中小微企业的民间借贷融资成本走低。

此外,新规实施后,民间借贷的其他费用未明显增加。调查数据显示,67.01%的被调查对象认为新规实施后,除利率以外的融资相关费用没有变化。这表明,在民间借贷利率降低的情况下,民间借贷机构并未通过提高中介费、服务费、担保费、手续费形式来间接提高融资成本。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。