——《诗经·大雅·卷阿》

在经历了三十多年的高速发展之后,中国经济迎来了结构转型的巨大挑战。那些长期以来支撑中国经济和中国企业高速成长的内部因素和外部环境正在发生结构性的变化。从内部来看,首先,中国劳动力成本上升和人口逐渐老龄化已经使中国的人口红利渐渐消失。综合麦肯锡公司和中国统计局的数据,中国的平均工资水平在过去10年间翻了两番,从2000年的每小时平均0.6美元上涨到了2010年的每小时2.4美元。与主要的东南亚制造业国家相比,中国制造业工资成本的“相对优势”不复存在。这导致中国制造的国际竞争力显著下降,制造业中心的位置开始逐渐向越南、菲律宾等亚洲国家转移。预计到2015年,中国以美元计价的平均工资还会在2010年的基础上再翻一番,达到每小时4.9美元。劳动力成本上升对中国企业的冲击因行业而异:价值链比较短的行业,比如制鞋和服装等,冲击来得快且猛,阿迪达斯宣布将其生产基地从中国转移到越南这样的成本更低的国家便是一个例子;对于那些价值链比较长的行业,劳动力成本上升产生的影响相对较低一些。

中国正逐渐步入老龄社会,人口老龄化也将导致中国人口红利的消失。按联合国教科文组织的标准,当一国60岁以上人口占总人口的比例达到10%时,就意味着该国步入老龄化社会。截至2011年,我国六十岁以上人口已经到达1.85亿,超过10%。我国目前每年新增老人850万,预计到2015年将达16%。

其次,在本书第一章中讨论过,中国经济在过去的高速发展很大程度上靠固定资产投资来拉动,固定资产投资占GDP的比重目前已达50%。展望未来,这么高的投资比例将很难维系。中国基础设施投资不会像过去增长那么快;另外,大量的行业已经出现明显的产能过剩,高投资回报的项目也会逐渐减少,固定资产投资的边际效应在递减,这无疑会给中国经济带来一系列挑战。

从外部环境看,西方经济处于后金融危机时期,经济增长乏力。美国经济复苏力度不像想象的那么有力,欧盟经济复苏遥遥无期,即使有宽松货币政策的刺激,日本经济仍受制于其结构性缺陷,短期强势复苏可能性并不大。

在这样的内、外部背景下,中国经济开始进行结构性调整。中国经济结构转型能否成功,很大程度上取决于中国经济的微观单位,即中国企业,能否改变其经营模式,提升管理水平,最终提升投资资本收益率(ROIC)。我甚至愿意这样表述,中国经济转型能否成功取决于中国企业第二次长征能否成功。关于这一点可以回顾我在本书中多次提到的理解中国经济和中国企业的重要方程式:

增长率=投资率×投资资本收益率

中国经济要实现由投资拉动向消费拉动,由粗放式成长向效率驱动的结构性转型,必然要降低投资率,即固定资产投资在GDP中的比例,同时提升消费所占比例。要实现这样的转型,一个核心的前提是需要提高整个经济体的投资资本收益率(ROIC)。这就需要中国经济的微观经济单位——企业——去全面提升它们的投资资本收益率(ROIC),这也意味着在中国经济转型过程中,企业的诉求应该从追求“大”转移到追求“伟大”。

全面提升中国企业的投资资本收益率(ROIC),产生一批伟大企业是中国经济转型成功最重要的微观基础。在中国怎样才能成就一批以价值创造为目标,能在较长时间保持高投资资本收益率(ROIC)的企业呢?中国企业所处的内、外部环境的变化,经济结构的转型,使得企业无论是为了缓解生存压力、寻找成长空间或者是构建跨越式发展的能力,都必须要思考这样的问题。对于中国企业,如果不追求做“强”,等待它们的命运必然是萎缩或衰败,退出竞争世界一流企业的速度会很快。

中国企业的从大到伟大的破晓之旅该如何起步?某种程度上,中国企业能够迅速做大的原因,也是中国企业成为伟大企业的桎梏。中国企业要顺利完成第二次长征,需要重新思考、评估那些让它们能够在短期内迅速做大的因素。(www.daowen.com)

在中国企业的第一次长征中,相当多的企业遵循的是这样一种成长路径:追随约定俗成的游戏规则,搜寻制度和政策设计的漏洞,把“制度套利”作为一种基本的盈利模式,捕捉那些非常短的时间窗口,用一种短、平、快的快速成“财”模式迅速实现规模上的突破。这样的商业模式虽有风险,但也造就了一批企业和企业家。毕竟,“台风来时,猪也能飞上天”。但是,如果我们的企业执念于这样的方式,并尝试着把它上升到商业思想的高度,那么,这样的一种成长方式所带来的最大代价是牺牲一代甚至两代企业家原本干净单纯的心灵,进一步恶化商业环境,最终使得这些企业都陷入短视的乱战与混战之中,皆成输家。

夯实制度基础设施是企业提升投资资本收益率(ROIC)之本。关于制度建设对改善经济增长质量,提升经济决策的效率的重要性,陈志武教授在他2008年出版的《为什么中国人勤劳而不富有》一书中有过详细的论述。制度对经济发展的影响也是最近二十来年发展经济学和实证微观经济学界最为关心的一个命题。为了更具体地讨论中国背景下制度改善对企业提升投资资本收益率(ROIC)的明显作用,在此引用我和邵启发先生的一研究成果(详见本书第四章,在此略做回顾):利用经济学里的一个重要定理——在均衡状态下,企业投资的边际成本应该等于边际收益。在这一条件下,我们根据企业的实际资本开支(即投资)倒推出使得企业下一期投资的边际收益等于当期的边际投资成本的折现率。用这个折现率来衡量一个企业的投资资本收益率(ROIC)——理性的企业只有在投资回报达到这个折现率时才愿意投资,因而这个折现率反映的是这个企业在投资时期望得到的投资资本收益率(ROIC)。

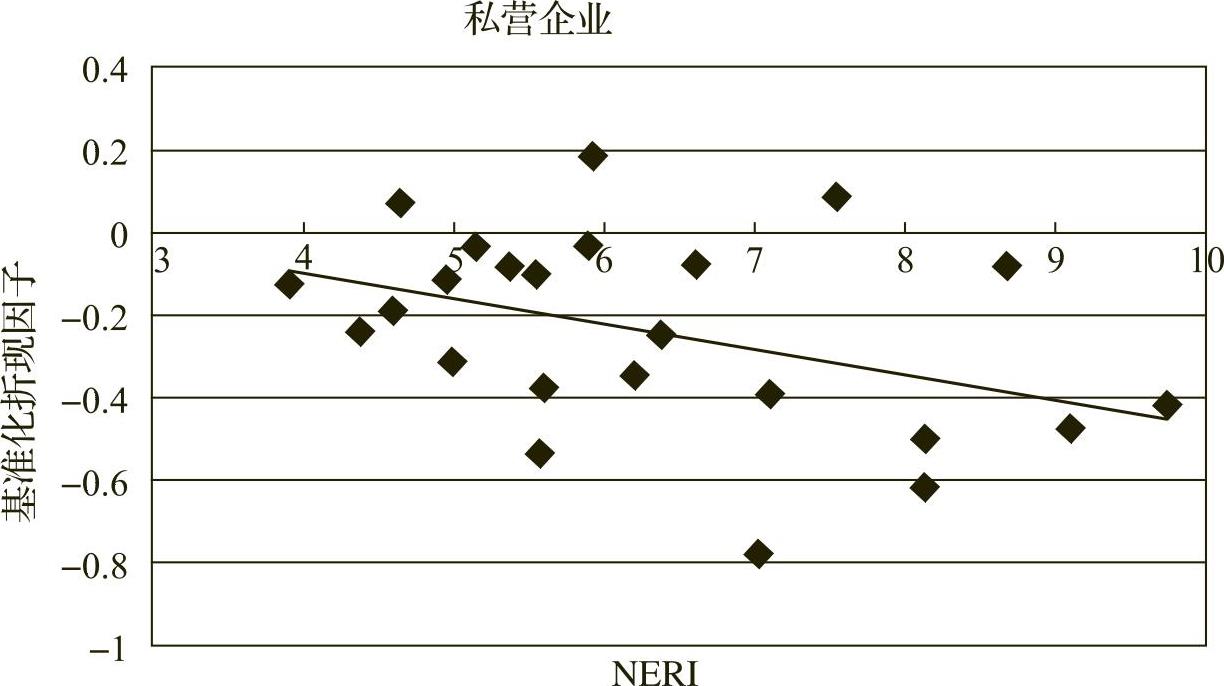

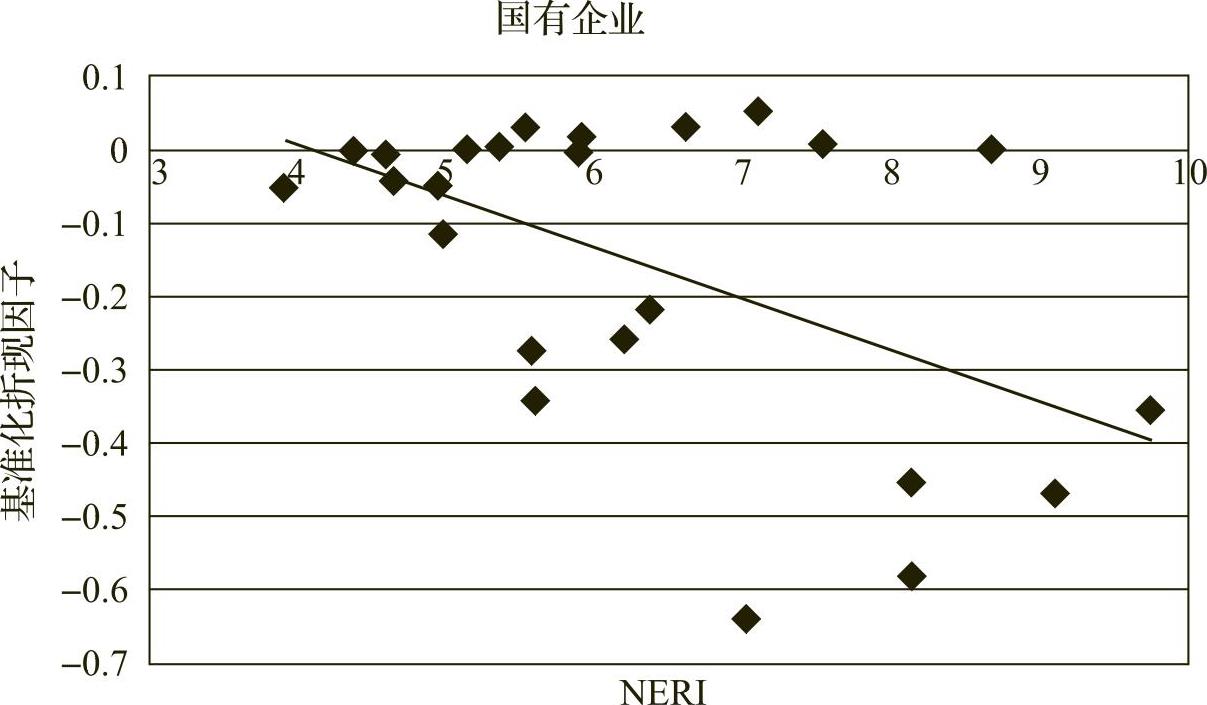

我们以每个省作为样本,利用模型测算不同所有制形态的企业用于指导投资的折现因子(注:折现因子与折现率的关系是:折现率=1/折现因子-1;因此,折现因子与折现率互为反比关系)。然后考察省际层面的平均折现因子与省际层面的制度变量之间的关系。我们用樊刚和王小鲁创建的变量NERI来衡量省际层面制度水平和市场化程度。NERI是一个加权指数,综合考虑了地方政府与市场关系、地方非国有经济发展水平、产品市场化程度、要素市场化程度、地方法律环境、执法水平及市场中介发达程度。NERI比较准确地反映了一个地区的制度水平。NERI满分是十分,取值越高表明当地制度水平越高。

图6-1 中国私营企业折现因子与制度变量的NERI关系

图6-1给出了中国二十九个省市或自治区私营企业平均的投资折现因子和制度变量取值之间的关系。[1]如图6-1所示,两者呈现非常显著的负相关关系,这表明,中国的私营企业在投资时用的折现率与制度水平之间有显著的正相关关系。当一个地区提升其制度水平时,其所管辖的私营企业平均会获得一个比较高的投资资本收益率(ROIC)。

同样的结论也适用于国有企业和其他所有制类型的企业。图6-2给出了国有企业折现因子与制度变量NERI之间的关系。显然,提升制度水平也能够帮助国有企业提升投资资本收益率。

图6-2 中国国有企业折现因子与制度变量NERI的关系

中国企业要实现从大到伟大的转型,最重要的一个前提是需要真正努力加强制度建设,努力夯实制度基础设施。在这个层面上,最重要也最迫切的三件事是:其一,政府职能转型,实现从经济生活决策者向公共服务提供者的角色转换;其二,放开金融抑制,提升金融中介的效率和覆盖面;其三,营造公开、公正、公平的环境,激发个体创新、创业动力,重塑企业家精神。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。