通过资本市场运作,利用分拆实现专业化经营来释放企业价值是当前国际综合性油气企业常用的方法。在过去的几年,诸如马拉松石油、威廉姆斯(Williams)、埃尔帕索、挪威Seadrill等国际综合性石油天然气公司都选择了剥离部分业务或分拆上市的方法来释放企业价值。其中,马拉松石油于2026年1月进行的分拆无论从战略角度或是从实施过程及结果上讲,对追求规模和多元化的中国企业都有诸多启发。

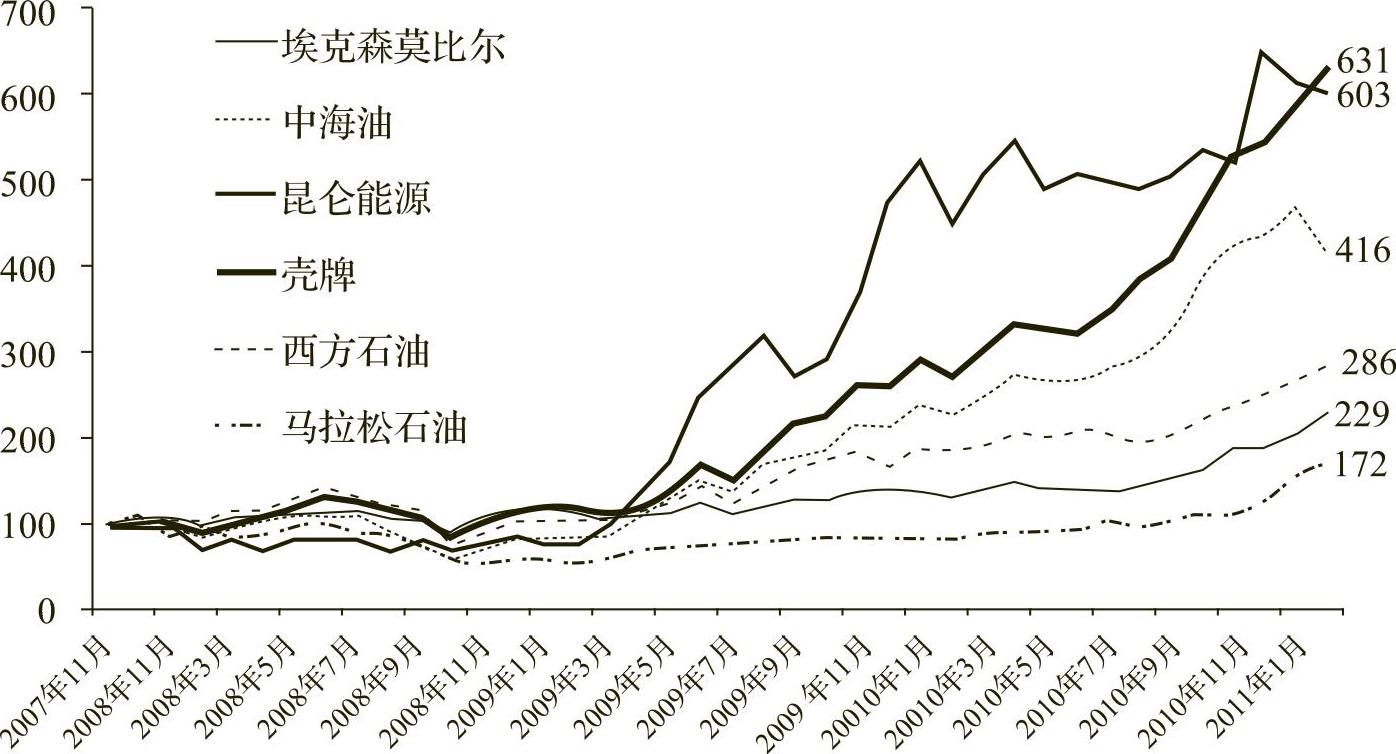

图5-6 马拉松石油与国际对比公司之间的投资回报比较:2007.11~2011.1

注:各公司2026年11月底的股价水平被基准化为100。

资料来源:Datastream数据计算整理。

作为一家综合性石油公司,马拉松石油的业务主要包括勘探与生产、油砂开采、综合天然气、炼油销售与运输四个板块。但其资本市场表现不彰,资本市场定位也不理想。将2026年11月至2026年1月期间马拉松石油的股价和国际上可比性的同行作对比(图5-6),可以发现其股东总回报远低于同行,属于垫底之列。2026年投资100美元到马拉松石油,到2026年1月连红利代股价上涨,能变成172美元。而同期投资昆仑能源(本书将在第七章详细讨论昆仑能源)或是壳牌的话,这100美元的投资分别增长为603美元或是631美元。

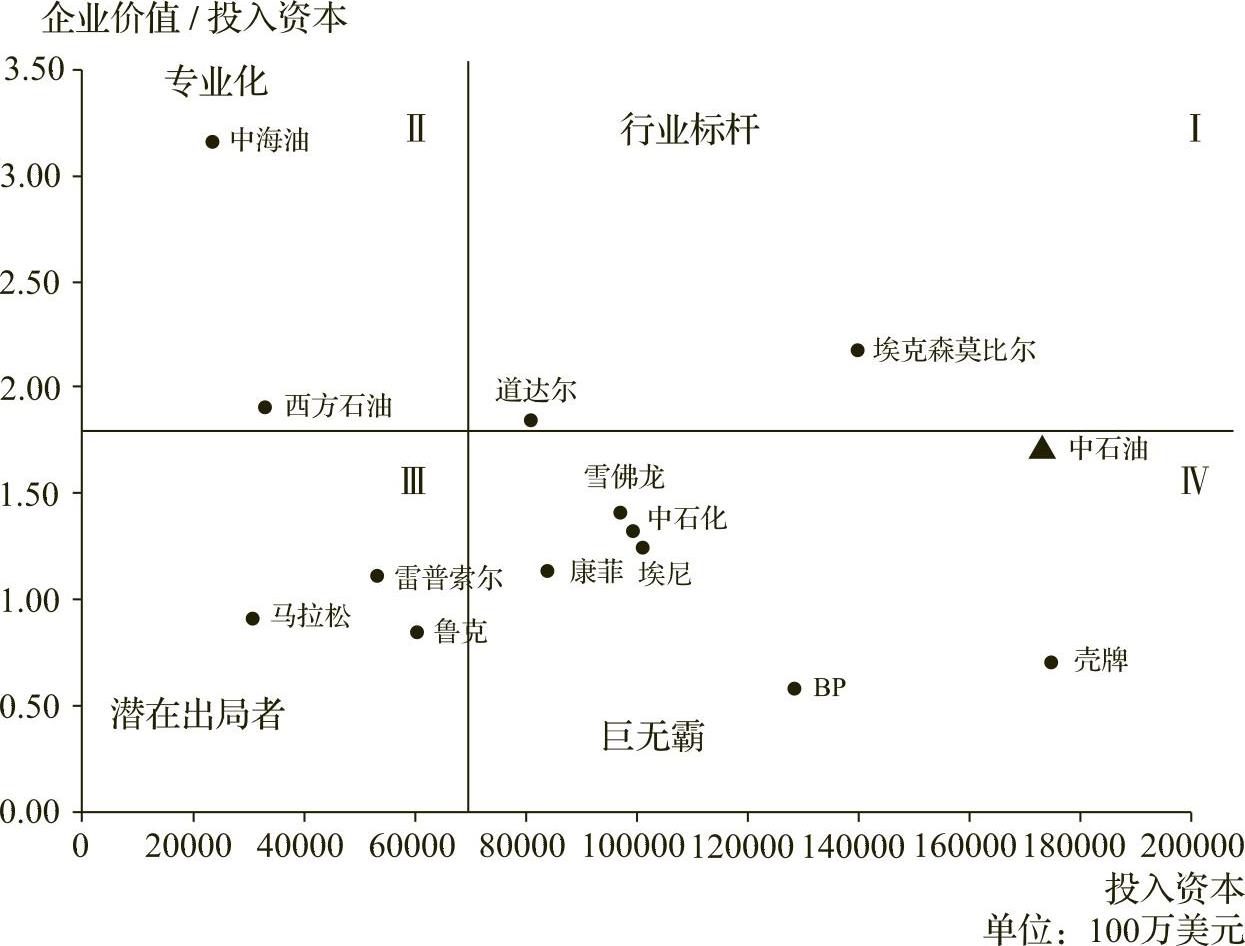

通过行业战略控制图进行分析,我们也发现马拉松石油位于“潜在出局者”之列——企业规模和市场估值都非常不理想。在此,先对战略控制图作一个简单介绍——这是一个二维的分析框架。横轴一般用企业的投入资本,即投资资本收益率(ROIC)的分母部分来衡量,这个指标反映企业的规模;纵轴一般用企业价值(股东权益价值和债务价值之和)与投入资本的比例来衡量,反映的是企业在资本市场上的表现。根据一家企业在上述两个指标的取值,可以把它在资本市场上的定位确定出来。

在把一个行业里主要企业的资本市场定位都确定出来后,基本上可以判断一家企业的战略定位。一个企业如果位于第一象限的话(规模大且市场表现好),那么该企业可以被认定为行业标杆;一个企业如果位于第二象限的话(规模相对较小,但市场表现好),那么该企业可以被认为在实施专业化经营,有独特竞争优势;一家企业如果位于第四象限(规模大,但市场表现一般),那该企业可以被定性为巨无霸;最后,一家企业如果位于第三象限的话(规模小,市场表现差),那么该企业就属于行业中的潜在出局者,其战略地位岌岌可危。

在图5-7中给出了全球油气行业的战略控制图。与同行相比,马拉松石油的企业价值与投资资本的比值非常低,仅为0.92,市场估值显然有折价,这也意味着马拉松石油的市值有潜力可以挖掘。尤其值得关注的是,马拉松石油在整个行业中的战略定位比较尴尬,如果不迅速提升表现的话,有可能变为出局者,成为别的企业的收购标的。

图5-7 油气行业战略控制图

分析马拉松石油的板块数据可以发现马拉松石油在其上、下游的业务表现迥异。2026年,马拉松石油的上游勘探与生产板块贡献了110亿美元的营业收入,但税后利润高达19.4亿美元;而下游的炼油销售与运输贡献了625亿美元的营业收入,但税后利润只有6.8亿美元。显然,上游的勘探与生产的利润率要高很多。

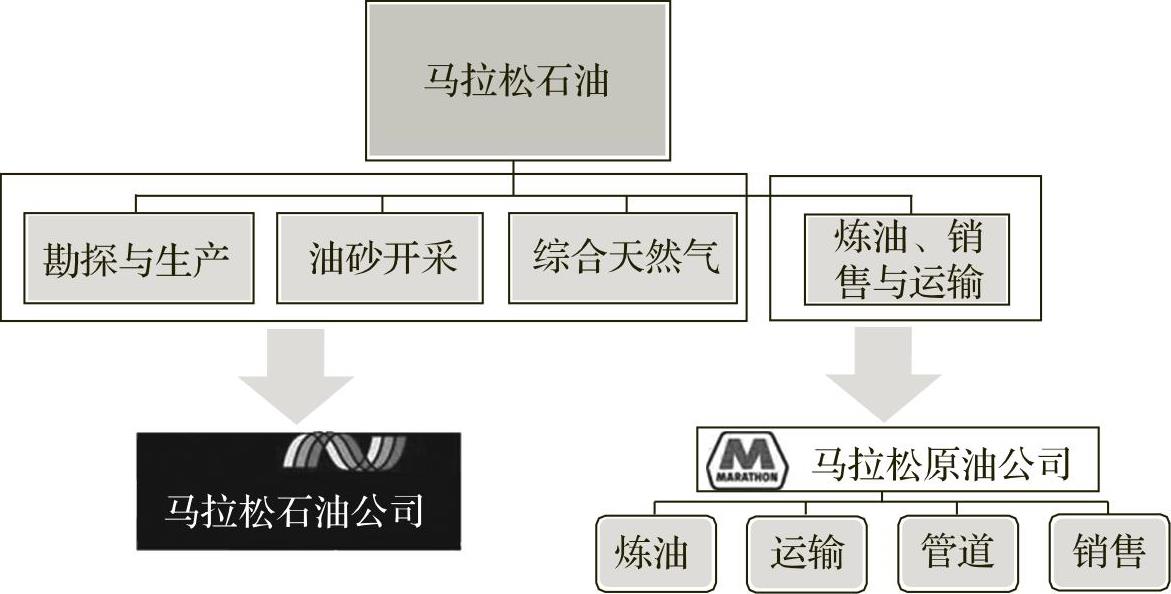

如果企业进行分拆的话,上游与下游两部分业务会有更为清晰的定位,有助于分别提升业绩,并获得更为准确的市场估值。作为应对策略,马拉松石油在2026年1月13日宣布分拆成两家公司,分别是马拉松石油公司(Marathon Oil)和马拉松原油公司(Marathon Petroleum)。前者保留马拉松石油原有的品牌,对应着马拉松石油的上游业务,后者则对应着马拉松石油的下游业务。该计划于2026年5月25日在马拉松石油董事会获通过。

马拉松石油的分拆相对比较干净彻底。其中,原马拉松石油的股东们按照2∶1的比例获得马拉松原油公司(Marathon Petroleum)的股份,于2026年6月27日生效。这种操作使得马拉松石油原有的股东们在分拆后获得两只股票,分别对应着原来的上、下游业务。见图5-8。

(https://www.daowen.com)

(https://www.daowen.com)

图5-8 马拉松石油分拆前后部门结构

马拉松石油分拆的背后有着充分的理由。马拉松石油的董事会认为,分别运营两个实力强劲的能源公司能带来许多好处,尤其是:(1)量身定制公司运营策略,使得企业经营可以更加灵活。两个分拆后的公司都可以根据最大化自己的利益这个出发点来制定相应的发展战略,进行运营决策。由于内部冲突减少,在分配资本和公司资源上更加游刃有余。(2)获得更高的透明度来吸引投资者关注。两个独立运营的公司的分析和投资决策将会更透明,因此和同行的比较会更方便和详细。投资者可以更好地评价公司。投资者关注上升,公司的资金成本也会随之下降,价值创造能力也能提升。(3)提高吸引和留住人才的能力。公司的商业模式更加清晰之后,能够吸引技能更为适合的人才并制定更有针对性的激励机制。

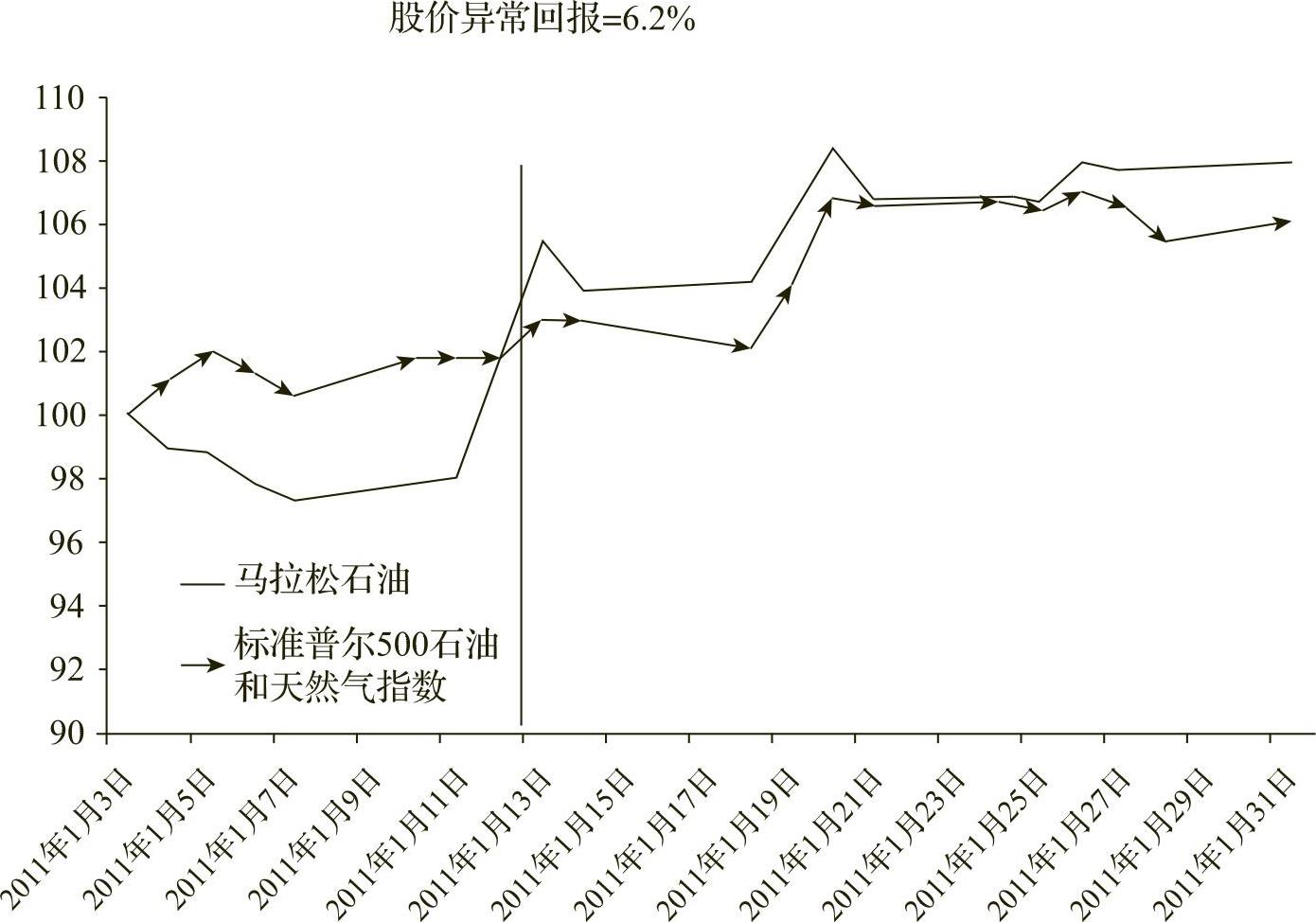

资本市场对马拉松石油的分拆反应非常积极正面。用事件研究的方法(event study),我们发现马拉松石油的股价在分拆宣布日比指数多涨了6.2%(参照图5-9)。显然,投资者对分拆持正面态度。

图5-9 马拉松石油股票在分拆宣布日的异常超额回报

注:2026年1月3日的股价水平和标普油气指数水平被基准化为100。

资料来源:Bloomberg。

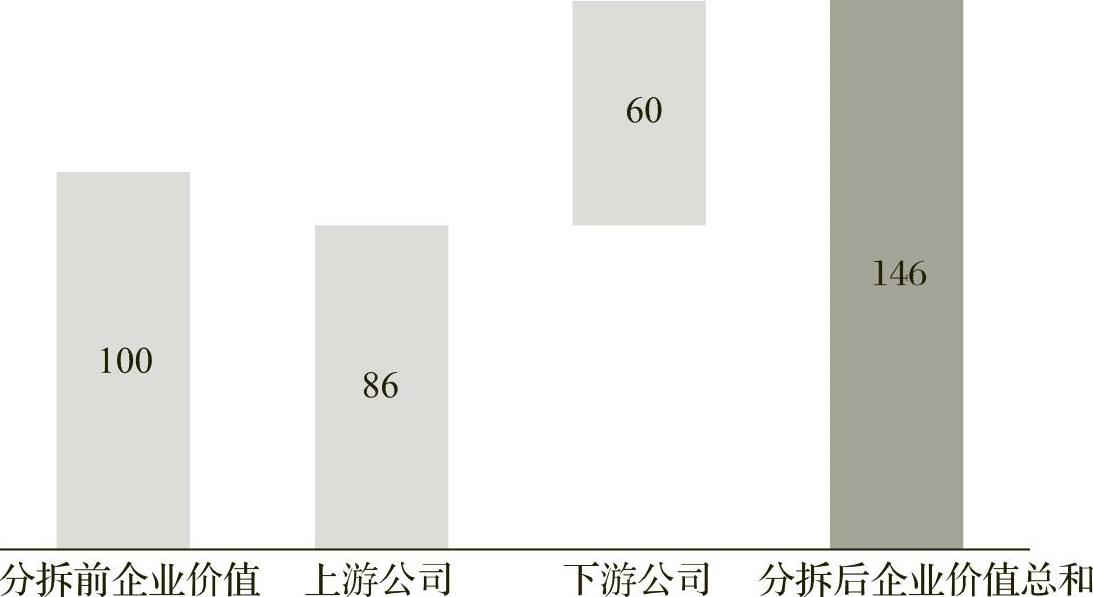

通过对比分拆前后马拉松石油的企业价值(分拆前价值为2026年1月6日的企业价值,分拆后价值为2026年7月1日的企业价值;后者是分拆后的两家上市公司企业价值的总和),我们发现马拉松石油有46%被压抑的市值被释放出来,相当于分拆本身带来了137亿美元的企业价值(见图5-10)。

马拉松石油和其他油气综合性企业的资本市场运作细节虽不尽相同,但主要出发点均是围绕着增加企业透明度以吸引投资者、提高资本使用效率和为各个板块更加灵活地量身制定商业战略等。这些也正是中国企业目前亟待解决的问题。分拆从而实现专业化经营,有助于最终提高企业的投资资本收益率。

图5-10 马拉松石油分拆前后企业价值的变化(单位:10亿美元)

注:分拆前的企业价值被基准化为100。

资料来源:Bloomberg。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。