麦金农和爱德华·肖认为,金融压抑政策所带来的金融萎缩严重制约了发展中国家的经济增长,使得发展中国家陷入金融萎缩和经济萎缩的恶性循环。他们认为,发展中国家必须解除对金融资产价格的不适当管制,通过实施金融自由化政策促进金融部门自身的发展,进而促进经济增长,才能打破这一恶性循环。对金融自由化促进经济增长,爱德华·肖和麦金农分别提出了各自的理论说明:

(一)爱德华·肖关于金融自由化对经济增长作用的理论分析

爱德华·肖认为以取消利率和汇率管制为主的金融自由化政策会给经济增长带来一系列的正面效应。

1.储蓄效应

取消利率管制后,随着储蓄实际收益率(实际利率)的上升,以及金融资产的多元化,私人部门储蓄的积极性将提高,将使国内私人储蓄率上升。国内利率高于国际金融市场利率,在放松资本管制的条件下,还会吸引大量的外资流入,使国内部门的储蓄增加。

2.投资效应

取消利率管制后,利率将作为一种有效的相对价格,引导着资源的配置。随着储蓄效应和金融中介的发展,投资规模和投资效率都将提高。一方面,金融中介的发展使得企业能在更大范围内更方便地获得融资;另一方面,实施金融自由化后,政府对资金的行政性分配减少,信贷资金更多地流向高收益的投资项目,使社会的投资效率得以提高。

3.就业效应

落后经济中的失业,在某种程度上是金融压抑的结果。由低利率造成的低储蓄本来就不能为生产提供足够的资金,更为糟糕的是,由于利率的人为压低,这些和劳动力相比本来就十分稀缺的资金,往往又被大量投资于资本密集型产业,从而使失业状况更为严重。金融自由化则有助于缓解这一状况。

4.收入分配效应

金融自由化及其相关的政策,有助于促进收入分配的公平。金融自由化可以通过提高就业率而增加工资收入的份额,还会减少拥有特权的少数进口商、银行借款者和资源消费者的垄断收入。此外,金融自由化带来的资本积累还有助于改变落后经济中普遍存在的以压低农产品价格的形式对农民进行变相剥夺。在许多发展中国家,这种剥夺往往是积累工业化所需资本的重要方式。

5.稳定效应

金融自由化还有利于就业和产出的稳定增长。其原因之一是,通过采取适宜的金融自由化政策,国内储蓄流量和国际收支状况都可以得到改善,从而使本国经济对国际贸易、国际信贷与国际援助等方面的波动可以有较强的承受能力。其原因之二是,由于金融自由化导致储蓄增加,有利于改善财政收支,减少财政对通货膨胀税的过度依赖,从而使稳定的货币政策成为可能。

6.减少因政府干预带来的效率损失和贪污腐败

在利率管制和汇率管制的条件下,常常伴有信贷和外汇的配给政策,这些繁杂的政策管理措施不仅效率低下,而且为政府实权部门的贪污腐败创造了条件,而取消各项管制的金融自由化政策则有利于铲除腐败的部分根源。

(二)麦金农关于金融自由化对经济增长作用的理论分析

麦金农从金融自由化的导管效应和替代效应解释金融自由化对经济增长的促进作用。

1.货币与实物资本的互补性假说

传统理论一般认为,货币和实物资本作为两种不同的财富持有形式,是相互竞争的替代品。麦金农根据以下两个假设前提提出了货币与实物资本的互补性假说。(www.daowen.com)

(1)发展中国家的金融市场不发达,所有经济单位都必须依靠自我积累来筹集投资所需的资金,即所有的经济单位只限于内源融资。

(2)投资具有不可分割性,因为投资必须达到一定规模后才能获得收益,所以投资者必须是在具备相应规模的资源以后才进行一次性的投资,而不可能进行零星的、不连续的投资。

在经济单位仅限于内源融资的前提下,投资的不可分割性使得潜在的投资者必须为其投资积累足够的资金余额。因此,对实物资本需求越高的经济主体,其货币需求也越大。在此情况下,货币和实物资本就是互补品,而不是传统理论中所说的替代品。

2.发展中国家的货币需求函数

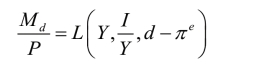

根据货币与实物资本的互补性假说,麦金农提出了以下适用于欠发达国家的货币需求函数

式中:![]() 为实际货币需求,Md是名义货币存量(指广义货币,包括定期存款、储蓄存款、活期存款及流通中的通货等),P是价格水平;Y代表收入;I为投资,

为实际货币需求,Md是名义货币存量(指广义货币,包括定期存款、储蓄存款、活期存款及流通中的通货等),P是价格水平;Y代表收入;I为投资,![]() 为投资占收入的比;d为各类存款利率的加权平均数,πe为预期的未来通货膨胀率,(d -πe)为货币的实际收益率。

为投资占收入的比;d为各类存款利率的加权平均数,πe为预期的未来通货膨胀率,(d -πe)为货币的实际收益率。

在各变量中,![]() 与实际货币需求是正相关关系,这一关系体现了发展中国家货币与实物资本的互补性假说。因为在经济相对落后的发展中国家,资本市场极为落后,间接融资的机能也比较薄弱。因此,众多的小企业要进行投资和技术改造,只有通过内源融资,即依靠自身积累资金的办法来解决。在投资不可细分的情况下,投资者在投资前必须积累很大一部分资金。计划投资规模越大,所需积累的实际资金余额就越多。因此,

与实际货币需求是正相关关系,这一关系体现了发展中国家货币与实物资本的互补性假说。因为在经济相对落后的发展中国家,资本市场极为落后,间接融资的机能也比较薄弱。因此,众多的小企业要进行投资和技术改造,只有通过内源融资,即依靠自身积累资金的办法来解决。在投资不可细分的情况下,投资者在投资前必须积累很大一部分资金。计划投资规模越大,所需积累的实际资金余额就越多。因此,![]() 对货币需求不仅影响很大,而且是正相关关系。

对货币需求不仅影响很大,而且是正相关关系。

麦金农着重强调货币存款的实际收益率(d -πe),认为它与货币需求存在正相关关系。这是因为,由于发展中国家普遍存在利率压制和通货膨胀,在严重的利率压制和通货膨胀的情况下,货币存款的实际利率(d -πe)往往为负数,这制约了货币需求,当然也就制约了金融部门的发展;如果采取适当的金融自由化政策,使货币存款的实际利率(d -πe)提高,并转为正值,持有货币的实际收益转为正值,就会促进实际货币积累不断增长,货币需求增加。

3.金融自由化的导管效应和替代效应

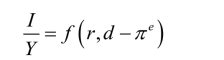

麦金农不但从货币和实物资本的互补性提出了发展中国家的货币需求函数,而且还得出了投资和存款货币的实际利率在一定条件下呈正相关关系的结论,其函数表达式为

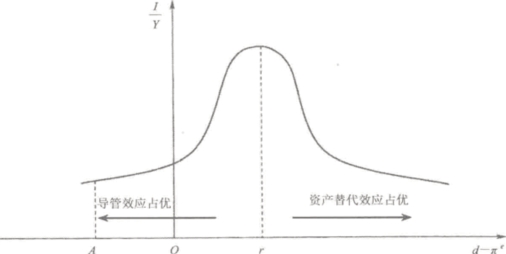

式中:r 是实物资本的平均回报率,它与投资需求呈正相关关系,这与传统理论没有什么不同。而且货币存款的实际利率(d -πe)也可能对投资有正向的影响。当存款货币的实际利率低于投资的实际回报率r 时,由于货币需求M2与货币存款的实际利率呈正相关关系,实际利率的上升,增强了人们以货币的形式进行内部储蓄的意愿。在投资不可细分的假设下,内部储蓄的增加,导致内源融资型投资上升。麦金农将货币存款的实际利率对投资的这种正向影响称作货币的“导管效应”—货币在一定条件下是资本积累的一个导管,而不是实物资本的替代资产。

不过,当货币存款的实际利率超过实物资本的平均回报率r 以后,经济主体将持有货币,而不愿进行投资,货币与实物资本之间传统的资产替代效应依然存在。在货币存款的实际利率(d -πe)较低时,导管效应比较明显,因而投资将随实际利率的上升而增加;当货币存款的实际利率上升到超过实物资本的平均回报率r 的水平之后,资产替代效应将超过导管效应而居于主导地位,此时投资将随着利率的上升而减少。

麦金农用图6-1表示货币存款的实际利率与投资的关系。

假设某发展中国家处于金融压抑状态,由于人为压低利率与通货膨胀并存,实际利率为负,在图6-1中用A点表示,那么,通过实施适当的金融自由化政策,存款的实际利率提高,在小于实物资本的平均回报率r 的范围内,导管效应发挥作用,投资将增加;显然,如果存款实际利率超过了实物资本的平均回报率r,货币的资产替代效应发挥作用,投资反而下降。

上述爱德华·肖和麦金农的金融深化理论基本上可以视为互相补充的两种理论,从不同侧面揭示了金融深化对经济增长的促进作用,政策结论是相同的,那就是:发展中国家要采取促进金融深化的金融自由化政策,减少政府干预。这一观点在一定程度上促成了开始于20世纪70年代中期,并且在20世纪80年代发展成为一股强劲浪潮的发展中国家的金融自由化改革。不过,除了发展中国家之外,发达国家也一直在进行金融自由化改革,减少对金融业的管制。

图6-1 发展中国家货币的导管效应与资产替代效应的关系

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。