(1)动态脉冲响应函数

根据本书提出的SVEC-IV估计方法,以前瞻指导综合指数的差分(ΔFGt)作为利率政策冲击ε1t的工具变量,利用外部IV方法估计SVEC模型,得到利率冲击对五个内生变量的短期动态因果效应——脉冲响应函数。

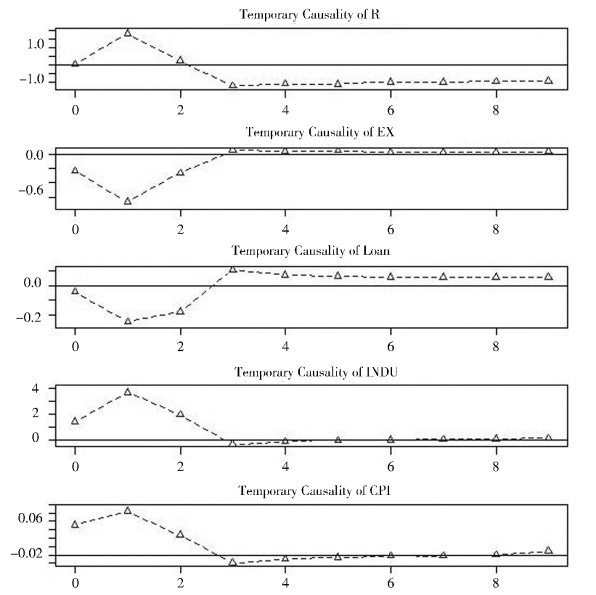

图6.2给出了差分工业增加值(ΔINDU)、同业拆借利率(ΔR)、通货膨胀(ΔCPI)、汇率(ΔEX)和差分贷款余额(ΔLoan)所建基准VAR模型关于利率政策冲击的脉冲效应函数。

如图6.2所示,紧缩的正向利率(货币)政策冲击[4]对产出、价格水平、利率、汇率以及贷款余额的影响均是短期的;并且,最有力的政策效应存在约1期的延滞。政策冲击经过3期调整后对工业增加值、价格水平、利率、汇率和金融机构人民币贷款余额逐渐失去影响。另外,紧缩的货币政策冲击对汇率和人民币贷款余额均具有负向效应。

(2)货币政策冲击效应的持久性与暂时性成分分解

最后,根据本书SVEC模型长期动态因果效应的持久性与暂时性成分和短期动态因果效应的分解方法,分别得到利率冲击的持久性长、短期和暂时性因果效应。其中,利率政策的短期暂时性动态因果效应如图6.3。

众所周知,流动性收紧或者政策利率上调的从紧货币政策,使商业银行负债端利率上涨,尤其,中小商业银行的同业理财和同业存单成本增加,导致同业拆借利率的正向冲击。由图6.3可见,利率的正向冲击在短期内对工业增加值呈现出先促进后降低而后正向的影响;对物价水平产生先正面后负面的影响,且在滞后1期达到峰值。所以,我国货币政策对实体经济存在有效的调控能力,但是,在经济过热时,这种短期“价格之谜”的表象源于商业银行面对不可控风险的识别和反应态度迟缓、银行资金流通欠灵活,即,我国货币政策的利率传导速度较慢。

(https://www.daowen.com)

(https://www.daowen.com)

图6.2 利率政策冲击的脉冲响应

并且,鉴于我国是世界第一大贸易国、资本与金融项目流量高企,利率政策通过经常项目和国际资本流动均能间接地对汇率产生影响,特别,政策利率上升对外币汇率具有负向调节作用,并且,外汇市场套利机制将在约3期内对冲该冲击。可是,我国的巨额外汇储备延时了汇率对利率变化的响应。另外,在从紧货币政策调控下,同业拆借利率上升导致商业银行惜贷、信贷市场价格,使资金流出信贷市场,即银行贷款余额下降。但是,我国银行贷款余额对从紧货币政策也存在1期滞后的响应。这也充分说明相对于传统理想的利率传导机制,我国资金链条层层叠加的商业银行新负债模式,资金链条拉长,延迟了货币政策对信贷市场调节的及时性。

图6.3 利率冲击的短期因果效应

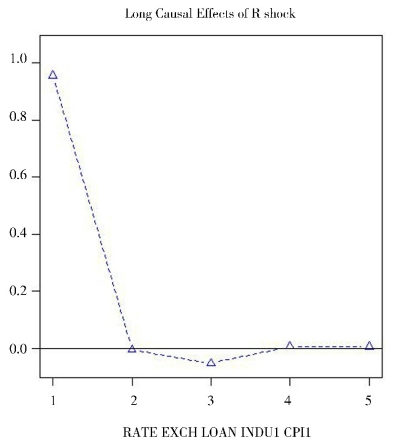

而且,由式(6.6)的估计结果可得,利率冲击对同业拆借利率、美元对人民币汇率、贷款余额、工业增加值和价格水平等内生变量的长期效应分别是其利率冲击的0.956、-0.006、-0.053、0.006和0.005倍,如图6.4所示。长期来看可见,利率政策对和贷款余额存在约5%的负向长期影响;对汇率、工业增加值和价格水平不存在长期效应。然而,货币政策冲击对同业拆借利率的影响系数接近于1,同业拆借利率是一个近单位根过程。所以,我国商业银行市场化改革成效显著,弱有效的同业拆借市场已初具规模。但是,由图6.3可知,货币政策到同业拆借货币市场的传导尚存在1期阻滞。

图6.4 利率政策的长期因果效应

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。