鉴于本书样本的时间长度仅为32期,BVAR模型选择最优的滞后阶数为2期,脉冲响应时间长度为24期。

2008年12月23日至2011年7月7日(含),该期间,中国银行基准利率保持加息或者紧缩态势,2012年6月6日至今,处于降息或者扩张态势。图5−4和图5−5只是对各经济变量增长趋势和波动趋势的初步分析,在比较过程中需要仔细核对每一个指标波峰波谷发生的时间,这也只能分析一些大的波动。下面将借助脉冲响应函数,更加直观寻找各个变量之间的关系。

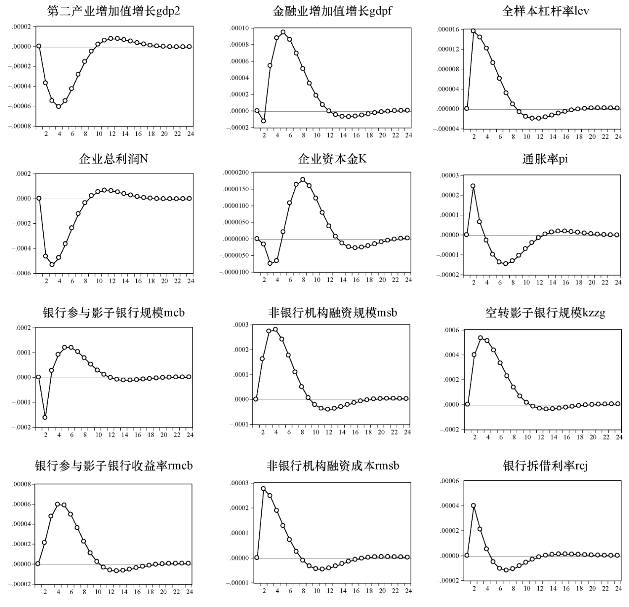

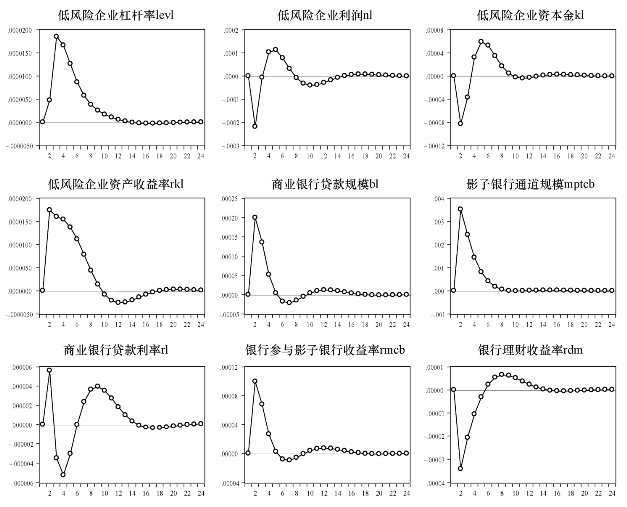

图5−6是对一单位利率波动对其他宏观变量的脉冲响应。在加息或者货币紧缩的条件下,我们发现:

(1)给定一单位利率波动的正面冲击(升息或者紧缩)下,经济增长率、消费、投资以及企业利润率增速减缓,全样本杠杆率上升,这与“债务—通缩”理论一致。企业资本金先出现增速减缓,然后在1.25年以后增速,可能与通胀的波动有关。

(2)加息的过程中,银行负债成本增加,相应的资产收益率或者贷款利率也将上升,银行参与影子银行的收益率rmcb、银行拆借利率rcj均上升,银行贷款规模也增加。比较加息对金融行业和第二产业的不同影响,总体来看,加息对第二产业增加值的影响更大,不仅经济减缓的幅度是金融行业的三倍多,拐点时间也较晚,并且经济增速向上偏离平均值的可能性不大,反映在图中是加息后的两年半时间后经济过热,但是幅度较小。

图5−6 一单位利率波动的正向冲击的脉冲响应(总量波动率)

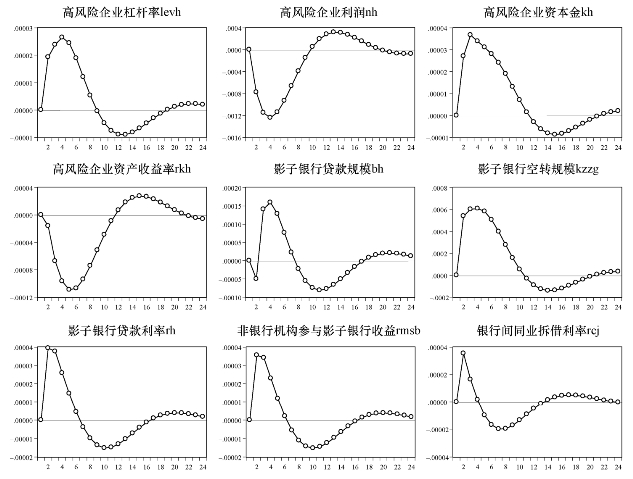

比较图5−7和图5−8,加息对高风险和低风险企业的影响中,除了对企业资本金和贷款规模的影响不同以外,其他变量波动的趋势相同。

(1)企业的资本金等于固定资产投资加存货,其规模略小于企业总资产,以产能过剩行业为例的高风险企业,主要以重化工企业为主,属于资本密集型,其资本存量比低风险企业高。加息后,高风险企业的资本存量的增长幅度大,而且持续时间稍长,高风险企业资本量提高4个基点(低风险为3个基点),持续时间在3个季度以后开始出现增速下降,而低风险企业在半年后资本存量增速下降,多一年的时间便回到了最初的水平,但仍然存在小幅波动的特点。

图5−7 一单位利率波动的正向冲击的脉冲响应(高风险企业与影子银行)

(2)高风险企业和低风险企业的杠杆率在货币政策紧缩的条件下均表现出加杠杆的过程,这与裘祥、周强龙(2015)得出加息过程中高风险企业杠杆率上升,而低风险企业杠杆率反而下降的结论不同。

可能的解释是,与低风险企业相比,高风险企业利润下降幅度更大(11个基点、9个基点),并且波动的持续时间更长(1年,0.5年)。影子银行贷款利率攀升时,影子银行规模出现“超调”(向下调整0.5年)。在货币紧缩过程中,影子银行贷款利率、银行贷款利率、拆借利率、影子银行资产收益率均有所提高,影子银行贷款利率向上波动幅度(0.004%)小于高风险企业资产收益率向下波动幅度(0.012%),导致高风险企业负担过重,减少了对影子银行贷款规模的需求,使得影子银行贷款规模出现暂时的向下波动,且幅度(0.005%)超过了影子银行贷款利率的波动。而商业银行贷款利率上升的幅度为0.01%,超过了影子银行贷款利率的波动幅度,商业银行选择信贷而不是投资影子银行产品的收益更高,因此银行通道规模也出现暂时的向下波动。(www.daowen.com)

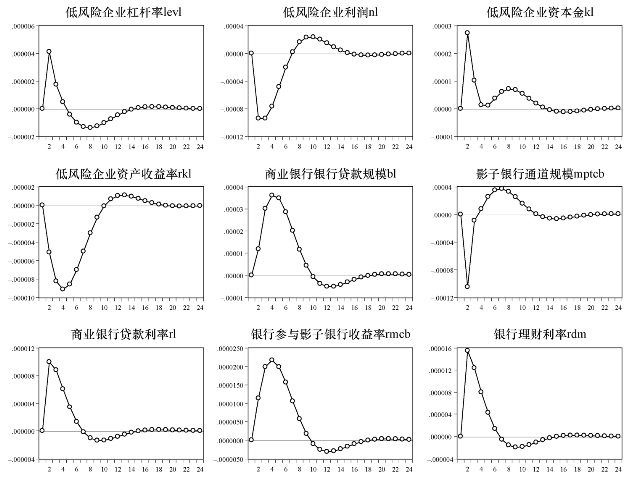

图5−8中第二行第三张图中,影子银行通道规模(mptcb)的增速出现半年时间的暂时下降,然后又快速上升,在第四个响应期已经开始增速加快;再比较银行间同业拆借利率发现反向的波动趋势,银行间同业拆借利率在半年内暂时上升,提高了影子银行融资的成本,降低了通过通道融资的规模。由于影子银行资金的主要来源是商业银行,负债减少时,资产方也相应减少,即影子银行贷款规模出现暂时下降。

图5−8 一单位利率波动的正向冲击的脉冲响应(低风险企业与商业银行)

半年后,银行贷款利率向下波动,银行间同业拆借利率在第二期开始下降,而银行参与影子银行的收益率却在第五期才下降,此时银行选择配置一些影子银行产品,提高收益率。非银行金融机构从商业银行借入资金的成本降低,使得其影子银行规模快速扩张,同时也伴随着高风险企业贷款利率的下降,仅仅半年时间(第四期),影子银行规模的扩张便支撑不住,开始进入增速减缓模式,此时商业银行贷款增速也开始放缓,低风险企业和高风险企业利润回升,杠杆率下降。

因此,影子银行规模的“超调”,使得低风险企业的杠杆率先一步下降,形成了时间差,导致杠杆率呈现结构性特征。

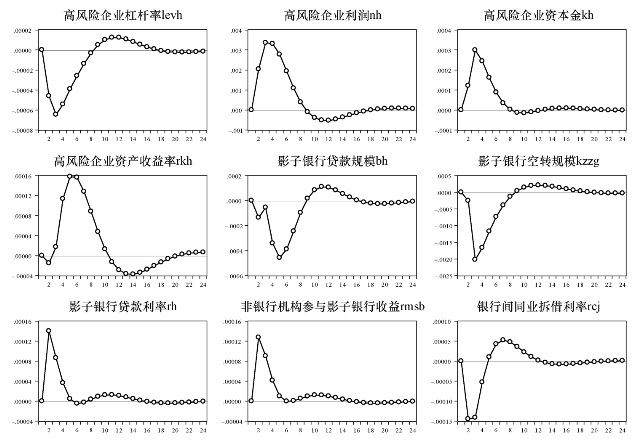

图5−9和图5−10是银行信贷规模扩张对影子银行的影响以及影子银行贷款规模的扩张对商业影响的影响,得出以下结论:

图5−9 一单位商业银行贷款规模波动的正向冲击(高风险企业与影子银行)

(1)银行信贷扩张下,高风险企业呈现去杠杆的趋势,而影子银行规模扩张的时候,低风险企业的杠杆率却攀升。从银行信贷规模对影子银行规模的冲击以及影子银行规模对银行信贷规模的冲击来看,一单位银行信贷规模的正向波动导致影子银行规模的负向波动,而一旦影子银行规模的正向波动却导致了银行信贷的正向波动,这表明影子银行规模具有顺周期和逆周期并存的特点,这与周莉萍(2013)的研究结论一致。而裘祥和周强龙(2013)认为中国影子银行是在高利贷环境下迅速扩张的,表现为逆周期的特点,表明影子银行对银行信贷具有一定的替代能力。本章中所采用的影子银行贷款规模为投入实体的影子银行规模而不是社会融资规模所统计的影子银行规模,两者在2012年以后增长趋势已经出现反向趋势,现有的研究中,对影子银行规模的测算大多采用表内规模,忽视近几年资金池—资产池模式下,主动管理的资管规模的快速上涨的情况,因而与本书的研究有偏差。

(2)影子银行贷款规模的正向冲击下,商业银行贷款利率暂时上升,导致低风险企业的利润暂时下降。在半年以后,低风险企业的利润增速开始增加,杠杆率也下降,商业银行向低风险企业贷款利率也开始下降,商业银行贷款规模,影子银行通道规模的增速也开始下降。

图5−10 一单位影子银行贷款规模波动的正向冲击(低风险企业与商业银行)

(3)影子银行信用扩张和商业银行信用扩张都会导致企业的资产收益率上升,而高风险企业出现暂时两个时期的下降,然后大幅上升。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。