影子银行的金融创新提供了丰富的可供投资的金融产品,企业通过大量配置金融资产为影子银行提供资金,从而成为资金供给的重要力量,比如购买理财产品、信托计划等资产管理产品。这种行为在学术上称为“非金融企业金融化”。文献综述部分已经概述了现有的研究对非金融企业金融化行为持积极和消极两种态度。中国的影子银行具有明显的体制特征,是利率双轨制下的产物,并且主要为了规避监管,提高金融机构收益而产生的。并且在资金池—资产池模式未规范之前,刚性兑付现象普遍存在,保障了影子银行资金供给方的收益,并且影子银行为高风险企业提供贷款,比如房地产行业、产能过剩行业等,往往要求高收益弥补。因此,从资金供给方来看,影子银行的信用扩张是否抬高杠杆率需要进一步分析。

基于Pen man和Nissim(2001)的财务分析框架,将资产A分为经营资产K和金融资产F;负债分为经营负债W和金融负债B,所有者权益为N;总利润Πt分为金融利润πf和经营利润πk,总投资分为经营投资![]() 和金融投资

和金融投资![]() ,假设金融负债D和经营负债L满足Bt+1=Bt+ΔBt,Wt+1=Wt,其中ΔBt表示新增有息负债,比如银行贷款、发行债券或者影子银行贷款。同时,所有者权益满足Nt+1=Nt+ΔSt+Πt,表示所有者权益的增加来自新增股权融资ΔSt和总利润Πt。本书中杠杆率采用资产负债率表示,则有:

,假设金融负债D和经营负债L满足Bt+1=Bt+ΔBt,Wt+1=Wt,其中ΔBt表示新增有息负债,比如银行贷款、发行债券或者影子银行贷款。同时,所有者权益满足Nt+1=Nt+ΔSt+Πt,表示所有者权益的增加来自新增股权融资ΔSt和总利润Πt。本书中杠杆率采用资产负债率表示,则有:

式3.63表明杠杆率的变动受到资产规模At,新增债务融资规模ΔBt和新增股权融资规模ΔSt,经营资产利润率![]() 和金融资产收益率

和金融资产收益率![]() ,金融资产配置比例

,金融资产配置比例![]() 的影响。

的影响。

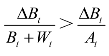

推论一:市场化程度不同的企业的杠杆率受外部融资渠道的影响,有明显差异。低风险企业融资的市场化程度强,根据市场要求合理配置股权融资和债务融资的比例,且可以通过直接融资渠道追加资本,股权融资ΔSt>0,将有利于降低杠杆率;对于融资的市场化程度弱的高风险企业,扩大资产负债规模主要需通过间接融资渠道,而增加债务融资ΔBt,即 ,将会导致杠杆率升高。

,将会导致杠杆率升高。

推论二:非金融企业配置金融资产是受利益驱动。随着经济金融化的不断发展,金融创新推动了金融产品的丰富,由于金融资产收益率大于经营资产收益率,即![]() ,配置更多的金融资产,将获得更多收益,所有者权益增加,杠杆率降低。然而,是否能够实现这一金融资产的配置效应,还取决于企业公司治理结构是否完善、经营决策是否科学。显然,低风险企业更具实现这一金融资产的配置效应的条件。

,配置更多的金融资产,将获得更多收益,所有者权益增加,杠杆率降低。然而,是否能够实现这一金融资产的配置效应,还取决于企业公司治理结构是否完善、经营决策是否科学。显然,低风险企业更具实现这一金融资产的配置效应的条件。

推论三:金融资产配置比例的提高对杠杆率可能存在正负两种影响。金融资产与经营资产存在替代关系,本身不影响杠杆率问题;但金融资产比例的提高(![]() 的系数变小),所承担的金融风险压力加大,可能会对杠杆率产生负面影响。因此,对于公司治理结构比较完善、决策与经营受市场全程监督、管控风险的能力较强的低风险企业,一般符合金融资产配置比例的提高对杠杆率存在正面影响的判断;而高风险企业的公司治理结构差距较大、市场化程度弱、管控风险能力不足,一般符合金融资产配置比例的提高对杠杆率存在负面影响的判断。(https://www.daowen.com)

的系数变小),所承担的金融风险压力加大,可能会对杠杆率产生负面影响。因此,对于公司治理结构比较完善、决策与经营受市场全程监督、管控风险的能力较强的低风险企业,一般符合金融资产配置比例的提高对杠杆率存在正面影响的判断;而高风险企业的公司治理结构差距较大、市场化程度弱、管控风险能力不足,一般符合金融资产配置比例的提高对杠杆率存在负面影响的判断。(https://www.daowen.com)

非金融企业配置金融资产,显然是出于收益最大化的动机。具体的金融化行为及对杠杆率的影响可分为两类。

一是,出于充分利用暂时闲置资金的目的,包括企业暂时闲置的营运资金、折旧亟待分配的收益等,通过配置流动性较强的金融资产以获得高于其滞留在现金资产状态上的收益,其金融资产配置并未挤占主营业务资产。这类配置金融资产行为主要是经营绩效良好的企业,且所配置的金融资产比例较低,其效应满足推论二。

假设1:出于充分利用暂时闲置资金动机,金融资产配置对经营资产配置不产生影响,存在盈余效应,增加金融资产配置对杠杆率不产生负面影响。

二是,当公司主营业务绩效差,试图通过配置高收益率资产改变公司的财务状况,其金融资产配置替代了部分主营业务资产配置。这类配置金融资产行为主要是主营业务收益率![]() 较差、特别是处于产能过剩状况的企业,且所配置的金融资产比例较高。如果是为支持企业去库存、去产能的转产改革,其效应满足推论二;如果单纯为追求金融投资的高收益而配置高比例的金融资产,其效应满足推论三。

较差、特别是处于产能过剩状况的企业,且所配置的金融资产比例较高。如果是为支持企业去库存、去产能的转产改革,其效应满足推论二;如果单纯为追求金融投资的高收益而配置高比例的金融资产,其效应满足推论三。

假设2:当公司业绩较差,金融资产配置比例越高对配置经营资产替代越多,导致主营业务萎缩、金融风险增高,存在替代效应,增加金融资产配置可能会对杠杆率产生负面影响。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。