利润总额是计算企业所得税的基础,主要通过营业收入、营业成本、营业外收入、营业外支出等项目计算得到,通过对利润总额的相关项目进行税收筹划,可以达到利润最大化、税收最小化的目的。

(一)巧妙设置零配件的销售方式以获得最大利润

销售方式不同将导致不同的纳税额以及税后净利润,以长兴公司CSC-150E断路器零配件为例,该配件售价为100元(含税),成本为60元。企业所得税税率为25%,有以下几种销售方式:

方案一:商品打7折销售(折扣在同一张发票上注明);

方案二:购物满100元,返现金30元;

方案三:购物满100元,赠送30元购物券,附赠物品成本18元;

方案四:购物满100元,商场送加量,顾客可再选购价值30元商品,实行捆绑式销售,总价格不变,假设成本为18元。

现给出这三种方式的增值税和企业所得税的计算过程:

方案一中,配件售价为含税销售额,需进行无税化处理,打折后的销售额为70元,应纳增值税=70÷(1+17%)×17%-60÷(1+17%)×17%=1.45(元),销售毛利润=70÷(1+17%)-60÷(1+17%)=8.55(元),应纳所得税=8.55×25%=2.14(元)。

方案二中,商场返还现金行为亦属商业折扣,与方案一相比只是定率折扣与定额折扣的区别,相关计算同方案一。

方案三中,零配件应纳增值税=100÷(1+17%)×17%-60÷(1+17%)×17%=5.81(元),赠送价值30元的商品为视同销售,应缴纳增值税=30÷(1+17%)×17%-18÷(1+17%)×17%=1.74(元),增值税合计为7.55元。视同销售收入应调增,调增后的销售毛利润=(100+30)÷(1+17%)-(60+18)÷(1+17%)=44.44(元),应纳所得税=44.44×25%=11.11(元)。

方案四中,商场为购物满100元的商品实行加量不加价的优惠。商场收取的销售收入没有变化,但由于实行捆绑式销售,避免了无偿赠送,因而加量部分成本可以正常列支而不需调增应纳税所得额,应纳增值税=100÷(1+17%)×17%-60÷(1+17%)×17%-18÷(1+17%)×17%=3.20(元),销售毛利润=100÷(1+17%)-(60+18)÷(1+17%)=18.80(元),应纳所得税=18.80×25%=4.70(元)。

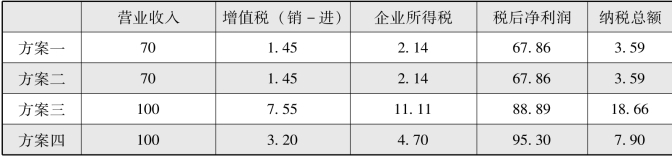

四种方案的税负比较如表10-1所示,通过比较四种方案,选择最优方案:

表10-1 四种方案的税负比较 单位:元

通过比较可得,企业在选择零配件的销售方式时,购物满额送加量是最好的销售方式,其次为赠送折扣券的促销方式,再次为打折酬宾和返还现金的方式。

(二)合理转换大型设备的获利方式

长兴公司的设备虽然市场需求很大,但价格较高,许多购货商无法一次性全额付款,导致该公司应收账款科目数额巨大,对公司现金流的回收以及资金流动造成了很大的影响,公司回收货款比较被动,经营风险大。

为了降低经营风险,加强资金的流动性,同时获得更高的利润总额,公司可以采用改销售为租赁的方式经营固定资产,下面是两种方案的比较:

每台CSC-母线保护设备不含税售价100万元,材料不含税成本50万元,人工成本10万元,使用年限10年,预计净残值为0,按直线法计提折旧,增值税税率17%,营业税税率5%,城建税税率7%,教育费附加3%,不考虑资金时间价值以及其他税种的影响。

>>方案一:按原来的正常方式以100万元(不含税)销售。

>>方案二:企业将该设备作为自己的固定资产,生产时通过在建工程核算,产成后作为企业固定资产管理,对方企业以经营租赁的方式使用,租赁期为10年,总租金117万元,每年11.7万元。

>>方案三:企业将该设备作为自己的固定资产,生产时通过在建工程核算,产成后作为企业固定资产管理,对方企业以经营租赁的方式使用,租赁期为5年,租金每年11.7万元,5年后长兴公司将设备售于对方企业,售价为50万元(不含税)。

方案一中,公司按正常的销售做账即可,需要缴纳增值税。(www.daowen.com)

方案二中,公司取得的租赁收入缴纳营业税,按税法规定计提资产折旧。企业购建固定资产取得的进项税额不得抵扣,应列入固定资产原值,设备成本为60万元,不得抵扣的进项税额为8.5万元,则折旧总额为68.5万元。

方案三是前两个方案的综合,租赁期间缴纳营业税,销售时缴纳增值税,计提折旧后剩余的材料成本的进项税额可以抵扣。租赁期间计提折旧,资产原值为68.5万元。

通过计算可得到三个方案的收益比较如表10-2所示:

表10-2 三个方案收益比较 单位:万元

通过以上三个方案比较可知,长兴公司采用方案二,以经营租赁的方式经营该大型设备的税后净利润最多,总税负最低,虽然缴纳的企业所得税较多,但综合收益最高。如果企业担忧应收账款余额巨大给公司造成损失,那么选择租赁方式也不失为一个好方法。

(三)营业外支出的筹划

营业外支出主要有赞助支出、捐赠支出等。由于政策性需求,长兴公司作为大型上市公司,每年都要向一些贫困地区进行现金或实物捐赠,为了增加税前扣除项目金额,可对捐赠项目进行税收筹划。

《企业所得税法》第九条规定:企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。公益性捐赠是指企业通过公益性社会团体或者县级以上人民政府及其部门,用于《中华人民共和国公益事业捐赠法》规定的公益事业的捐赠,企业自行直接发生的捐赠以及非公益性捐赠不得在税前扣除。

如果企业的对外捐赠在所难免,则企业不妨把它看做是一种广告效应,通过对外捐赠打响知名度,同时可增加税前扣除项目,降低企业所得税负担。

企业对外捐赠应注意两个方面:第一,必须通过公益性社会团体或者县级以上人民政府及其部门来捐赠,不可以直接捐赠,直接捐赠支出是不能在税前扣除的;第二,在当年会计利润的12%以内捐赠,超过会计利润12%的部分不得扣除。如果捐赠额度较大,可以选择分期捐赠,在两到三年内达到预定捐赠数额,这样每年都可以在税前全额扣除。

长兴公司本年会计利润为1 000万元,假设预计明年会计利润也为1 000万元,为提高产品知名度及市场竞争力,树立良好的社会形象,公司决定向贫困地区捐赠200万元。现提出三套方案:

>>方案一:本年底直接捐给贫困地区;

>>方案二:本年底通过省级民政部门捐赠给贫困地区;

>>方案三:本年底通过省级民政部门捐赠100万元,明年初通过省级民政部门再捐赠100万元。

从纳税筹划角度来分析,其区别如下:

>>方案一:公司直接向贫困地区捐赠的200万元不得在税前扣除,本年应纳企业所得税为250万元(1 000×25%)。

>>方案二:公司通过省级民政部门向贫困地区捐赠200万元,只能在税前扣除120万元(1 000×12%),超过120万元的部分不得在税前扣除,当年应纳企业所得税为220万元[(1 000-1 000×12%)×25%]。

>>方案三:公司分两年进行捐赠,由于本年和明年的会计利润均为1 000万元,两年捐赠的100万元均没有超过扣除限额120万元,均可在税前扣除。本年和明年每年应纳企业所得税均为225万元[(1 000-100)×25%]。

通过比较可知,长兴公司采取第三种方案最好,尽管都是对外捐赠200万元,但通过捐赠方式的筹划,可以增加扣除项目金额实现节税。

(四)设立零配件销售公司分解利润

为了进一步降低税额,在全面分析公司经营范围的基础上可以对公司利润进行一定程度的分解。由于公司重点销售的是大型设备,利润高,资金流量大,而辅助销售的是这种设备的零配件,利润小,管理也较为零散。为了使公司将注意力集中于主要产品的经营,同时加强生产和销售管理,长兴公司可设立一个具有独立法人资格的销售公司作为其关联公司,负责销售该长兴公司的零配件,零配件成本小,利润也少。

《企业所得税法实施条例》第九十二条规定:符合条件的小型微利企业,是指从事国家非限制和禁止行业,工业企业的条件为年度应纳税所得额不超过30万元,从业人数不超过100人,资产总额不超过3 000万元。

长兴公司设立的销售公司可遵循这个条件,并向税务机关申请成为小型微利企业,在税法上适用20%的低税率。长兴公司按照独立交易原则以较低的价格将零配件销售给子公司,子公司再以市场价对外销售,由于适用较低税率,达到节税的效果,同时也可以免去由于销售零配件而产生的繁琐的管理程序。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。