1.股权收购的概念

股权收购,是指一家企业(以下称为收购企业)购买另一家企业(以下称为被收购企业)的股权,以实现对被收购企业控制的交易。收购企业支付对价的形式包括股权支付、非股权支付或两者的组合。

股权支付,是指企业重组中购买、换取资产的一方支付的对价中,以本企业或其控股企业的股权、股份作为支付的形式;非股权支付,是指以本企业的现金、银行存款、应收款项、本企业或其控股企业股权和股份以外的有价证券、存货、固定资产、其他资产以及承担债务等作为支付的形式。

股权收购是以通过购买目标公司股东的股份,或者收购目标公司发行在外的股份来换取其持有的目标公司股份(又称吸收合并)这两种方式进行的。前一种方式的收购使资金流入目标公司的股东,而后一种方式的收购不产生现金流。我们将收购方购买目标公司一定比例的股权,从而获得经营控制权的收购称为投资。收购的目的是为了获得控制权,但其最终目的可能是看准了该项投资在未来能有较高的回报率,也可能是为了加强合作关系或为进入某个产业领域做准备,还有可能是为了获得目标公司的无形资产,例如商誉、人才等。

2.股权收购的一般性税务处理

股权收购是被收购企业股东与收购企业股东之间的股权变换,它涉及的税收问题主要有股权转让是否有所得,是否缴纳所得税。企业进行股权收购,若被收购人通过股权转让发生了所得,个人股东就需要缴纳个人所得税(上市股权除外),企业股东需要缴纳企业所得税;如果股权收购发生了股权损失,也可以按规定税前扣除。国家规定,企业进行的股权收购交易,应按以下规定处理:被收购方应确认股权、资产转让所得或损失;收购方取得股权或资产的计税基础应以公允价值为基础确定;被收购企业的相关所得税事项在原则上保持不变。以上税务处理称为一般性税务处理。

案例9.5

假设甲单位持有A企业100%的股权,计税基础是300万元,公允价为600万元。乙企业收购甲单位的全部股权,价款为600万元,全部价款以非股权形式支付。该股权收购适用一般税务处理,甲单位的股东股权转让的增值额为300万元,需要缴纳企业所得税75万元。乙企业收购甲单位股权的计税基础为600万元。

3.股权收购的特殊性纳税处理

股权收购的特殊性纳税处理就是我们常说的股权置换,也可以称之为股权支付。也就是说,收购股权方支付给转让方的对价不是货币性资产,而是本单位的股权或控股公司的股权。很多企业进行重组的出发点是免税收购,这里的免税收购就是股权置换。但是,股权置换暂不征税需要符合一定的条件,即收购企业购买的股权不低于被收购企业全部股权的75%,并且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85%。股权价值以公允价值计量。(www.daowen.com)

特殊性纳税处理应按以下规定处理:被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定;收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定;收购企业、被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项保持不变。

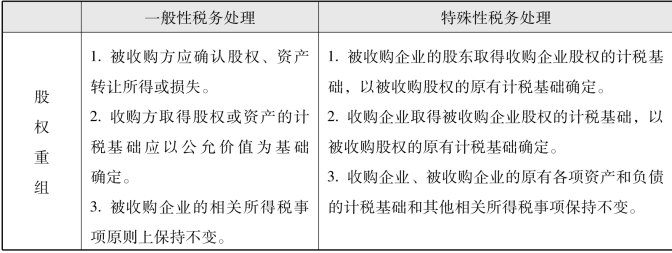

股权收购的一般性与特殊性纳税处理比较如表9-1所示。

表9-1 股权收购的一般性与特殊性税务处理比较

案例9.6

接上例,如果甲单位持有A企业100%的股权,计税基础是300万元,公允价为600万元。乙企业收购甲单位的全部股权(转让股权超过了75%),价款为600万元。甲单位以A企业600万元股权支付乙企业,即甲单位将A企业股权置换成乙企业股权,股权支付比例为100%(超过了85%)。那么,甲单位股权增值的300万元可以暂时不纳税。因为不纳税,所以甲单位取得乙企业新股的计税基础仍是原计税基础300万元,不是600万元。乙企业取得甲企业股权的计税基础,为置换股权的成本600万元。

需要注意的是,以股权支付的部分不需要缴纳企业所得税,但是以非股权支付的部分是不能免税的。

非股权支付应缴纳的企业所得税=非股权支付金额÷股权转让总价款×(被转让资产的公允价值-被转让资产的计税成本)×25%

案例9.6中,如果乙企业600万元的价款分别为540万元的股权和60万元的现金。甲单位转让全部股权,比例超过了75%。股权支付占全部价款比例为90%(540÷600×100%),超过了85%,符合特殊性税务处理的条件。根据规定,540万元的股权支付不需要纳税。但是60万元的非股权支付的增值额需要缴纳企业所得税。甲单位股权收购的增值额为300万元(600-300),60万元的非股权收购对应的增值额为30万元(300×60÷600),需要缴纳的企业所得税为7.5万元(30×25%)。

依据财税[2009]59号文件的规定,符合特殊处理条件的股权收购业务,被收购企业股东可暂不确认股权转让所得或损失。这里应注意,如果被收购企业股东除取得收购企业的股权外,还取得收购企业支付的非股权支付,被收购企业股东应确认非股权支付对应的股权转让所得或损失。另外,按照所得税对等理论,被收购企业股东应以被收购企业股权的原计税基础加上非股权支付额对应的股权转让所得,作为取得的股权支付额和非股权支付额的计税基础。其中,非股权支付额的计税基础应为公允价值,所以取得收购企业股权的计税基础应为被收购企业股权的原计税基础加上非股权支付额对应的股权转让所得减去非股权支付的公允价值。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。