任务一:分别使用“五力”模型、产业生命周期、行业风险警示信号识别DF银行存在的信用风险。

任务二:使用两种信用风险评估方法,评估DF银行的信用风险。

任务三:针对风险评估结果,提出对DF银行的信用风险管理措施。

【参考答案】

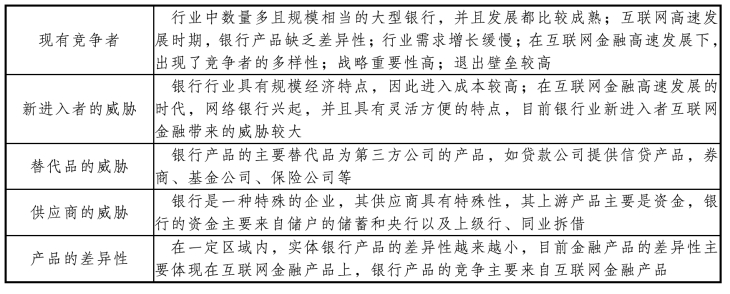

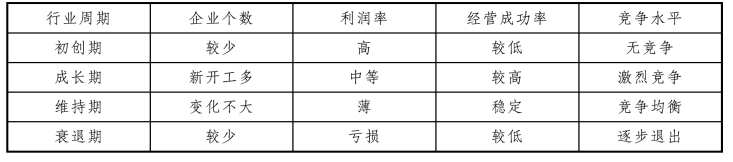

任务一:分别使用“五力”模型、产业生命周期、行业风险警示信号识别DF银行存在的信用风险(见表4.2和表4.3)。

表4.2 DF银行——五力模型

表4.3 DF银行——产业生命周期

根据表格分析,目前实体银行市场上的企业个数不多,其性质大多数为国有控股银行;随着金融市场的不断完善与发展,银行间息差空间越来越窄,传统的银行业务利润不断收窄。当前银行业市场上,其最具价值的还是其良好的声誉,因此其经营成功率较高。目前,银行业的竞争水平处于均衡竞争的状态。

因此,DF银行目前的产业生命周期处于维持期。传统银行需借助互联网、大数据等时代的先进工具,实现传统银行的成功转型,规避其信用风险。

DF银行行业风险警示信号:

一是由于银行成立与发展关系到国家经济命脉,关系到人们赖以生存的经济资源,因此政府对金融行业的进入有严格的限制。同时,由于DF银行成立时间长,在银行业中有较高的声誉,因此得到政府部门在相关领域的支持,总体在业务上的发展较地方商业银行优。

二是国家在产业、货币、税收等宏观经济政策变化时,会释放风险警示信号,目前DF银行不存在这方面的信号。

三是政府优惠政策停止。当前,中央银行对商业银行的优惠政策已经越来越少,依靠自身业务的发展是当前商业银行发展的关键。因此,依靠政府优惠政策获取高额利润已成为过去。(www.daowen.com)

任务二:使用两种信用风险评估方法,评估DF银行的信用风险。

1.Logit模型

(1)公司的规模越大,相同的债务违约距离就越大,同时违约概率就越小,从另一角度来看,公司规模越大,讨价还价能力越强。同时更重要的是,规模大的公司要比规模小的公司具有更加丰富的经验,学习效应和规模效应导致发生财务困境的可能性低。DF银行为某国有大型银行,成立于20世纪初期,历经了长时间的发展。其资产规模为1 200亿元,较同区域其他商业银行规模大。

(2)公司的资产负债率越高,显然面临经营困境的可能就越大。资产负债率是期末负债总额除以资产总额的百分比,也就是负债总额与资产总额的比例关系。DF银行的资产负债比率为42%,在银行业中,资产负债率平均值为70%左右,因此DF银行资产负债率较低。

(3)流动比率越低,面临财务困境的可能性也就越高。流动比率是流动资产对流动负债的比率,用来衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债的能力。一般说来,比率越高,企业资产的变现能力越强,短期偿债能力亦越强;反之则弱。一般认为流动比率应在2∶1以上。流动比率2∶1,表示流动资产是流动负债的2倍,即使流动资产有一半在短期内不能变现,也能保证全部的流动负债得到偿还。DF银行的流动比率为2.4,大于合理流动比率2,因此,DF银行面临财务困境的可能性偏低。

(4)销售收入占资产比重越大,公司的经营能力越强,就越不易陷入财务困境。DF银行的销售收入占资产规模的20%,其经营能力较强,不易陷入财务困境之中。

2.以风险资本为核心的评估方法

风险资本=信用风险的非预期损失+市场风险的非预期损失+操作风险的非预期损失

因此,DF银行的风险资本为600亿元。本案例中,DF银行的资本为700亿元,因此作为虚拟资本的风险资本,它在数量上没有接近或者超过可用资本,说明DF银行的风险水平还在可控范围内。

任务三:针对风险评估结果,提出对DF银行的信用风险管理措施。

(1)风险限额:确定单一客户集团客户的风险限额。

(2)信用风险缓释:运用抵质押品和净额结算降低违约的概率。

(3)信用风险缓释工具:运用信用风险缓释合约和信用风险缓释凭证为信用风险的发生创造隔离带。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。