在借鉴国内外相关成果的基础上,选择各行业货币资金使用效率值为被解释变量,从影响行业货币资金使用效率的外部因素和内部因素两个方面构造回归模型,具体如下:

![]()

其中,ωit=εi+μit

ωit为合成误差项,εi为个体误差项,μi为时间序列和横截面混合的误差项。

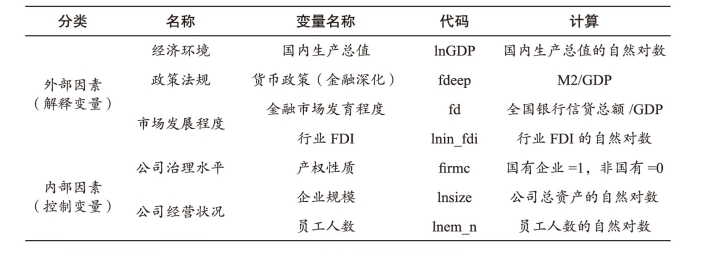

式(8-1)中,EFTit将分别代表第i个行业第t年应用DEA模型测算出来的综合效率(TECRS)、纯技术效率(TEVRS)和规模效率(SE),α代表回归式的常数项,Macit指影响行业货币资金使用效率的外部因素,包括经济环境(lnGDP)、政策法规(fdeep)和市场发展程度(fd和in_fdi);Contrit指影响企业货币资金使用效率的内部因素,包含公司治理水平和公司经营状况,其中公司治理选取了产权性质(firmc)、公司规模(lnsize)和员工人数(lnem_n)等3个指标,各变量详细的计算见表8-12所示。(https://www.daowen.com)

表8-12 解释变量名称、代码及其计算方法

在回归分析时,国内生产总值(lnGDP)取历年国内生产总值的自然对数。国外学者通常使用利率来反映国家的货币政策,但中国央行存贷款利率具有一定的限制,市场化程度较低,不适合作为衡量中国货币政策立场的指标。在中国货币政策调整中,央行主要通过对货币供应量的调整,来调整市场的总需求,因此,选择当年广义货币供应量与当年GDP的比值来反映货币政策,即中国金融深化(fdeep)程度。该比值越大,货币在交易中所占的比重越高,货币政策也越宽松。宽松的货币政策有效降低了上市公司的融资约束,当公司面临较好投资机会时,宽松的货币政策使得投资机会能够更好地引导公司的投资决策,从而提高了公司的资本配置效率。外商直接投资将从外源融资和行业内竞争两个方面影响本土企业的资金使用效率,因此,行业FDI(lnin_fdi)反映不同行业外商直接投资对该行业市场发展程度的影响。金融市场发展水平指标则选用银行信贷总额与GDP的比值来表示,这是由于中国金融机构是以银行系统为主导,股票和债券市场发展时间相对较短,且国家监管严格,企业通过证券市场融资的门槛较高。

企业的产权性质是影响企业运行的重要因素之一,新制度经济学尤其强调产权归属对企业产生的影响。产权安排不仅会影响企业股东构成情况,而且会影响企业管理层的稳定,以及企业行为方式。当企业产权确定时,可以有效避免搭便车行为,理顺股东和管理层的激励约束机制,减少企业运行中的摩擦成本,降低不确定性,调动行为主体的积极性,提高企业运行效率,这一点在中国尤为明显。设定产权性质为虚拟变量,国有控股公司用1表示,非国有股份制用0表示。Inpay表示管理层的薪酬,以公司所有高管人员的薪酬总额的自然对数表示。lnch_n表示高管人数以高管人数的自然对数表示。设定企业的现金分红为虚拟变量,当期实施现金分红政策的企业为1,否则为0。中国处于市场经济快速发展的阶段,一方面公司规模越大,越有利于利用现有资源获得有潜力的项目;另一方面规模的扩大,可以产生规模效应。选择上市公司资产总额作为衡量公司规模大小的代理变量,尽管衡量公司规模有时还会涉及公司的营业收入、利润和净资产,但企业的资产总额更能全面地反映企业规模状况,例如高新技术开发企业若处于研发期,此时的企业营业收入、利润可能很低,但是该企业的总资产有可能非常庞大,尤其是研发资本雄厚企业,这种情况用公司的营业收入、利润和净资产代替企业的规模就会出现偏颇。因此,公司规模(lnsize)变量,用公司总资产的自然对数表示。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。